法人が決算前に対策すべき節税方法について解説

カテゴリー:

公開日:2024年4月

更新日:2025年6月28日

法人が決算前に行う節税対策は、企業の経営戦略において極めて重要です。決算間際になると、予想以上の利益が出ることも少なくなく、次期の税負担を抑えるための適切な節税手段が求められます。しかし、無駄な支出は資金繰りに悪影響を及ぼす可能性があるため、バランスを考慮した計画が必要です。本記事では、法人が決算前に実行すべき節税対策を具体的に解説し、自社の状況に応じた最適な対策を見極めるためのポイントをご紹介します。節税効果を最大化しながら、企業の財務健全性を維持するための実践的なアドバイスをぜひ参考にしてください。

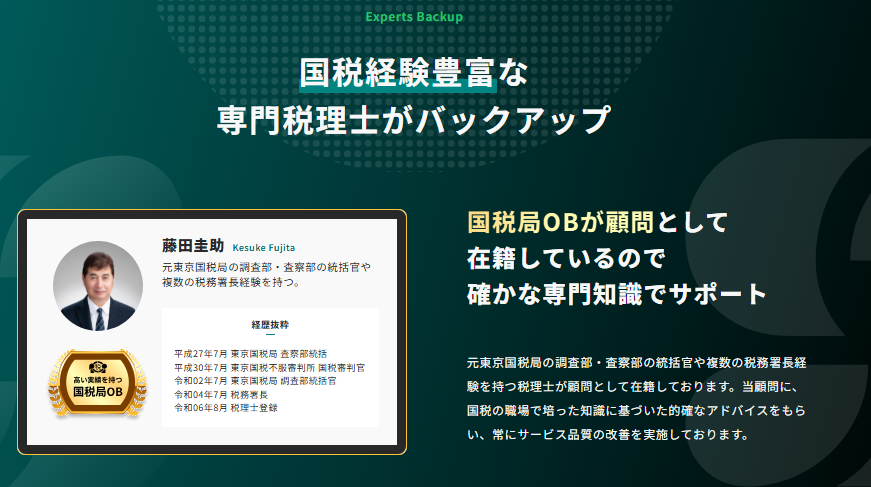

補助金・助成金、節税アドバイスをもらえて専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

おすすめ参考記事:決算前にできる節税対策を税理士が回答

合わせて読みたい「1人社長でも主張旅費規程を作るべきなのか」に関するおすすめ記事

1人社長は出張旅費規程を作るべき?出張旅費規程の作成方法や、作成ポイント、節税メリットを詳細に解説!

目次

- 決算前に確認しておきたい|節税に対する正しい考え方

- 決算前にできる節税対策

- 決算前の節税対策(1):不要な資産・在庫の処分

- 決算前の節税対策(2):未使用の固定資産の除却

- 決算前の節税対策(3):30万円未満の消耗品の買い替え

- 決算前の節税対策(4):少額の備品を購入

- 決算前の節税対策(5):中古の固定資産の購入

- 決算前の節税対策(6):接待交際費の特例

- 決算前の節税対策(7):決算日の変更

- 決算前の節税対策(8):未払費用の計上

- 決算前の節税対策(9):社会保険料・労働保険料の未払計上

- 決算前の節税対策(10):前払費用の計上

- 決算前の節税対策(11):旅費日当の支払い

- 決算前の節税対策(12):役員退職金の支給

- 決算前の節税対策(13)税額控除が適用できるか確認する

- 決算前の節税対策(14):中小企業退職金共済への加入

- 決算前の節税対策(15)中小企業倒産防止共済への加入

- 【参考】決算費用の相場はいくら?

- まとめ:決算前の節税対策は税理士に相談を

決算前に確認しておきたい|節税に対する正しい考え方

算対策は、予想外の利益が出た場合に次期の税負担を抑えるための節税手段です。 決算前に経費を使う節税対策の理由は、経費の増加が利益を減らすことにつながるからです。

ただし、無駄な支出は資金繰りに悪影響を及ぼす可能性があるため、バランスを考慮することが重要です。 自社の状況を踏まえて、節税効果とのバランスを見極めることが肝要です。

決算前の節税対策に関するおすすめ記事

決算前にできる節税対策

決算前の節税対策(1):不要な資産・在庫の処分

固定資産は、所有しているだけでも償却資産税が発生するため、不要なものは積極的に手放すべきです。

不要な資産を処分することで除却損または売却損として経費に計上でき、取得額が高いほど大きな節税効果を期待できます。

処分した固定資産に関する証拠となる一覧や写真などを残しておくと、後々安心です。

また、償却資産税の非課税枠は150万円未満なので、不要な資産を処分して150万円未満に抑えることが有効です。

在庫も同様で、不要な在庫を整理することで節税効果が期待できます。ただし、処分額が時価より著しく低い場合は税金が発生することもあるので注意が必要です。

決算前の節税対策(2):未使用の固定資産の除却

実際に使用されていないパソコンや机、ロッカー、機械などがあれば、積極的に処分することを検討しましょう。これらの資産は帳簿に計上されていますが、処分することで除却損を経費に計上することができます。

除却や廃棄には多少の費用がかかるかもしれませんが、「スペースを開放できる」といったメリットもあります。

また、償却資産税は持っている償却資産の対象となる資産の金額で決定されますが、償却資産の課税標準額の合計が150万円未満であれば、免税となります。

-

SoVa税理士お探しガイド編集部

したがって、使っていない資産を除却すれば、償却資産税を払う必要もなくなることになります。

決算前の節税対策に関するおすすめ記事:決算3カ月前の15個の節税対策

決算前の節税対策(3):30万円未満の消耗品の買い替え

消耗品は経費として計上できるため、利益を圧縮し、節税効果があります。

補助金・助成金、節税アドバイスをもらえて専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

また、購入価格が10万円以上で、耐用年数が1年以上の資産は固定資産になります。しかし、30万円未満の場合は、耐用年数に関係なく少額減価償却資産になります。さらに、20万円未満の場合は、一括償却資産の特例が適用されます。ただし、少額減価償却資産は他の償却資産と合わせて150万円以上の場合、償却資産税の課税対象となるため、注意が必要です。

資産ごとに一括償却資産にするか、少額減価償却資産にするかは自由に決定できます。

-

SoVa税理士お探しガイド編集部

したがって、バランスを考慮して決定することが重要です。

おすすめ記事:直前でもできる7つの決算対策|ひかり税理士法人

決算前の節税対策(4):少額の備品を購入

青色申告を適用する中小企業は、「少額減価償却資産の特例」を利用できます。

この特例では、30万円未満の資産を取得した場合、その取得価格全額を経費として計上できます。通常は、資産を取得した際には取得価格を耐用年数で分割して計上しますが、この特例を利用することで大きな節税効果が期待できます。

特例を受けるための要件は以下の通りです:

・常時使用する従業員の人数が500人以下であること

・平成18年4月1日から令和6年3月31日までに取得した資産であること

・年度内の取得費が合計300万円を超えていないこと

取得価格が20万円未満であれば、少額減価償却資産ではなく「一括償却資産」として3年の均等償却で計上することもできます。一括償却資産は償却資産税の対象外ですので、状況に応じて適切な選択を行いましょう。

決算前の節税対策(5):中古の固定資産の購入

中古のベンツを購入すると節税になるという話、聞いたことありますか?これは、中古の固定資産の償却年数が異なるためです。

通常、ベンツの償却年数は6年ですが、中古になると償却年数が短くなり、早く費用に計上できるためです。

中古の高級車は、4年経っても市場価格があまり落ちない場合があります。しかし、法定耐用年数が短くなるため、大きな金額を経費にできるのです。

固定資産を購入する際には、中古資産の購入を検討することが節税につながります。

決算前の節税対策に関するおすすめ記事

決算前の節税対策(6):接待交際費の特例

法人の事業で必要な飲食費(取引先との会議や接待費)は損金に計上できますが、その金額には上限があります。

資本金1億円以下の法人の場合、最大で800万円までが損金として認められます。ただし、1人あたり5,000円以下の飲食費はこの上限にカウントされず、会議費などとして管理することができます。

補助金や助成金、節税アドバイスをもらえて専門家費用を46%カット!!

会計事務所SoVaでは、給与計算をはじめ、会計ソフトへの記帳業務、社会保険などの役所手続き、さらには助成金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。補助金・助成金を活用したいと感じている方は、ぜひ会計事務所SoVaにお任せください!

また、従業員との新年会は福利厚生費として損金に計上できますが、全社員を対象とするものでなければなりません。特定の部署のみの新年会などは対象外ですので、注意が必要です。

-

SoVa税理士お探しガイド編集部

接待目的ではない物品の贈与や、事業とは関係のない人との食事会の費用については、接待交際費の対象外ですので注意が必要です。迷うものはあれば事前に税理士に相談しましょう。

おすすめ参考記事:接待交際費とは?経費にできる条件や仕訳の解説

決算前の節税対策(7):決算日の変更

所得を圧縮する必要がある場合、決算日の変更は有効な手段です。

例えば、3月決算の法人が大きな利益が見込まれる場合、決算日を2月に変更することで1年間の猶予が得られます。

節税対策を行いながら次の決算に備えることで、税負担を軽減できます。

また、繁忙期を避けるために決算日を変更する場合もあります。例えば、10月決算の洋菓子店が年末の繁忙期を避けるために決算日を変更し、余裕を持って決算申告を行うことがあります。

-

SoVa税理士ガイド編集部

決算日の変更には株主総会での承認や税務署への手続きが必要ですが、一般的には比較的簡単な手続きで完了します。建設業許可を持つ場合は、追加の手続きが必要となることもありますので、専門家に相談してください。

おすすめ参考記事:決算期は変更できる?メリット・デメリットや手続きを解説

決算前の節税対策(8):未払費用の計上

従業員給与や社会保険料、水道光熱費など、今期に発生したものの支払いが翌期になる場合、それらは未払費用として計上できます。

特に従業員数が多い法人にとっては、大きな節税効果を期待できる方法です。

例えば、3月決算の法人が3月分の給与を4月末に支払う場合、今期の経費として未払費用を計上できます。

同様に、家賃や通信費など、支払い前にサービスを受けている費用も経費に計上することができます。

気をつけておきたい注意点

ただし、翌期の支払い時に再度計上してしまわないよう注意が必要です。

決算前の節税対策に関するおすすめ記事

法人の節税に効果的な12のテクニックを紹介-会社の税金対策まとめ

決算前の節税対策(9):社会保険料・労働保険料の未払計上

決算前の節税を税理士に相談に関連するおすすめ記事

決算前に税理士に節税相談する場合、以下の記事も参考になるでしょう。

「節税してくれない税理士の8つの傾向と損しない税理士を選ぶポイント」

社会保険料や労働保険料は、支払いがまだ行われていなくても、債務が確定していれば未払費用として計上することができます。

例えば、社会保険料は従業員本人が半額を負担し、残りの半額を会社が負担することが一般的ですが、会社負担分の社会保険料を未払費用として計上することで、損金に算入することができます。

決算前の節税対策(10):前払費用の計上

前払費用のうち、支払日から1年以内にサービスの提供を受ける費用は、「短期前払費用の特例」を適用することで支払時に計上できます。

例えば、決算月に1年分の家賃を前払いすれば、翌年分の家賃全額が今期の経費に含まれるため、節税効果を得られる仕組みです。

補助金・助成金、節税アドバイスをもらえて専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

ただし、翌年以降もサービスを継続する必要があるため、一時的な節税効果を追求する前に慎重に検討することが重要です。

おすすめ参考記事:決算月の節税 ―経理担当者ならば知っておきたい節税テクニック―

決算前の節税対策(11):旅費日当の支払い

出張旅費規程を作成すれば、出張手当を支給できます。支給された出張手当は全額を費用に計上でき、消費税計算においても税額控除が可能です。

しかし、出張旅費規程を作成するだけでなく、出張をした証拠の資料をしっかり残すことも重要です。また、全社員を対象とした規程を設けることも大切です。

-

SoVa税理士お探しガイド編集部

税務署の疑念を避けるためにも、証拠資料を丁寧に管理しておくことがおすすめです。

決算前の節税対策に関するおすすめ記事:お金を最大限残すための法人の節税対策33選【チェックリスト付き】

決算前の節税対策(12):役員退職金の支給

役員退職金は、中小企業において節税対策として非常に有効です。

なぜなら、課税所得の計算上、退職所得控除を受けられるからです。会社としては、多額の退職金を計上することができ、退職金は分離課税されるため、他の所得があっても税率が累進しないというメリットがあります。

また、株主総会の決議があれば、未払計上によっても損金に計上することができます。

おすすめ参考記事:役員退職慰労金とは?計算方法と功労加算・税金面の注意点や支給手続きを解説

決算前の節税対策(13)税額控除が適用できるか確認する

国は中小企業向けに税金を控除するいくつかの税制を設けています。決算前に利用可能な税制がないかを確認し、要件を満たせる税制があれば積極的に活用しましょう。各種税制は、要件を満たしていても自動的に適用されるわけではなく、決算時には別表を用意する必要がある場合がありますので、必ず確認しましょう。以下では、よく利用される税制を紹介します。

設備投資の際によく利用される中小企業経営強化税制と中小企業投資促進税制について詳しく知りたい方は以下をご参照ください。

中小企業の税制に関するおすすめサイト

中小企業庁|税制

決算前の節税対策に関するおすすめ記事:経営者必見!決算前でも間に合う、法人におすすめの節税対策8選!

決算前の節税対策(14):中小企業退職金共済への加入

合わせて読みたい「マイクロ法人 決算 自分で」に関するおすすめ記事

マイクロ法人の決算は自分でできる?税理士なしで自分でやる手順を解説!

本記事では、マイクロ法人の決算を自分で行う際に知っておくべき基本知識から、具体的な手順、注意点までを解説します。大きなミスを防ぎ、安全にマイクロ法人の決算を乗り越えられるよう、しっかりと知識を身につけていきましょう。

中小企業退職金共済は、中小企業向けの国の退職金制度で、税法上、法人の場合は掛金を損金に算入でき、個人の場合は必要経費として全額非課税となります。

この制度は役員や対象外ですが、従業員の退職に備えて毎月掛金を支払い、節税しながら社外に退職金を積み立てることができます。

補助金や助成金、節税アドバイスをもらえて専門家費用を46%カット!!

会計事務所SoVaでは、給与計算をはじめ、会計ソフトへの記帳業務、社会保険などの役所手続き、さらには助成金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。補助金・助成金を活用したいと感じている方は、ぜひ会計事務所SoVaにお任せください!

参照:中小企業退職金共済

決算前の節税対策(15)中小企業倒産防止共済への加入

中小企業倒産防止共済は、取引先が倒産した場合に備えて、掛金総額の10倍までの金額の融資が無担保・無保証・無利子で受けられる制度です。

参照:中小機構「共済制度」

掛金は税法上損金(法人)または必要経費(個人)に計上することができます。また、掛金を40か月以上支払うと解約手当金が100%戻ってきますので、外部に積立てるのと同じ効果が得られます。掛金の支払いは年払いと月払いの選択肢があり、最高で年240万円、満額は800万円です。

【参考】決算費用の相場はいくら?

SoVa税理士お探しガイド編集部

決算費用の相場については以下の記事も参考になるでしょう。

おすすめ参考記事:【税理士費用の相場まとめ】依頼内容別の相場まとめ表あり!費用を抑えるポイントも紹介

税理士に決算申告のみを依頼する場合、費用の相場は15万~25万円程度です。決算申告の代行やサポートは税理士にしかできない業務であり、料金は事務所ごとに多少異なります。また、決算申告の費用は事業の規模や売上高によって変動することがあります。

以下の表は年間売上高ごとの決算費用の相場を表にしたものです。是非参考にしてみてください。

| 年間売上高 | 決算費用(相場) |

|---|---|

| 1,000万円未満 | 10万円~15万円 |

| 1,000万円~3,000万円 | 15万円~20万円 |

| 3,000万円~5,000万円 | 15万円~25万円 |

| 5,000万円~1億円 | 20万円~30万円 |

まとめ:決算前の節税対策は税理士に相談を

決算前の節税対策は多岐にわたりますが、自社に最適な対策を見極めるためにも税理士の専門的なアドバイスが不可欠です。節税は単なる費用削減だけでなく、資金繰りや会社の将来計画にも直結する重要な要素です。適切なタイミングで専門家に相談し、法的な規定内で最大限の節税効果を目指しましょう。

「決算申告を税理士に依頼」編集部

法人の決算申告(確定申告)のやり方や申告する税金の種類については以下のサイトも是非ご覧ください。

「法人の確定申告のやり方とは?税金の種類・提出書類・申告期限・手続きの流れを解説」

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい方