税理士に依頼した方が良いおすすめの業務は?他の士業との比較あり!

カテゴリー:

公開日:2024年3月

更新日:2024年8月15日

税理士に関する一般的なイメージは、主に税金の計算や申告業務を担う専門家というものかもしれません。しかし、実際には税理士の役割はこれらの基本業務を遥かに超え、相続対策、起業支援、さらには国際ビジネスの展開支援といった多様なサービスを提供しています。また、現代では経営コンサルティングを主業務とし、それを補完する形で税務サービスを提供する税理士も増加しているのが現状です。本記事では、そんな税理士が提供可能な広範囲な業務の中から、特に依頼してみる価値のあるサービスをピックアップし、他の士業との業務範囲の違いを比較するとともに、その中で税務顧問として税理士を選び、業務を依頼する際のメリットを深掘りしていきます。

おすすめ記事:会計士と税理士のどちらに依頼する?違いやケースごとの費用を解説

-

SoVa税理士お探しガイド編集部

会計士、社労士、司法書士、税理士…

バックオフィスをサポートしてくれる専門家はたくさんいます。それぞれの専門家は得意分野が異なったり、法的にできる手続き・できない手続きがあります。その疑問についてこの記事で解消していきましょう

目次

税理士の役割とは

税理士は税務に関する専門家として、企業や個人の税務申告や税務計画、税務相談など税務顧問としての役割を行います。彼らは税理士法によって認定された国家資格を持ち、特定の独占業務を行うことができます。

税理士の3つの独占業務

税理士の独占業務は、税務代理、税務書類の作成、税務相談の3つに大別されます。これらの業務は、税理士法に基づいて税理士にのみ許された業務であり、無資格者がこれらの業務を行うことは法律違反となります。

税理士の独占業務に関するおすすめのサイト

国税庁「税理士の業務」

税務代理

税務書類の作成業務では、税理士は納税者の税務申告に必要な書類、例えば所得税、法人税、消費税の申告書や年末調整、法定調書などを作成します。これらの書類は、納税者の税務申告の正確性と適法性を確保するための基礎となります。税理士は自身の専門知識を用いて、これらの書類を正確に作成し、納税者が適切な税金を納められるよう支援します。この業務は単なる代行業務以上のサービスであり、税理士が自らの判断と専門性をもって遂行する専門的業務です。

税務書類の作成

税務書類の作成業務では、税理士は納税者の税務申告に必要な書類、例えば所得税、法人税、消費税の申告書や年末調整、法定調書などを作成します。これらの書類は、納税者の税務申告の正確性と適法性を確保するための基礎となります。税理士は自身の専門知識を用いて、これらの書類を正確に作成し、納税者が適切な税金を納められるよう支援します。

-

SoVa税理士お探しガイド編集部

この業務は単なる代書以上のものであり、税理士が自らの判断と専門性をもって遂行する専門的業務です。

おすすめ参考記事:税理士の独占業務とは何か?税理士以外が行うと税理士法に引っかかる?

税務相談

税務相談業務では、税理士は納税者からの税法に関する質問や相談に対応し、節税対策の提案や税務計画の立案など、納税者の税務負担を軽減するためのアドバイスを提供します。この業務は、税理士が納税者の具体的な質問に基づいて、租税の課税標準や計算に関する事項について専門的な知見をもって答え、指示や意見を表明することを含みます。税理士の提供する税務相談サービスは、納税者が税法を正しく理解し、適切な税務申告ができるようサポートするために不可欠です。

独占業務以外に税理士が対応できる業務内容

税理士は、税務に関する専門家としての役割を果たしながら、多岐にわたる経営サポート業務を提供しています。これらのサービスは、経営者が直面する様々な課題に対応し、企業の成長と発展を促進することにつながります。

依頼業務①:記帳代行

記帳代行サービスでは、税理士が日々の会計処理や財務記録の管理を代行します。このサービスにより、経営者は複雑な会計業務から解放され、よりビジネスの核心部分に集中できるようになります。また、専門家による正確な記帳は、財務状況の透明性を高め、将来的な財務計画の立案においても信頼性の高いデータを提供します。

税理士へ依頼できる業務に関するおすすめ記事

記帳代行業務を依頼したい時は以下の記事を読んでから進めることをおすすめします。

おすすめ記事:弥生株式会社「記帳代行とは?メリット・デメリットや依頼先の探し方、注意点を解説」

合わせて読みたい「税理士への記帳代行の依頼」に関するおすすめ記事

記帳代行は税理士に依頼すべき?おすすめの依頼先とメリットを紹介

依頼業務②:経営面でのアドバイスやコンサルティング

経営面でのアドバイスやコンサルティングサービスでは、税理士が経営戦略の策定、業績改善計画、リスク管理など、幅広い経営課題に対する専門的なアドバイスを提供します。税理士は、財務データの分析を通じて未利用の機会を特定し、効果的なビジネスモデルや市場戦略の提案を行うことができます。これにより、企業は競争力を強化し、持続可能な成長を遂げることが可能となります。

-

SoVa税理士お探しガイド編集部

コンサルティングに強い税理士を探すには以下の記事がおすすめです。

おすすめ記事:税理士法人SS総合会計「3%しかいない!経営コンサルに強い税理士の見分け方とは?」

依頼業務③:資金調達のサポート

資金調達のサポートでは、税理士が企業の資金繰り改善、補助金や助成金の申請支援、銀行融資の手続きサポートなどを行います。適切な資金調達戦略は、企業の成長フェーズにおいて重要な要素であり、税理士はそのプロセスをスムーズに進めるための専門的な知識と経験を提供します。また、税理士は資金調達計画の策定をサポートし、財務健全性の維持に寄与します。 資金調達をお考えの方は以下の記事を読んでいただくのがおすすめです。

おすすめ記事:税理士セレクション「資金調達における税理士の重要性やメリット、選び方とは?」

依頼業務④:会社設立のサポート

税理士が提供する会社設立サポートは、事業計画の策定から法的手続き、税務登録に至るまで、設立に関わる一連のプロセスに対する包括的な支援を指します。このサービスは、起業家や新規事業者が直面する様々な障壁を取り除き、ビジネスの成功に必要な基盤を構築することを目的としています。税理士は、事業構想の実現可能性評価や資金計画の策定に関するアドバイスを提供し、適切な会社形態の選定、資本金の設定、必要な登記手続きの実行など、スムーズなビジネススタートをサポートします。

-

SoVa税理士お探しガイド編集部

また、創業時からの税務戦略の立案にも関与し、将来的な税負担の最小化に貢献します。税理士に会社設立のサポートを依頼するときに、税理士の選び方や税理士に依頼するメリットをもっと詳しく知りたい方は以下の記事もおすすめです。

おすすめ記事:辻・本郷税理士事務所「会社設立に税理士は必要?利用しないと損する理由や費用・選び方を解説」

合わせて読みたい!「会社設立サポート」の税理士依頼に関するおすすめ記事

会社設立時に税理士は必要?依頼するメリットとおすすめのタイミングとは

おすすめ記事:会社設立の実績豊富なおすすめ税理士BEST25【厳選】

合わせて読みたい「法人設立後にやるべき手続き」に関するおすすめ記事

法人設立後にやることとは?手続きの仕方や必要書類も解説!

依頼業務⑤:事業継承

事業継承サポートでは、税理士が後継者問題、相続税対策、企業価値の評価など、事業継承に関わる複雑な問題に対する専門的なアドバイスとサポートを提供します。税理士は、円滑な事業継承を実現するための戦略を策定し、事業の持続可能性と成長のための基盤を確保します。具体的には、相続対策としての事業資産の評価、適切な相続計画の立案、相続発生時の税務申告サポートなどが含まれます。

-

SoVa税理士お探しガイド編集部

また、事業継承プランニングにおいては、経営者の意向を反映させつつ、法的および税務的な観点から最適な解決策を提案し、事業のスムーズな移行をサポートします。

おすすめ記事

事業継承をお考えの方は以下の記事を読んで税理士に依頼するかどうか検討することをおすすめします。

おすすめ記事:M&A SUCCEED「税理士の事業承継業務とは?必要な知識・スキルを詳しく解説」

依頼業務⑥:M&Aの仲介

M&Aの仲介サービスでは、税理士が企業合併や買収に関する交渉のサポート、財務・税務デューデリジェンス、取引構造の設計などを行います。税理士は、M&Aを通じて企業価値を最大化し、戦略的な事業拡大を実現するための専門的な知見を提供します。デューデリジェンスでは、売り手企業の財務状況や税務リスクを詳細に調査し、買い手企業にとってのリスクを最小化します。また、M&Aの取引構造設計では、税務効果を最適化し、双方の企業にとって有利な条件を模索します。さらに、M&Aプロセス全体を通じて、戦略的なアドバイスと共に、関連する税務申告や会計処理のサポートを提供し、M&Aに関わる複雑な課題の解決に貢献します。

おすすめ記事:M&A SUCCEED「M&Aで税理士が担う役割・報酬相場【税理士が徹底解説】」

いろんな専門家に依頼するの、大変だな…と感じた方へ

できるサービス」をご提供しております。

さらに、月額料金内で、節税・補助金・経費削減・資金繰り提案などの経営状況に合わせた

アドバイスも定期的にご提案させていただきます。

合わせて読みたい「税理士に依頼できる業務と専門分野」に関するおすすめ記事

税理士の専門分野と具体的に依頼できる業務について解説

税理士と他の士業に依頼できる業務の違いを比較

税理士、公認会計士、社会保険労務士、行政書士といった各士業は、それぞれ異なる専門分野を持ち、特定の業務を行うことが法律によって定められています。ここでは、これらの専門家がどのように異なる専門知識とスキルを持ち、どのような業務を依頼できるのか違いについて比較しながら深く掘り下げて解説します。

税理士と公認会計士に依頼できる業務の違いを比較

税理士と公認会計士の違いが分かりにくいとされる主な理由は、両者が財務や会計に関する専門家であることから、その業務範囲が重なる部分があるためです。しかし、彼らの主な役割と独占業務を比較すると明確な違いがあります。税理士は税務に特化し、税務申告や税務相談などの独占業務を行います。一方で、公認会計士は会計監査を主な業務とし、企業の財務諸表が適切に作成されているかを監査することが独占業務です。 監査業務は、公認会計士の独占業務であり、企業の財務諸表が会計基準に従って適切に作成されているかを独立した立場から評価し、監査報告書を通じてその結果を公表する業務です。これにより、投資家やクレジット提供者などの利害関係者が、企業の財務状況を適切に理解し、信頼できる情報に基づいて意思決定を行うことが可能となります。

財務諸表監査:

株式公開準備(IPO)や金融機関からの大規模な融資を受ける際に必要となる、会社の財務諸表の信頼性を確認するための監査。

内部統制の評価・監査:

企業のリスク管理体制や業務プロセスの有効性を評価・監査する業務。

会計コンサルティング:

会計基準の変更への対応、財務戦略の策定、経理体制の構築支援など、会計に関する専門的な助言や支援。

税理士と公認会計士に依頼できる業務の違いについてもう少し詳しく知りたい場合は以下の記事を見ていただくのがおすすめです。

おすすめ記事:freee株式会社「税理士と公認会計士どちらに依頼するべき?それぞれの違いを詳しく聞いてみました」税理士と公認会計士どちらに依頼すべき?それぞれの違いを紹介

合わせて読みたい「税理士と公認会計士の違い」に関するおすすめ記事

税理士と公認会計士どちらに依頼すべき?それぞれの違いを紹介

税理士と社会保険労務士に依頼できる業務の違いを比較

社会保険労務士は、労働法や社会保険に関する専門家であり、労働関連の法令遵守、給与計算、社会保険手続き、従業員の労働条件の管理など、企業の人事・労務管理に関する幅広い業務をサポートします。特に、社会保険や雇用保険の加入手続き、労務相談、就業規則の作成や改定などが社会保険労務士の独占業務とされています。 比較した時の税理士との大きな違いは、社会保険労務士が労務管理と社会保険に特化している点にあります。年末調整に関しては、税理士の独占業務として認識されていますが、給与計算自体や社会保険料の計算は社会保険労務士の業務範囲にも含まれます。したがって、比較すると税理士と社会保険労務士は、企業の人事・労務管理と税務管理において、互いに補完的な役割を果たすことができます。 社会保険労務士は、労働法規や社会保険に関する専門家です。以下のような業務を依頼したい場合には社会保険労務士が適しています。

社会保険手続き:

従業員の雇入れや退職時の社会保険や雇用保険の加入・脱退手続き。

給与計算と年末調整:

従業員の給与計算、源泉税の計算、年末調整業務。

労働法規に関する相談:

労働基準法、最低賃金法、労働安全衛生法など、労働に関する法律の適用についての相談。

就業規則の作成・変更:

企業の就業規則の作成や見直し、労働協約の締結支援。

-

SoVa税理士お探しガイド編集部

税理士のみが税務申告などの税務手続きを独占業務としているのに対し、社労士は社会保険の加入手続きなどの労務手続きを専門としています。

おすすめ記事:社労士と税理士の違いとは?メリット・デメリットについてわかりやすく解説

税理士と行政書士に依頼できる業務の違いを比較

行政書士は、法律に基づく各種の許認可申請や登記業務を行う専門家です。具体的には、建設業許可、運送業許可、外国人のビザ申請、遺言書の作成サポート、法人設立時の登記申請など、幅広い行政手続きをサポートします。 行政書士の業務は、主に官公署への書類提出や申請手続きに関連するものであり、比較すると税理士が扱う税務申告や税務計画とは異なる業務領域に位置します。

おすすめ記事:税理士に仕事を依頼・外注する

ただし、行政書士が会社設立時の登記申請をサポートすることはあっても、その後の税務申告や税務計画に関しては税理士の専門領域になります。つまり、行政書士は行政手続きの専門家として、税理士とは異なる業務を担当しますが、企業運営の初期段階で相互に関わることがあります。

-

SoVa税理士お探しガイド編集部

行政書士は、様々な行政手続きの代行を行う専門家です。以下の業務を依頼したい場合に行政書士に相談すると良いでしょう。

許認可申請:

飲食業、建設業、運送業など、事業を行う上で必要な許認可の申請代行。

法人設立手続き:

会社やNPO法人などの設立に伴う登記申請の代行。

ビザ・帰化申請:

外国人の在留資格変更、ビザ更新、帰化申請などの移民局への手続き。

遺言書・契約書の作成:

遺言書の作成サポートや各種契約書、権利書の作成。

これらの士業の違いを理解することで、個人や企業は自分のニーズに最も適した専門家に適切なサービスを依頼することができます。税理士、公認会計士、社会保険労務士、行政書士それぞれが専門とする業務範囲があり、これらの専門家が提供するサービスを適切に活用することで、税務、会計、人事労務、行政手続きといった企業運営の様々な側面でのサポートを受けることができます。

ここがポイント!

税理士と行政書士の業務の違いについて詳しく知りたい方は以下の記事もおすすめです。

意外と知らない税理士と行政書士の違いを徹底解説!それぞれのメリットとは?

税理士に依頼するメリットと選び方

税理士に業務を依頼することは、多くの企業や個人事業主にとって大きなメリットがあります。特に、正確な決算書の作成、有効な節税対策、そして本業への集中が可能になる点が挙げられます。

税理士に依頼するメリット

以下で税理士に依頼するメリットを記載します。

メリット①:確実な決算ができる

税理士は会計と税務の専門家であり、日々の帳簿の記録から決算書の作成まで、正確かつ迅速に対応することが可能です。自身で決算を行う際の不安やミスのリスクを軽減し、税務調査時にも安心して対応できる体制を整えることができます。また、税理士の存在は、社内の会計業務の透明性と信頼性を高めることにも繋がります。

メリット②:節税対策ができる

税法は常に変化しており、その理解と適用には専門的な知識が必要です。税理士は最新の税制改正や節税法に精通しており、適切なアドバイスを通じて法的な枠組みの中で最大限の節税を実現できます。また、経営戦略に合わせた税務計画を立てることで、将来的な税負担の軽減にも寄与します。

-

SoVa税理士お探しガイド編集部

スポットでの税理士契約の場合は、節税対策が不十分になることがありますので注意が必要です。

おすすめ参考記事:税理士の契約形態とは?スポット契約と顧問契約のメリット・デメリット

おすすめ参考記事:節税対策にノウハウを持つ税理士一覧

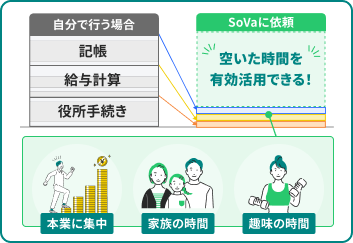

メリット③:本業に集中できる

税務処理は専門性が高く時間を要するため、自身で行うと本業からの気を取られがちです。税理士にこれらの業務を委託することで、経営者や事業主は本来の事業活動に集中し、事業の成長に専念できる環境を確保できます。また、税理士からの経営や財務に関するアドバイスは、事業の意思決定においても大きな助けとなります。

顧問税理士に依頼できる業務に関してのおすすめ記事

顧問税理士に依頼できる業務内容については以下の記事もおすすめです。

おすすめ記事:顧問税理士とは?依頼できる業務内容やメリット・選び方を詳しく解説

税理士を選ぶポイント

適切な税理士を選ぶことは、上記のメリットを最大限に活用するために不可欠です。選択する際には、以下のポイントを検討することが重要です。

ポイント①:税理士との相性

税理士とは長期的なパートナーシップを築くことになるため、相性は非常に重要です。初回の面談や相談を通じて、コミュニケーションの取りやすさや、自身の状況への理解度を感じ取ることが大切です。信頼関係を築くことができる税理士を選ぶことが、成功への第一歩となります。

ポイント②:税理士の専門分野を確認する

税理士にはそれぞれ得意分野があります。自社の業種や求めるサービスに適した専門知識を持つ税理士を選ぶことで、より効果的なサポートを受けることができます。特に、国際税務や資産税など、特定の分野での専門性を求める場合には、その分野に特化した税理士を選ぶことが重要です。

-

SoVa税理士ガイド編集部

自社にどれだけ適切なアドバイスをしてもらえる税理士であるかというポイントが重要になるので、税理士の経験や得意分野をしっかり確認することが大切です。

おすすめ記事:税理士に依頼をする前に知っておきたい8つの得意分野

ポイント③:業種・事務所の規模と経験数

自社と同じ業種や類似の規模のクライアントを多く持つ税理士は、業界特有の課題やチャンスに精通している可能性が高いです。また、事務所の規模によっても得意とするサービス範囲が異なるため、自社に適したサービスを提供できる事務所を選ぶことが望ましいです。

ポイント④:税理士の費用

最後に、税理士に支払う費用は、サービスの質や範囲に見合ったものであるべきです。複数の税理士や事務所から見積もりを取り、提供されるサービス内容と費用を比較検討することが重要です。ただし、費用だけでなく、サービスの質や税理士との相性も考慮に入れることが必要です。

税理士の選び方に関するおすすめ記事

顧問税理士の選び方に関するポイントについては以下の記事もおすすめです。

おすすめ記事:顧問税理士の選び方とは?知っておくべき8つのポイント

まとめ

本記事では、税理士に依頼できる業務について、他の専門家との依頼業務との比較で解説しました。税理士に依頼することは、多くのメリットをもたらしますが、最適な税理士を選ぶことが成功の鍵となります。上記のポイントを踏まえ、自社にとって最良の税理士を見つけることが重要です。

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月〜¥49,800/月

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい方