法人カードおすすめ最強19選ビジネスカードの選び方とメリットについて解説!年会費やポイント還元率も紹介

PR ※本記事はプロモーションを含みます。

個人事業主や企業が法人カードを利用すると、経費精算や経理の手間が減らせるだけでなく、誰が何にいくら使ったのかが明確になり経費の透明性が高まるといったメリットがあります。

一方で、年会費がかかったり、分割払いやキャッシングに対応していなかったりする場合が多いなどのデメリットもあるため、慎重に選ぶことが大切です。

特にUPSIDERカードは年会費無料でポイント還元率も豊富であり、一部メディア限定での最大20,000円分ポイントプレゼントの新規入会キャンペーン実施中で、本メディアからお申し込みがお得になるため、編集部イチオシの法人カードです。

おすすめの最強法人カード一覧

| カード名 | アメックスビジネスゴールド | UPSIDERカード | セゾンプラチナビジネス | freee セゾンプラチナビジネスカード | freee Mastercardワイド | JCB Biz ONEカード | NTTファイナンスBizカードレギュラー | セゾンコバルトビジネスカード | Airカード | ANA JCB法人カード | ダイナースクラブ ビジネスカード | 楽天ビジネスカード | JCBビジネスプラス法人カード | セゾンプラチナビジネスプロカード | ラグジュアリーカード・ゴールド |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 特徴 | 限度額が高い 法人カード |

経理業務の効率化を 図れる法人カード |

マイル還元率の高い 法人カードが欲しい |

限度額が高い法人カード | 無料で多くの法人カードを追加できる | ポイントをお得に活用できる法人カード | 年会費無料のコスパ最強な法人カード | 年会費無料のコスパ最強な法人カード | 飲食店経営で使用したい | マイル還元率が高い法人カード | マイル還元率が高い法人カード | 個人事業主でも作りやすいお得な法人カード | キャッシュバック還元される法人カード | キャッシュバック還元される法人カード | 最強ステータスの法人カード |

| 券面 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| 年会費 | 通常3万6,300円(税込) | 永年無料 | 初年度無料 通常2万2,000円(税込) ※2025年6月1日以降商品性改定に伴い年会費が33,000円(税込)に変更となります。 |

初年度無料 通常2万2,000円(税込) ※2025年6月1日以降商品性改定に伴い年会費が33,000円(税込)に変更となります。 |

永年無料 | 永年無料 | 永年無料 | 永年無料 | 初年度無料 5,500円(税込) |

初年度無料 通常2,475円(税込) |

初年度無料 2万7,500円(税込) |

2,200円(税込) | 初年度無料 通常1,375円(税込) |

2万7,500円(税込) | 22万円 |

| 還元率 | 1.0% | 1.0~1.5% | 1.125% | 0.5% | なし | 1.0〜10.5% | 1.0% | 0.5% | 1.5% | 1.0% | 0.4~1.0% | 1.0% | ~3.0% (※4) |

1.0% | 1.5% |

| 申し込み 条件 |

法人代表者・個人事業主 | 法人の代表者 | 個人事業主・経営者 | 個人事業主または経営者 | 法人代表者・個人事業主 | 法人代表者・個人事業主 | 法人または個人事業主 | 個人事業主・フリーランス・経営者 | 法人・個人事業主 | 法人または個人事業主 | 法人、団体等の代表者・役員または個人事業主 | 法人代表者・個人事業主 | 18歳以上の法人の代表者または個人事業主 | 法人代表者 | 法人代表者または個人事業主 |

| 利用限度額 | 一律上限なし | 最大10億円 | – | 一律上限なし | 30~1000万円 | 最大500万円 ※所定の審査あり |

40万円、60万円、80万円 | 公式サイトを参照 | 10~100万円(入会時) | ~100万円 | 一律の制限なし | ~300万円 | 公式サイトを参照 | 公式サイトを参照 | 公式サイトを参照 |

| 追加カード 年会費 |

1万3,200円(税込) | 無料 | 3,300円(税込) | 3,300円(税込) | 最大999枚まで無料 | ‐ | 無料 | 9枚まで無料 | 初年度無料 通常3,300円(税込) |

初年度無料 825円(税込) |

無料 | 追加カード発行不可 | 初年度無料 1,375円(税込) |

3,300円(税込) | 年会費:5万5,000円 発行可能枚数:4枚 |

| 連携できる 会計ソフト |

freee会計 弥生会計 |

freee会計 マネーフォワード |

freee会計 | freee会計 | freee会計 | freee会計 マネーフォワード 弥生会計 ソリマチ会計 TKC |

– | かんたんクラウド会計 | freee会計 弥生会計 |

freee会計 弥生会計 ソリマチ会計 |

freee会計 | – | freee会計 弥生会計 ソリマチ会計 |

freee会計 | – |

| 公式サイト | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る | 詳細を見る |

(※4)ご利用金額に応じて、交通費・出張旅費のご利用分の最大3%(上限15,000円/月)を毎月キャッシュバック!

目次

- おすすめの最強法人カード一覧

- おすすめ法人カード・ビジネスカードの選び方を中小企業や個人事業主向けに解説!

- おすすめの最強法人カード・ビジネスカードを個人事業主や中小企業向けに紹介

- 年会費が安いコスパの良い法人カードを作りたい

- アメリカン・エキスプレス・ビジネス・ゴールド・カード|利用限度額に一律の制限はなく高額利用も可能

- UPSIDERカード|追加カードを無制限で発行可能! 利用限度額は最大10億円

- セゾン プラチナ・ビジネス・アメリカン・エキスプレス・カード|JALマイル貯まりやすいプラチナビジネスカード

- 三井住友カード ビジネスオーナーズ|対象のカードとの2枚持ちによるポイント還元率が最大で1.5%(※)

- 三井住友カード ビジネスオーナーズ ゴールド|翌年以降の年会費も無料

- 三井住友ビジネスプラチナカードfor Ownersもおすすめ

- 三井住友ビジネスプラチナカード for Ownersの基本情報

- freee セゾンプラチナビジネスカード|会計ソフトとの連携可能

- freee Mastercardワイド|追加カードとETCカードが無料で発行可能

- ポイントを活用して経費を削減したい

- JCB Biz ONEカード ポイント還元率がアップ

- 年会費無料のコスパが良い法人カードを作りたい

- NTTファイナンスBizカード レギュラー年会費が無料でポイント還元率も高いコスパ最強カード

- セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード|対象サービスや海外での利用でポイントがお得に貯まる

- 飲食店経営で使用したい

- Airカードポイント|還元率が高く、貯まったポイントの使い道も豊富

- マイル還元率の高い法人カードが欲しい

- ANA JCB法人カード|フライトごとにANAのボーナスポイントが貯まる

- ダイナースクラブ ビジネスカード|ポイントはANAマイルとJALマイルに交換できる

- 個人事業主でも作りやすい、お得なカードが欲しい

- 楽天ビジネスカード|楽天サービスの利用でポイントがお得に貯まる

- キャッシュバック還元の法人カードが欲しい

- JCBビジネスプラス法人カード|毎月の利用額に応じて最大3.0%のキャッシュバック

- セゾンプラチナ・ビジネス プロ・アメリカン・エキスプレス・カード利用額の1.0%が毎月自動でキャッシュバック

- 経理業務の効率化をしたい

- paild(ペイルド)|プリペイド式のため、審査なしで最短翌日に発行可能!

- 高ステータスな法人カード・ビジネスカードランキングBEST3

- 法人カード・ビジネスカード選びの4つのポイント

- 法人カードをおすすめする理由:メリットが豊富

- 法人カード・ビジネスカードを選ぶ前に知っておきたい基礎知識

- 法人カード(コーポレートカード、ビジネスカード)を利用するメリット・デメリット

- 法人カード・ビジネスカードに関する疑問・Q&A一覧

- 法人カードやビジネスカードはビジネスに特化した特典が魅力的

- おすすめ法人カードまとめ

おすすめ法人カード・ビジネスカードの選び方を中小企業や個人事業主向けに解説!

おすすめ法人カード・ビジネスカードの選び方ポイント①

会社の規模と追加カードの枚数制限を比較しておすすめの法人カードを選ぶ

ここでは法人カードのおすすめの選び方について解説します。法人カードと一口に言っても、その種類はさまざまです。大きく分けると「コーポレートカード」と「ビジネスカード」の2つの種類があります。

法人カードの種類を選ぶ際は、会社や事業の規模に合わせるのがおすすめです。

ここでいう「規模」とは従業員数のことで、従業員用に追加カードを何枚発行したいかによって、おすすめの法人カードの種類が変わってきます。

カード会社によって法人カードの種類は異なり、例えばJCBの「JCBビジネスカード」はカード名に「ビジネスカード」と入っていますが、大規模企業向けである場合もあります。また、ビジネスカードの中には、中小企業の代表者や個人事業主向けの「ビジネスオーナー向けカード」というものも存在します。

-

おすすめの最強法人カード編集部

基本的には、「ビジネス」と付くカードは中小企業向け、「コーポレート」と付くカードは大企業向け、と覚えておくとよいでしょう。

ビジネスカードは追加できるカード枚数が少ないことが多く、追加カードを発行できないものもあります。一方で、コーポレートカードは、10枚や20枚、さらには上限なしで発行できるものもあります。

おすすめの最強法人カードに関するおすすめ記事

ポイント還元率やクレカ特典、付帯保険などがおすすめの法人カード

ポイント高還元法人カードのおすすめは?ポイント還元率重視の法人カード徹底解説!

法人カードの追加カードの年会費について

法人カードには、無料のものと有料のものがあります。どちらの場合も追加カードの発行枚数上限が定められていることが多く、無料で追加発行が可能な場合でも上限枚数があり、その上限を超えると有料になることがあります。例えば、「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード」の場合、追加カードの年会費は1枚あたり税込3300円で、9枚までしか発行できません。

「アメリカン・エキスプレス・ビジネス・プラチナ・カード」の場合、追加のプラチナカードは4枚まで無料で発行できますが、5枚目以降はビジネス・ゴールド・カードとなり、1枚につき年会費税込1万3200円がかかります。追加カードが有料の場合、「親カードの年会費+(追加カード年会費×発行枚数)」という料金がかかります。法人カードの年会費は経費として計上できるため、多少年会費が高くても利用目的にマッチしたグレードの高いカードを選ぶことをおすすめします。

法人カードの選び方に関するポイント!

このように、法人カードを選ぶ際には、年会費や追加カードの発行枚数の上限、有料・無料の条件などを考慮して、自分のビジネスに最適なカードを選ぶことが重要です。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

クレジットカード発行枚数調査結果

2.法人カードの審査の仕組みを考慮しておすすめの法人カードを選ぶ

個人事業主や起業したばかりの方、フリーランスの方は法人カードの審査に通りづらいでしょうか? 個人事業主やスタートアップ企業の方、フリーランスの方だからといって、必ずしも審査が通りづらいわけではありません。

大前提として、コーポレートカードとビジネスカードでは審査の仕組みが異なります。

コーポレートカードは、大企業向けの法人カードなので、カードの支払口座は法人口座になります(法人代表者の個人口座を設定できるものもあります)。審査は基本的に法人が対象となり、申込時に登記簿謄本や決算書が必要です。

-

おすすめの最強法人カード編集部

これらの書類を郵送する必要があるため、Web申し込みで発行できないことが多く、審査から発行までに時間がかかるのが一般的です。

おすすめ記事:法人カード50枚を所有する「社長」兼「FP」がおすすめする法人カードとは?

合わせて読みたい「おすすめの最強法人カード」に関するおすすめ記事

法人カードの目的別おすすめ最強17選!法人カードを選ぶ前におすすめしたい最強の選び方やメリット・デメリットも紹介

一方、ビジネスカードは代表者の個人口座を設定できるものが多く、審査も個人与信、いわゆるオーナー(代表者)審査の場合が増えています。「登記簿謄本・決算書が不要」とうたっているものは、法人そのものを審査せず、オーナー個人を審査するからです(法人の登記簿謄本は誰でも取得できるため、カード会社が取得していると思われます)。

また、ビジネスカードの中でも「ビジネスオーナー向けカード」は、コーポレートカードと個人カードの中間の位置付けです。審査は個人カードとほぼ同じため、個人事業主やフリーランスの方も申し込みが可能です。すぐにカードが必要なときにも作れるので、個人事業主やスタートアップ企業の方、フリーランスの方には特におすすめです。

-

おすすめの最強法人カード編集部

法人カードは情報が複雑なので、カードの種類や審査の特徴を理解してから、自分の目的に合ったカードを選ぶことをおすすめします。

法人カード・ビジネスカードの審査ポイント

個人カードと同様に、法人カードを作る際にも審査があります。ここでは、法人カードを作るための条件や、審査でチェックされるポイントについて解説します。

法人カードの審査ポイント1. 経営実績について

創業以来どのくらいの期間が経過しているかという経営実績は審査の対象の一つです。長期間存続している企業は社会的信用が高く、反対に創業間もない企業は信用が低いことが多いです。

おすすめの最強法人カード編集部

経営実績を確認するために、法人カードの申し込み時には法人の登記簿謄本の提出を求めるカード会社もあります。

法人カードの審査ポイント2. 財務状況について

企業の財務状況も審査の対象となります。支払い能力に問題がないかという観点からの審査なので、赤字の状態が続いているよりも、黒字が続いている状態の方が好まれます。

財務状況を確認するために、申し込み時には決算書の提出を求めるカード会社もあります。

法人カードの審査ポイント3. 経営者の信用情報について

法人カードとはいえ、経営者の信用情報は審査において大きな影響を及ぼします。経営者自身の信用情報が健全な状態であれば、開業後間もない赤字状態の企業でも、審査に通過する可能性は十分にあります。

個人事業主が法人カードを申し込む場合は、申請者である事業主個人の信用情報が審査のポイントになります。法人カードは利用限度額が高いため、個人事業主は審査が通りにくいと考えている人も多いですが、必ずしもそうではありません。

おすすめの最強法人カードに関するおすすめ記事

おすすめの最強法人カード・ビジネスカードを個人事業主や中小企業向けに紹介

-

おすすめの最強法人カード編集部

ここではおすすめの法人カード・ビジネスカード16枚を紹介します。

中小企業や個人事業主の方、フリーランスの方が法人カードを利用する目的や発行ニーズを以下の9つに分類しています。また、各カード紹介パートでは、おすすめカード選出の理由、おすすめカードの基本情報、おすすめポイントもあわせて解説しているので、クレジットカード選びの参考にしてみてください。

おすすめの最強法人カードに関するおすすめ記事

税理士が監修した、おすすめの最強法人カードを紹介している記事もあります。詳しく知りたい方はぜひご覧ください。

おすすめ記事:【税理士監修】おすすめの法人カード

<発行ニーズの種類>

おすすめの最強法人カード編集部

この記事ではおすすめの最強法人カードについて以下の9つの発行ニーズに基づいて、おすすめの法人カードを紹介していきます。

- ①年会費が安いコスパの良い法人カードを作りたい

- ②高い限度額のカードで資金繰りを改善したい

- ③ポイントを活用して経費を削減したい

- ④無料で多くのカードを追加したい

- ⑤飲食店経営で使用したい

- ⑥マイル還元率の高い法人カードが欲しい

- ⑦個人事業主でも作りやすい、お得なカードが欲しい

- ⑧キャッシュバック還元の法人カードが欲しい

- ⑨経理業務の効率化をしたい

年会費が安いコスパの良い法人カードを作りたい

リースやクラウドサービスの費用、広告費などの高額な支払いを法人カードに集約して、資金繰りを改善したい方も多いのではないでしょうか。さまざまな経費の支払いを集約して経費管理の手間を削減できるのが法人カードの大きなメリットですが、カードの利用限度額が低ければそのメリットを活かすことはできません。

そこで、あらゆる支払いに対応できるような限度額の高い法人カードをおすすめします。高額な支払いを一枚の法人カードでまとめることで、経費管理が一層簡単になります。また、限度額が高い法人カードを選ぶことで、急な支出にも柔軟に対応することができます。

-

おすすめの最強法人カード編集部

このように、経費管理の効率化と資金繰りの改善を目指す方には、限度額の高い法人カードの利用を強くおすすめします。

アメリカン・エキスプレス・ビジネス・ゴールド・カード|利用限度額に一律の制限はなく高額利用も可能

法人カードとしてのおすすめポイント

「アメリカン・エキスプレス・ビジネス・ゴールド・カード」は、法人カードとして非常に魅力的な特典が揃っています。

旅行傷害保険: 最高5000万円の国内旅行傷害保険と最高1億円の海外旅行傷害保険が付帯しており、出張時の安心感が高まります。

追加カードの柔軟性: 追加カードは個別に利用限度額を設定できるため、社員ごとの利用状況に応じて管理が容易です。

現在実施中のキャンペーン

ポイント獲得キャンペーン: 期限内に一定金額の利用で合計15万ポイントが獲得可能で、これは年会費4年分相当になります。

加盟店利用特典: 対象加盟店で一定金額を利用すると10万ボーナスポイントが付与されます。

特徴と利便性

「アメリカン・エキスプレス・ビジネス・ゴールド・カード」は、法人カードとして希少なメタル製で、高級感があります。追加カードも1枚までメタル製で発行が可能です。

レストラン特典: 対象のレストランで1名分のコース料金が無料になるなどの特典があります。

空港ラウンジアクセス: 国内外29の空港ラウンジを本人と同伴者1名まで無料で利用できます。

利用限度額: 利用限度額は一律ではなく、審査によって個別に決定されるため、利用者のニーズに合わせた柔軟な対応が可能です。

-

おすすめの最強法人カード編集部

アメックス法人カードのおすすめポイントについては以下の公式サイトでも紹介されています。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

出張をサポート アメリカン・エキスプレス®・ビジネス・ゴールド・カード

注意点

年会費: 年会費は3万6300円で、同クラスの他の法人カードと比較して高額です。付帯特典は充実していますが、外食や出張の機会が少ない人にとってはメリットが小さくなる可能性があります。

不正利用防止: 社員による不正利用が気になる場合は、追加カードごとに利用限度額を設定できる「アメックスビジネスゴールド」が有効です。基本会員がいつでも利用上限を変更できるため、管理が容易です。

おすすめの最強法人カードに関する注意点

限度額の高い法人カードを選ぶ際には、これらのポイントを考慮して、自分のビジネスに最適なカードを見つけることが大切です。

最強おすすめ法人カード「アメックスビジネスゴールド」の基本情報

| カード名 | アメリカン・エキスプレス・ビジネス・ゴールド・カード |

| 年会費 | 3万6,300円 |

| ポイント還元率 | 1.0% |

| 追加カード | 年会費:1万3200円 発行可能枚数:99枚(メタル製は1枚まで) |

| ETCカード | 年会費:無料 発行可能枚数:20枚 |

| 申込条件 | 20歳以上 法人代表者または個人事業主 |

| 申込必要書類 | 本人確認書類 |

| 国際ブランド | american_express |

| 利用限度額 | 一律上限なし |

| 発行スピード | 1~3週間程度 |

| 公式サイト | 詳細を見る |

合わせて読みたい「アメックスビジネスゴールド」に関するおすすめ記事

アメックスビジネスゴールドの特典を徹底解説!年会費以上のメリット・デメリットについても紹介

アメックスビジネスゴールドの付帯特典の一例

空港ラウンジサービス

「アメリカン・エキスプレス・ビジネス・ゴールド・カード」では、カードと搭乗券を呈示すると、国内外29の空港ラウンジを無料で利用できます。さらに、同伴者1名まで無料で利用できるため、出張や旅行の際に大変便利です。

メタル製カード

この法人カードは、本会員にメタル素材のカードを発行します。さらに、追加カードも1枚までメタル製カードを発行することが可能です。高級感あふれるデザインで、ビジネスシーンでも一目置かれる存在になるでしょう。

ビジネス・ダイニング・コレクション by グルメクーポン

全国約200店舗のレストランで所定のコース料理を2名以上利用した場合、1名分のコース料金が無料になります。この特典により、大切なビジネスディナーや接待の際にも経費を節約することができます。

メンバーシップ・リワード・プラス

「メンバーシップ・リワード・プラス」に登録すると、ポイントの有効期限がなくなり、対象オンライン加盟店でさらに効率よくポイントを貯めることができます(年会費3,300円)。これにより、日常の支払いでもポイントを効果的に活用できます。

おすすめの最強法人カードに関するおすすめ記事

おすすめポイントのまとめ

「アメリカン・エキスプレス・ビジネス・ゴールド・カード」は、多彩な特典と高級感あるメタル製カードで、ビジネスのシーンをサポートします。空港ラウンジサービス、ビジネス・ダイニング・コレクション、メンバーシップ・リワード・プラスなどの特典を活用して、ビジネスをより快適で効率的に進めることができるでしょう。

-

おすすめの最強法人カード編集部

この法人カードを活用して、経費管理の手間を減らしながら、ビジネスの成功をサポートすることをおすすめします。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

還元率が高いおすすめの法人カード!ポイントを貯めるコツを紹介

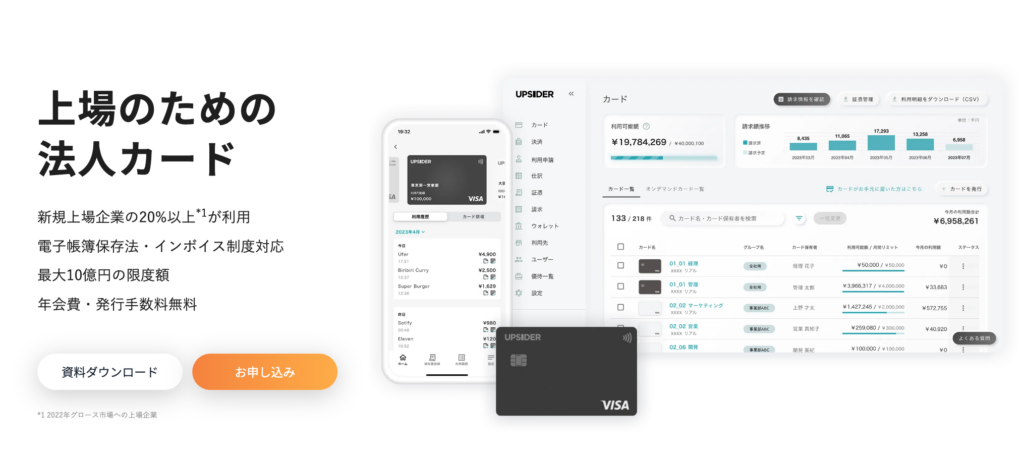

UPSIDERカード|追加カードを無制限で発行可能! 利用限度額は最大10億円

出典:UPSIDER

法人カードとしてのおすすめポイント

「UPSIDERカード」は、年会費や月額基本料が完全無料で、以下の特典が魅力です。

高額決済対応

最大10億円の高額決済: 事前入金することで、最大10億円の高額決済が可能です。規模の大きな企業や十分な与信枠が得られないスタートアップ企業にも対応しています。

リアルタイムモニタリング

利用状況のモニタリング: 管理画面から利用状況をリアルタイムでモニタリングできます。これにより、経費管理が簡単になります。

無料で利用できる

年会費・月額基本料無料: 年会費や月額基本料が完全無料です。追加カードも無制限で発行できます。

高いポイント還元率

ポイント還元率: ポイント還元率は1.0〜1.5%と、法人カードとしては比較的高めに設定されています。

盗難・不正利用補償

補償制度: 盗難や不正利用の被害にあった場合、最大2000万円まで補償されます。

注意点

個人事業主は対象外: 個人事業主は申し込みの対象外です。

ETCカードの発行不可: ETCカードの発行ができません。

付帯サービスの不足: 旅行傷害保険やショッピング保険、空港ラウンジ利用などのサービスは付帯していません。

「UPSIDERカード」は、年会費や月額基本料が完全無料で、追加カードも無制限に発行可能な法人カードです。高額決済対応やリアルタイムモニタリング、盗難・不正利用補償など、多くの利便性を提供します。

-

おすすめの最強法人カード編集部

ポイント還元率も高く、規模の大きな企業やスタートアップ企業にとって非常に有用です。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

「法人カード」は中小企業におすすめのクレジットカード!メリットや選ぶポイントを解説!

最強おすすめ法人カード「UPSIDERカード」の基本情報

| カード名 | UPSIDERカード |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0~1.5%(※1) |

| 追加カード | 年会費:無料 発行可能枚数:リアルカード、バーチャルカード共に無制限 |

| ETCカード | 年会費:無料 |

| 申込条件 | 法人の代表者 |

| 申込必要書類 | 公式サイトを参照 |

| 国際ブランド | VISA |

| 利用限度額 | 最大10億円 |

| 発行スピード | 後払いプラン:最短数営業日 保証金プラン:最短1営業日(※2) |

| 公式サイト | 詳細を見る |

合わせて読みたい「UPSIDER法人カード」に関するおすすめ記事

UPSIDER法人カードのメリット・デメリットを徹底解説!何がすごいのか?

セゾン プラチナ・ビジネス・アメリカン・エキスプレス・カード|JALマイル貯まりやすいプラチナビジネスカード

出典:【公式】セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード|クレジットカードはセゾンカード

法人カードとしてのおすすめポイント

「セゾン プラチナ・ビジネス・アメリカン・エキスプレス・カード」は、ビジネス利用に最適な法人カードで、以下の特典が魅力です。

ショッピング利用でもマイルが貯まる

マイル還元: ショッピング利用でもマイルが貯まり、マイル還元率は最大1.125%です。ビジネスの支払いをこのカードで行うことで、効率よくマイルを貯めることができます。

マイルが貯まるおすすめの法人カードに関するおすすめ記事

以下の記事ではマイル貯金におすすめの法人カードの中から特におすすめかつ最強なものを10個紹介しています。マイル重視で法人カードを選ぶ方におすすめの記事となっていますのでぜひご覧ください。

おすすめ記事:マイル貯金におすすめの法人カード10選!マイル重視のおすすめ法人カードを徹底解説

自動的にJALマイルに還元

ポイント移行の手続き不要: 自動的にJALマイルに還元されるため、ポイント移行の手続きをする必要がありません。これにより、手間をかけずにマイルを貯めることができます。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

アメリカン・エキスプレス®・ビジネス・ゴールド・カードの特典は年会費以上にお得!メリットやデメリットを紹介

永久不滅ポイントの利用

年会費に充当: 永久不滅ポイントを次年度のカード年会費に充当できるため、ポイントの使い道が広がります。期限なしでポイントが貯まるため、計画的に利用できます。

その他の特典

コンシェルジュサービス: コンシェルジュサービスが付帯しており、ホテルや航空券の手配などを行ってもらえるため、出張が多い人にとって非常に便利です。Tenライフスタイルグループに変更され、使い勝手が向上しました。

SAISON MILE CLUB: 利用金額に対してJALマイルが直接貯まるSAISON MILE CLUBに無料で登録できるのも大きなメリットです(2023年5月更新・登録分からは年会費5500円に改定)。

最強法人カードに関する注意点

気をつけておきたい注意点として、この法人カードを追加で発行する場合には1枚につき3,300円の年会費がかかります。ビジネスニーズにあわせて追加で法人カードを発行する際には、このコストを考慮することをおすすめします。

また、追加で発行される法人カードは旅行損害保険の対象外であるため、出張が多い社員にはおすすめしづらいという注意点もあります。

とはいえ、最強の法人カードの1つであることは間違いないでしょう。

参考記事:【最強の法人カード】セゾンプラチナビジネスアメックスの特徴について解説

まとめ

「セゾン プラチナ・ビジネス・アメリカン・エキスプレス・カード」は、マイル還元率の高さと自動的にJALマイルに還元される利便性が魅力の法人カードです。コンシェルジュサービスやSAISON MILE CLUBなど、ビジネスの効率化を図る特典も充実しており、おすすめです。

-

おすすめの最強法人カード編集部

ショッピング利用でもマイルを貯めたいビジネスオーナーにとって、非常に有用なカードです。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

個人事業主が作れる法人カードのおすすめ!カードを作るメリットから選び方まで紹介します

最強おすすめ法人カード「セゾンプラチナビジネスカード」の基本情報

| カード名 | セゾンプラチナビジネス |

| 年会費 | 2万2,000円(初年度無料) ※2025年6月1日以降商品性改定に伴い年会費が33,000円(税込)に変更となります。 |

| ポイント還元率 | 0.5〜1.0% |

| 追加カード | 年会費:3,300円 発行可能枚数:9枚 |

| ETCカード | 年会費:無料 発行可能枚数:5枚 |

| 申込条件 | 個人事業主・経営者・会社員(学生、未成年を除く) |

| 申込必要書類 | 代表の本人確認書類(決算書・登記簿謄本は不要) |

| 利用限度額 | 一律上限なし |

| 発行スピード | 最短3営業日 |

| 公式サイト | 詳細を見る |

合わせて読みたい「セゾンプラチナビジネスアメックス」に関するおすすめ記事

セゾンプラチナビジネスアメックスが最強と言われる理由と最強の特典やメリットについて解説

セゾンプラチナビジネスカードの付帯特典の一例

「セゾン プラチナ・ビジネス・アメリカン・エキスプレス・カード」は、多彩な特典が魅力の法人カードです。以下におすすめのポイントをご紹介します。

空港ラウンジサービス

国内空港ラウンジ: 国内の主要空港ラウンジを無料で利用できます。出張時に快適な環境でリラックスできます。

プライオリティ・パス: 148以上の国や地域、600以上の都市で1300ヵ所以上の空港ラウンジを利用できる「プライオリティ・パス」に無料で登録できます。これにより、海外出張や旅行の際にも快適に過ごせます。

「オントレ entrée」

優待特典: 国内の対象ホテル、ダイニング、スパでさまざまな優待特典を受けられます。ビジネスの合間にリフレッシュするための特典が充実しています。

「Tablet Plus」の無料利用

ホテル優待: 「Tablet Plus」(通常年会費:16,000円(税込))を無料で利用できます。世界約1000のホテルで、客室アップグレードや優待特典(無料朝食サービス、レイトチェックアウト、アーリーチェックインなど)が無料で利用できるため、出張や旅行の際に快適さが増します。

「セゾン プラチナ・ビジネス・アメリカン・エキスプレス・カード」は、空港ラウンジサービスや国内外でのホテル優待など、出張や旅行が多いビジネスパーソンにとって非常に有用な特典が揃っています。

-

おすすめの最強法人カード編集部

これらのおすすめの特典を活用して、ビジネスの効率化と快適な移動を実現しましょう。

おすすめ記事:セゾンプラチナ・アメックスは最大1.25%のポイント還元率でJALマイルが貯まりやすいのが魅力

最強のおすすめ法人カードに関するおすすめ記事

最強の法人カードの一つであるセゾンプラチナビジネスアメックスの特徴については以下の記事でも紹介されていますのでおすすめです。

おすすめ参考記事:【最強の法人カード】セゾンプラチナビジネスアメックスの特徴について解説

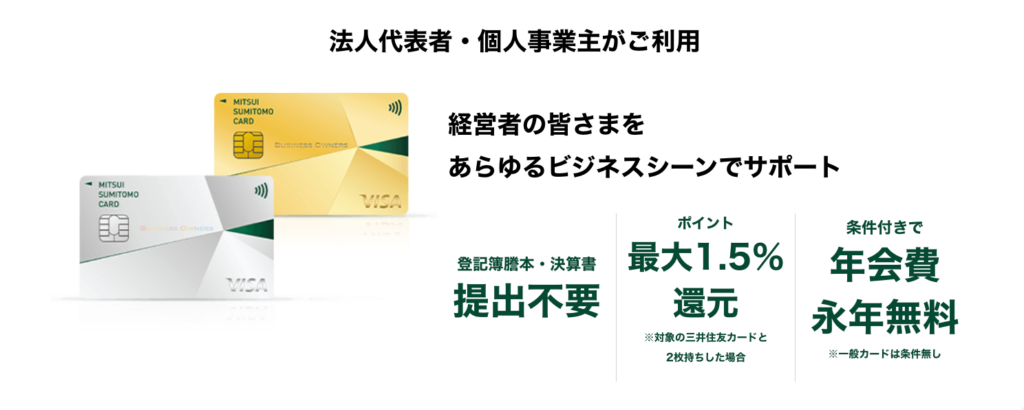

三井住友カード ビジネスオーナーズ|対象のカードとの2枚持ちによるポイント還元率が最大で1.5%(※)

※対象の個人カードとの2枚持ちが条件です。

法人カードとしてのおすすめポイント

「三井住友カード ビジネスオーナーズ」は、中小企業の代表者や個人事業主におすすめのビジネスオーナー向けカードです。

利用可能枠: ~500万円の利用可能枠があり、比較的高い利用枠を提供します。(※所定の審査がございます。)

還元率: 最大1.5%のポイント還元率で、利用額

に応じてお得にポイントが貯まります。(※対象の個人カードとの2枚持ちが条件です。)

申し込み手続き: 必要書類は免許証と金融機関(※2)のキャッシュカードのみで、最短10分で申し込みが完了します。

セキュリティ: ナンバーレスカードのため、セキュリティ面でも安心です。

特徴と利便性

追加カード: 年会費が永年無料で、最大19枚まで発行可能です。これにより、多くの従業員にカードを持たせることができ、経費管理の効率化が図れます。

利用可能枠: ~500万円の利用枠が設定できるため、高額な支払いにも対応可能です(所定の審査あり)。

ナンバーレスカード: カード番号や有効期限が記載されていないため、セキュリティが高く、不正利用のリスクを軽減できます。カード情報の確認はスマホアプリを通じて行います。

おすすめの最強法人カードの注意点

保険: 国内旅行傷害保険(利用付帯)やショッピング保険が付帯していない点がデメリットです。

利用可能枠の合算: 個人カードを持っている場合、利用可能枠が合算されるため、注意が必要です。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

三井住友ビジネスカードとビジネスオーナーズの違い、ポイントをランク別に比較!オーナーズがオススメな理由も解説!

特典と利用シーン

「三井住友カード ビジネスオーナーズ」は、個人カード(三井住友カード(NL))との2枚持ちが可能です。これにより、特定の加盟店やETCの利用時にポイント還元率が最大1.5%(※8)となり、さらにお得にポイントを貯めることができます。また、Apple PayやGoogle Payに設定できるため、ちょっとした備品の購入時にも便利です。

おすすめポイントのまとめ

「三井住友カード ビジネスオーナーズ」は、中小企業の代表者や個人事業主に最適な法人カードです。高い利用可能枠と高いポイント還元率、年会費無料の追加カードなど、多くのメリットがあります。経費管理を効率化し、経済的なメリットを享受するために、この法人カードを検討してみてください。

おすすめの最強法人カードに関するおすすめ記事

三井住友カード ビジネスオーナーズ法人カードに関しては以下の記事もおすすめです。

【三井住友カード】ビジネスオーナーズの評判は?審査の難易度やメリット・デメリットなど徹底解説!

おすすめ法人カード「三井住友カード ビジネスオーナーズ」の基本情報

| カード名 | 三井住友カード ビジネスオーナーズ |

| 年会費 | 永年無料 |

| ポイント還元率 | 基本0.5% |

| 追加カード | 年会費:無料 発行可能枚数:19枚 |

| ETCカード | 年会費:550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 申込条件 | 満18歳以上の法人代表者もしくは個人事業主の方 |

| 申込必要書類 | 代表者の本人確認書類 |

| 利用可能枠 | ~500万円 ※所定の審査がございます。 |

| 発行スピード | 1週間程度 |

| 公式サイト | 詳細を見る |

合わせて読みたい「三井住友カード ビジネスオーナーズ」に関するおすすめ記事

【三井住友カード】ビジネスオーナーズの評判は?審査の難易度やメリット・デメリットなど徹底解説!

三井住友カード ビジネスオーナーズの付帯特典の一例

法人カードとしてのおすすめポイント

「三井住友カード ビジネスオーナーズ」は、ビジネスシーンで活躍する多彩な特典が魅力のおすすめ法人カードの1つです。

選べる無料保険

保険のカスタマイズ: カード付帯の「旅行傷害保険」をライフスタイルに合わせて、「個人賠償責任保険」「入院保険」「携行品損害保険」などのいずれか一つに変更できます。これにより、自分に最適な保険を選ぶことができ、安心してカードを利用できます。

請求書払い代行サービス

支払い期限の延長: 請求書の支払いをカード決済にすることで、支払い期限を延ばすことが可能です。取引先がカード決済を受け付けていない場合でも、三井住友カードが支払いを代行してくれるため、資金繰りの調整がしやすくなります。

ポイントUPモール

ポイント還元の強化: 専用サイトを経由してネットショッピングを行うと、通常より多くのポイントを獲得できます。これにより、日常のビジネス支出でも効率的にポイントを貯めることができます。

おすすめの最強法人カードに関するおすすめ記事

おすすめの法人カードについては以下の記事もおすすめです。特にVisaに注目して解説しています。

様々な法人カードがあるなかで、「おすすめの法人カードを知りたい!」と考えている方におすすめの記事です。

おすすめ記事:やはりVisaがおすすめ!?法人カードを持つメリットと選び方

年間100万円以上利用するなら、三井住友カード ビジネスオーナーズ ゴールドもおすすめ!

法人カードとしてのおすすめポイント

「三井住友カード ビジネスオーナーズ ゴールド」は、特典が充実したおすすめの法人カードの1つです。

年間100万円以上の利用で1万ポイントが還元され、さらに翌年以降の年会費が無料になります。(通常年会費5,500円(税込))

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

この記事のおすすめポイント!

このカードを利用することで、年会費を節約しながら多くのポイントを獲得できるため、ビジネスにおいて大きなメリットとなります。

おすすめ記事:三井住友カード ビジネスオーナーズのメリット・デメリット

三井住友カード ビジネスオーナーズ ゴールド|翌年以降の年会費も無料

法人カードとしてのおすすめポイント

「三井住友カード ビジネスオーナーズ ゴールド」は、多彩な特典が魅力のおすすめ法人カードの1つです。

空港ラウンジ利用: 国内の主要空港とハワイのダニエル・K・イノウエ国際空港内にあるラウンジを無料で利用できます。

年会費無料: 年間100万円以上の利用で1万ポイントが還元され、さらに翌年以降の年会費が無料になります(通常年会費5,500円(税込))

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

ポイント還元率: 規定の店舗で利用するとポイント還元率が最大1.5%にアップします。

「三井住友カード ビジネスオーナーズ」と同様に、個人カードと2枚持ちすると、加盟店やETC利用時にポイント還元率が最大1.5%になります。

-

おすすめの最強法人カード編集部

年会費は5,500円(税込)かかりますが、全国主要都市の空港ラウンジ利用、国内旅行傷害保険(利用付帯)、ショッピング補償など、一般カードにはない特典が付帯されています。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

三井住友カード ビジネスオーナーズの評判レビュー|個人カードとの2枚持ちがお得!審査落ち理由やゴールドとの違い解説

特典と利便性

付帯保険: 国内旅行傷害保険(利用付帯)やショッピング補償などが付帯されており、出張や買い物の際にも安心して利用できます。

セキュリティ: ナンバーレスカードのためセキュリティが高いですが、会員番号や有効期限を確認するためには専用のアプリを利用する必要があります。

デメリット

通常のポイント還元率: 通常のポイント還元率が0.5%とそれほど高くない点がデメリットです。

「三井住友カード ビジネスオーナーズ ゴールド」は、通常カードの還元率はそのままに、年間100万円以上の利用で1万ポイントが還元され、さらに翌年以降の年会費が無料になります。(通常年会費5,500円(税込))

※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

100万円以上利用する予定がある方にとっては、実質年会費無料のゴールドカードといえるでしょう。

おすすめ最強法人カードに関する参考記事

おすすめの最強法人カードに関して、以下の記事も参考になるでしょう。

【法人カードおすすめ比較】専門家が法人カードの還元率や年会費、付帯特典などのスペック&選び方を解説![2024年]

おすすめ法人カード「三井住友カード ビジネスオーナーズ ゴールド」の基本情報

| カード名 | 三井住友カード ビジネスオーナーズ ゴールド |

| 年会費 | 5,500円(税込) ※年間100万円のご利用で翌年以降の年会費永年無料 ※年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。 |

| ポイント還元率 | 0.5%(※3) |

| 追加カード | 年会費:無料 発行可能枚数:19枚 |

| ETCカード | 年会費:550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 発行可能枚数:カード1枚ごとに1枚発行可能 |

| 申込条件 | 満18歳以上の法人代表者、個人事業主の方 |

| 申込必要書類 | 代表者の本人確認書類のみ(決算書・登記簿謄本不要) |

| 利用可能枠 | ~500万円 ※所定の審査がございます。 |

| 発行スピード | 1週間程度 |

| 公式サイト | 詳細を見る |

合わせて読みたい「三井住友カード ビジネスオーナーズ ゴールド」に関するおすすめ記事

三井住友カード ビジネスオーナーズ ゴールドとは?特徴や違いなど徹底解説!

この法人カードのおすすめポイントについても詳しく解説しているのでぜひ合わせてご覧ください。

三井住友カード ビジネスオーナーズ ゴールドの付帯特典の一例

最強法人カードとしてのおすすめポイント

「三井住友カード ビジネスオーナーズ ゴールド」は、多彩な特典が魅力の最強のおすすめ法人カードの1つです。

選べる無料保険

保険のカスタマイズ: カード付帯の「旅行傷害保険」を、自分のライフスタイルに合わせて「個人賠償責任保険」「入院保険」「携行品損害保険」などのいずれか一つに変更できます。これにより、より自分に合った保険を選ぶことができ、安心してカードを利用できます。

請求書払い代行サービス

支払い期限の延長: 請求書の支払いをカード決済にすることで、支払い期限を延ばすことが可能です。取引先がカード決済を受け付けていなくても、三井住友カードが支払いを代行してくれるため、資金繰りの調整がしやすくなります。

おすすめ参考記事:三井住友カード ビジネスオーナーズ ゴールドのメリットは?キャンペーンや口コミ・評判も紹介

ポイントUPモール

ポイント還元の強化: 専用サイトを経由してネットショッピングを行うと、通常より多くのポイントを獲得できます。これにより、日常のビジネス支出でも効率的にポイントを貯めることができます。

空港ラウンジサービス

ラウンジの利用: 国内の主要空港およびハワイ ホノルルの空港内にあるラウンジを無料で利用できます。

-

おすすめの最強法人カード編集部

これにより、出張や旅行の際に快適な空間でリラックスすることができます。

これらの特典を活用することで、「三井住友カード ビジネスオーナーズ ゴールド」はビジネスの経費管理を効率化し、さまざまなシーンでの利用価値を高めることができます。

おすすめ記事:法人カードおすすめ20選!プロが選ぶ最強候補を目的別に紹介

三井住友ビジネスプラチナカードfor Ownersもおすすめ

三井住友ビジネスプラチナカード for Ownersの基本情報

| カード名 | 三井住友ビジネスプラチナカード for Owners |

|---|---|

| 年会費 | 55,000円(税込) |

| ポイント還元率 | 0.5%~7%(※) |

| 追加カード | 年会費:5,500円(税込) |

| ETCカード | 年会費:無料 |

| 申込条件 | 満30歳以上の法人代表者・個人事業主 |

| 利用可能枠 | 原則200万円〜 ※所定の審査がございます。 |

| 公式サイト | 詳細を見る |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

最強法人カードとしてのおすすめポイント

24時間対応のプラチナコンシェルジュが利用可能

三井住友ビジネスプラチナカード for Ownersには、プラチナカード会員限定で利用できる「プラチナコンシェルジュ」の特典が付帯しています。このプラチナコンシェルジュとは、専属の秘書のように使える24時間対応のデスクサービスです。

コンシェルジュサービスに電話をかけることで、航空券やホテル、レストランの予約など、さまざまなリクエストに対応してもらえます。

おすすめの最強法人カード編集部

プラチナコンシェルジュは、ハイステータスな法人カードならではの特典です。三井住友ビジネスプラチナカード for Ownersを申し込んだ後、ぜひこのサービスをお試しください。

国内で役立つ付帯サービスが充実

三井住友ビジネスプラチナカード for Ownersは、日本国内で活用できる特典が特に充実しています。そのため、海外への渡航が少ない方にもおすすめのカードです。

もちろん、海外でも利用できる特典がないわけではありません。海外ではVisaやMastercard®が提供する特典・サービスが利用可能です。

ポイント制度とギフトカード特典で高還元率を実現

三井住友ビジネスプラチナカード for Ownersは、豪華な特典や高いステータスが注目されがちですが、実はポイント還元率も高いプラチナ法人カードです。ポイントアップ制度とギフトカード特典を活用することで、最大1.4%のポイント還元率を実現します。法人カードの平均ポイント還元率が0.5%程度であることを考えると、非常に高い還元率のプラチナ法人カードとしておすすめできます。

ここがポイント!

ポイント還元率を1.4%に引き上げるためには、毎年一定額以上のクレジットカード利用を行う必要があります。ポイントアップ制度については後ほど詳しく解説します。

毎年メンバーズセレクションを楽しめる

三井住友ビジネスプラチナカード for Ownersの会員は、毎年1回「メンバーズセレクション」というカタログギフトの特典を受け取ることができます。メンバーズセレクションでは、生活に役立つライフアイテムやお取り寄せグルメなどが選べます。

毎年カタログギフトの特典を楽しめることも、三井住友ビジネスプラチナカード for Ownersの魅力の一つです。

プライオリティ・パスが選択可能

三井住友ビジネスプラチナカード for Ownersのメリットの一つに、「プライオリティ・パス」の特典が選択制であることが挙げられます。

プライオリティ・パスとは、海外のVIP向け空港ラウンジサービスを利用できる会員制サービスです。

多くのプラチナ法人カードではプライオリティ・パスの特典が標準付帯されていますが、三井住友ビジネスプラチナカード for Ownersのように選択制になっているカードは少ないです。三井住友ビジネスプラチナカード for Ownersの場合、前述のカタログギフト「メンバーズセレクション」で選ぶ形になっており、プライオリティ・パスが不要な場合には他の特典を選べるのがメリットです。

VisaとMastercard®の2枚発行が可能

三井住友ビジネスプラチナカード for Ownersは、VisaまたはMastercard®のいずれかを選ぶのではなく、両方の国際ブランドで2枚のカードを発行することが可能です。

さらに、2枚目のクレジットカードの年会費が通常の10分の1である5,500円(税込)に割引される特典も提供されています。

VisaとMastercard®ではそれぞれ異なる国際ブランド特典が用意されているため、両方の特典を享受できる点でも、三井住友ビジネスプラチナカード for Ownersはおすすめの法人カードです。

個人向けクレジットカードとのポイント合算が可能

三井住友ビジネスプラチナカード for Ownersで貯まるポイントは、三井住友カードの個人向けクレジットカードのポイントと合算することが可能です。これにより、法人カードと個人向けカードで利用を分けても、ポイントを一元管理できる利点があります。

ただし、法人カードのポイントを個別に管理したい方にとっては、ポイント合算がデメリットとなる可能性もあります。その場合には、法人専用の「三井住友ビジネスプラチナカード」の利用を検討することをおすすめします。

freee セゾンプラチナビジネスカード|会計ソフトとの連携可能

法人カードとしてのおすすめポイント

-

おすすめの最強法人カード編集部

freee セゾンプラチナビジネスカード」は、多彩な特典と利便性が魅力の法人カードです。

・永久不滅ポイント: 有効期限がない永久不滅ポイントが貯まり、経費削減に繋がります。ポイントは毎月の利用分の支払いに充当でき、マイルに交換することも可能です。

・プライオリティ・パス: 無料でプライオリティ・パスに登録可能で、世界各地の空港ラウンジを利用できます。

・旅行傷害保険: 最高5000万円の国内旅行傷害保険、最高1億円の海外旅行傷害保険が付帯しており、出張や旅行時の安心感が高まります。

・freee会計ソフト特典: freee会計ソフトに新規申し込みで2000円分のディスカウントクーポンがもらえるなど、freee限定の優待特典が利用できます。

特徴と利便性

「freee セゾンプラチナビジネスカード」は、経費処理の効率化や資金繰りの改善を目的とした法人カードです。

・ポイント還元: 貯まったポイントは支払いに充当できるだけでなく、マイルにも交換可能です。経費削減に役立ちます。

・特典: freee会計ソフトに新規申し込みで2000円分のディスカウントクーポンがもらえるほか、アドビのコンプリートプランが15%オフで利用できるなど、freee限定の優待特典が豊富です。

freeeセゾンプラチナビジネスカードの、ここがポイント!

freeeセゾンプラチナビジネスカードは、freeeの公式サイトにもある通り、

・創立直後でもお申し込み可能

・年会費、ポイントの活用で経費削減

・社員用の追加カードで経費処理の一本化

などの多くのメリットがあります。中小企業や起業したての方には、最強の法人カードと言えるのではないでしょうか。

注意点

・年会費: 年会費は2万2000円で、ポイント還元率が0.5%とそれほど高くない点がデメリットです。

※2025年6月1日以降商品性改定に伴い年会費が33,000円(税込)に変更となります。

・追加カード: 発行できる追加カードの上限は9枚で、追加カードの年会費は1枚につき3300円かかります。

・与信判断: クラウド会計ソフトfreeeと連携することで、財務状況によって与信判断がされ、ビジネスの成長に合わせて利用可能枠が自動で上がります。ただし、財務状況に応じて利用可能枠が下がることもあるため、注意が必要です。

「freee セゾンプラチナビジネスカード」は、freee株式会社とクレディセゾンの共同開発による法人カードで、ビジネスの成長をサポートする多彩な特典が魅力です。

-

おすすめの最強法人カード編集部

経費管理や資金繰りの効率化を目指す方におすすめします。

おすすめ記事:法人カード・ビジネスカードおすすめ16選比較ランキング!最強候補を厳選

最強おすすめ法人カード「freee セゾンプラチナビジネスカード」の基本情報

| カード名 | freee セゾンプラチナビジネスカード |

| 年会費 | 2万2,000円(初年度無料) ※2025年6月1日以降商品性改定に伴い年会費が33,000円(税込)に変更となります。 |

| ポイント還元率 | 0.5% |

| 追加カード | 年会費:3,300円 発行可能枚数:9枚 |

| ETCカード | 年会費:無料 発行可能枚数:本人、従業員カード各5枚 |

| 申込条件 | 個人事業主または経営者 |

| 申込必要書類 | 公式サイトを参照 |

| 利用限度額 | 一律上限なし |

| 発行スピード | 最短4営業日 |

| 公式サイト | 詳細を見る |

freee セゾンプラチナビジネスカードの付帯特典の一例

空港ラウンジサービス

「freee セゾンプラチナビジネスカード」では、国内の主要空港ラウンジを無料で利用することができます。さらに、148以上の国や地域、600以上の都市にある1300ヵ所以上の空港ラウンジを利用できる「プライオリティ・パス」に無料で登録できるのもおすすめのポイントです。

このプライオリティ・パスを利用すれば、出張や旅行の際に快適な空間でリラックスでき、移動中のストレスを軽減することができます。国内外を頻繁に行き来するビジネスマンにとって、とてもおすすめの特典です。

このおすすめ法人カードのポイント!

「freee セゾンプラチナビジネスカード」の空港ラウンジサービスを活用して、出張や旅行をより快適に過ごしましょう。

無料で多くのカードを追加したい

「従業員にカードを持たせて経理事務や経費管理を効率化したい」と考えている方も多いでしょう。しかし、追加カードが有料の場合、その分の年会費が上乗せされてしまいます。

従業員の立替金精算や仮払いの手間をなくし、多くの従業員にカードを持たせたい場合には、追加カードが無料の法人カードを選ぶことが最適です。

こうしたニーズに応えるために、「追加カード無料」の法人カードをおすすめします。このような法人カードを選ぶことで、経費管理の効率化が図れ、経理事務の負担も軽減されます。

-

おすすめの最強法人カード編集部

多くの従業員にカードを持たせる必要がある企業にとって、経費管理の面でも非常におすすめの選択肢となります。

従業員にカードを持たせて経理事務を効率化し、追加カードの年会費負担を避けるためには、追加カード無料の法人カードを検討してみてください。

おすすめ記事:最強法人カード・ビジネスカード17枚のおすすめ/比較ランキング【2024年5月】

freee Mastercardワイド|追加カードとETCカードが無料で発行可能

法人カードとしてのおすすめポイント

年会費永年無料 約2週間で発行可能 freee会計ソフト新規申し込みで2000円分ディスカウントクーポン

現在実施中のお得なキャンペーン

新規申し込みでAmazonギフトカード5000円分プレゼント

「freee Mastercardワイド」は、年会費が永年無料で利用限度額も高い法人カードです。さらに、従業員用の追加カードとETCカードは最大999枚まで無料で発行できるのが特徴です。所定の税理士・社労士・弁護士への無料相談(それぞれ1回ずつ)やfreee会計の2000円分のディスカウントクーポンなど、独自の特典も充実しています。

-

おすすめの最強法人カード編集部

限度額が200万円以内なら決算書が不要で、本人確認書類だけで申し込みができます。s

おすすめ記事:おすすめビジネスカード10選!メリットやデメリット、比較ポイントを徹底解説!

デメリット

デメリットとしては、ポイント還元サービスが付帯していないことが挙げられます。また、Webでの申し込みに対応しておらず、書類を郵送する必要があるため、カード発行までに2週間程度かかる点にも注意が必要です。

ラインナップ

freeeカードはfreee株式会社とクレジットカード会社が共同開発した法人カードで、以下の3種類のラインナップがあります。

・freee Mastercard

・freee VISAカード

・AMEXブランドのfreee セゾンプラチナビジネスカード

-

おすすめの最強法人カード編集部

おすすめの法人カードの1つであるfreee Mastercardワイドについては以下の記事もおすすめです。

おすすめ記事:freee Mastercardワイド – クレジットカード比較

特典と利便性

「freee Mastercardワイド」は、ライフカードとの共同開発による法人カードです。そのため、「ライフカードビジネス特典」に加え、会計ソフトの優待サービスや無料士業問い合わせなどのfreeeオリジナル特典が付いています。

このカードを利用することで、経費管理の効率化や経理事務の負担軽減が図れます。追加カードとETCカードが無料で発行できるため、多くの従業員にカードを持たせることができ、経費精算の手間を大幅に削減できます。

おすすめポイントのまとめ

「freee Mastercardワイド」は、年会費無料で利用限度額が高く、追加カードが無料で発行できるなど、多くのメリットがあります。税理士・社労士・弁護士への無料相談やfreee会計のディスカウントクーポンなど、ビジネスに役立つ特典も充実しており、ビジネスの成長をサポートするのに最適な法人カードです。

-

おすすめの最強法人カード編集部

ビジネスの経費管理を効率化し、多くの従業員にカードを持たせたい企業に特におすすめです。

おすすめ記事:法人カードおすすめ21選|中小企業に評価の高いクレジットカード/2024年最新版

最強おすすめ法人カード「freee Mastercardワイド」の基本情報

| カード名 | freee MasterCard |

| 年会費 | 永年無料 |

| ポイント還元率 | なし |

| 追加カード | 年会費:無料 発行可能枚数:999枚 |

| ETCカード | 年会費:無料 発行可能枚数:999枚 |

| 申込条件 | 法人代表者・個人事業主 |

| 申込必要書類 | 法人の場合:登記事項証明書・代表者の本人確認資料 個人事業主の場合:事業主の本人確認資料(※1) |

| 利用限度額 | 30~1,000万円(1,000万円以上も申し込み可能) |

| 発行スピード | 約2週間 |

| 公式サイト | 詳細を見る |

freee Mastercardワイドの付帯特典の一例

「freee会計」2000円分ディスカウントクーポン

カードと一緒に「クラウド会計ソフト freee会計」に新規で申し込むと、2000円分ディスカウントクーポンがもらえる。

ポイントを活用して経費を削減したい

法人カードの場合、利用金額に対してポイントが還元されないカードもあります。ポイント還元がある法人カードでも、個人カードのポイント還元率相場が0.5〜1.0%であるのに対し、0.5%あれば良い方に入ります。個人カードと比べて利用金額が大きい法人カードだからこそ、うまくポイント還元を利用して経費を少しでも削減したいと考える人も多いでしょう。

おすすめの最強法人カードのポイント還元が気になる方におすすめの記事

前述の通り、法人カードは個人のクレジットカードと比べて利用金額が大きいため、ポイント還元を受けることでコスト削減を最大化させることが可能です。ポイント還元を軸に法人カードを検討したい方は、以下のおすすめ記事も参考にしてください。

おすすめ記事:ポイント還元率が高い、最強法人カードとは?おすすめの18選

ポイント還元率とそのメリット

法人カードのポイント還元率は低めですが、それでも利用金額が大きい分、還元されるポイントも大きくなります。ポイント還元をうまく活用することで、日々の経費を削減し、ビジネスのコスト効率を向上させることができます。

おすすめポイントのまとめ

ポイント還元がある法人カードを利用することで、経費を効率的に管理し、少しでも削減することができます。特定加盟店やポイント優待店でのポイント還元率が高い法人カードを選ぶことで、ポイントを効率よく貯め、ビジネスのコスト削減に役立てましょう。

-

おすすめの最強法人カード編集部

ポイント還元がアップする法人カードは、ビジネスの経費を効果的に管理するための強力なツールです。

利用金額が大きい法人だからこそ、ポイント還元を最大限に活用し、経費削減に努めることをおすすめします。

おすすめの最強法人カードに関するおすすめ記事

JCB Biz ONEカード ポイント還元率がアップ

出典:JCB Biz ONE

法人カードとしてのおすすめ最強ポイント

「JCB Biz ONE」は、中小企業の代表者や個人事業主向けのJCBのビジネスカードで、以下の特典が魅力です。

最短5分でカード番号発行

迅速な発行: 本人確認書類だけで最短5分でカード番号が発行可能です。決算書や登記簿謄本が不要で、ネットから簡単に申し込みができます。

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

ポイント還元サービス

どこで使ってもつねにポイント2倍で、経費での支払いで、お得にポイントが貯まり、貯まったポイントはAmazon.co.jpでのお支払い利用やマイルへの移行が可能です。

ポイント還元率アップ: 優待店で利用すると、Oki Dokiポイントの還元率が最大21倍にアップします。優待店での利用時には、通常よりもポイント還元率がアップするのも魅力です。

その他の特典

ポイント優待店: Amazonでポイントが通常の3倍貯まります。Apple PayやGoogle Payに設定できるため、こまごました備品の購入にも便利です。

注意点

・追加カードの発行: 追加カードを発行できないため、従業員にカードを持たせたいと考えている方には適していません。

・通常のポイント還元率: 通常のポイント還元率は1.0%と、それほど高くありません。

・支払い口座の設定: 支払い口座を法人口座、または屋号付きの口座にする場合は、ネットでの手続き後に必要書類を郵送する手間がかかります。

「JCB Biz ONE」は、迅速なカード発行と多彩な特典が魅力の最強の法人カードの1つです。

-

おすすめの最強法人カード編集部

特に、ポイント優待店での利用や旅行傷害保険の充実度が大きなメリットとなります。

法人カードに関するポイント!

従業員に追加カードを発行する必要がない個人事業主や中小企業の代表者におすすめです。

おすすめ記事:法人カード・ビジネスカード おすすめ6選

最強おすすめ法人カード「JCB Biz ONE」の基本情報

| カード名 | JCB Biz ONE |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0〜10.5% ※最大還元率はJCB PREMOに交換した場合 |

| 追加カード | ‐ |

| ETCカード | 発行可能 |

| 申込条件 | 法人代表者または個人事業主 カード使用者は18歳以上の方が対象 |

| 申込必要書類 | 代表者の本人確認書類のみ(法人の本人確認書類は不要) |

| 利用限度額 | ~500万円 ※所定の審査あり |

| 発行スピード | 最短5分でカード番号発行(※) |

| 公式サイト | 詳細を見る |

※モバ即の入会条件は以下2点になります。

【1】 9:00AM~8:00PMでお申し込み。(受付時間を過ぎた場合は、翌日受付扱い)

【2】 顔写真付き本人確認書類による本人確認。(運転免許証/マイナンバーカード/在留カード)

※モバ即での入会後、カード到着前の利用方法について、詳しくはHPをご確認ください。

JCB Biz ONEの付帯特典の一例

-

おすすめの最強法人カード編集部

ここではおすすめの最強法人カードの1つである「JCB Biz ONE 」の特典について紹介していきます。

JCBオリジナルシリーズパートナー

ポイント還元の強化: 「JCB ORIGINAL SERIESパートナー」サイトに掲載されている店舗でカードを利用すると、Oki Dokiポイントが通常より多くもらえます。

海外での利用でポイント2倍

ポイント2倍: WEB明細サービス「MyJチェック」に登録し、JCB海外加盟店でカードを利用すると、自動的にポイントが2倍になります。海外出張や旅行時にお得です。

おすすめ参考記事:【2024年版】法人カード30枚所有の経営者が「絶対に」おすすめしたい法人カードTOP10

請求書カード払い

支払い期限の延長: 請求書の支払いをカード決済にすることで、支払い期限を延ばすことが可能です。取引先がカード決済を受け付けていなくても、Digital Garageが支払いを代行してくれます。

JCB × 弥生 特別キャンペーン

弥生会計特典: 「弥生会計 オンライン」のベーシックプランまたはセルフプランが2年間無料で利用できます。また、「やよいの青色申告 オンライン」のトータルプラン、ベーシックプラン、セルフプランが1年間無料で利用できます。

※キャンペーン対象期間:2024年4月1日(月)~2025年3月31日(月)

サイバーリスク保険(JCB Biz ONE ゴールドのみ)

サイバーリスク保険: サイバー攻撃やヒューマンエラーなどによって発生した事故に起因する法律上の損害賠償責任を負担することによる損害を一定の範囲で補償します。

特典と利便性

「JCB Biz ONE」は、多彩な特典と高い利便性が魅力の法人カードです。ポイント還元率がアップする店舗での利用や、海外利用時のポイント2倍、請求書払い代行サービスなど、ビジネスのさまざまなシーンで役立ちます。

デメリット

追加カードの発行不可: 追加カードを発行できないため、従業員にカードを持たせたい場合には不向きです。

通常のポイント還元率: 通常のポイント還元率が0.5%とそれほど高くありません。

このおすすめ最強法人カードのおすすめポイント!

「JCB Biz ONE」は、ポイント還元率の高さや請求書払い代行サービス、弥生会計特典など、多くのメリットがあり、特に個人事業主や中小企業の代表者におすすめです。

おすすめ記事:法人カード・ビジネスカードおすすめ20選を徹底比較!年会費無料・還元率の高い最強の1枚を紹介

年会費無料のコスパが良い法人カードを作りたい

法人カードの年会費は経費として計上できますが、初めてビジネス用のカードを作る際には「年会費無料がいい」という方も多いのではないでしょうか。個人向けカードほど多くはありませんが、法人カードにも初年度年会費無料や永年年会費無料のようなコスト面で最強のおすすめ法人カードがいくつかあります。

年会費無料の法人カードは、エントリーカードとして最適で、ビジネス用途で役立つ特典も付帯しています。

初めてビジネス用のカードを作る方には、年会費無料の法人カードを検討することをおすすめします。これにより、コストを抑えつつ、多彩な特典を活用してビジネスをサポートできます。

-

おすすめの最強法人カード編集部

コスパ最強の法人カードを用いて、コスト削減を目指しましょう。

コスパ最強の年会費無料の法人カードを検討している方は、以下の記事も参考にしてみましょう。コスパ最強の年会費無料の法人カードをはじめ、設立1年未満の法人におすすめの年会費無料の法人カードをご紹介しています。

おすすめの最強法人カードに関する記事

年会費無料のおすすめ最強法人カードについては以下の記事も参考になるかと思います。

おすすめ記事:年会費無料の法人カードを解説!設立1年未満におすすすめの法人カード

合わせて読みたい「年会費無料の最強法人カード」に関するおすすめ記事

年会費無料のクレジットカードおすすめ16選|年会費無料のクレジットカード徹底解説!

NTTファイナンスBizカード レギュラー年会費が無料でポイント還元率も高いコスパ最強カード

出典:NTTファイナンス法人向けカード NTT FINANCE Biz

法人カードとしてのおすすめポイント

「NTTファイナンスBizカード レギュラー」は、数少ない年会費無料で高還元率のおすすめ最強法人カードです。

年会費無料で還元率1.0%: 年会費が永年無料で、ポイント還元率が1.0%と高いのが特徴です。

旅行傷害保険: 最高2000万円補償の国内・海外旅行傷害保険が付帯しており、特に海外旅行傷害保険は自動付帯です。

ポイントサイト経由でポイント増加: 会員限定のポイントサイトを経由してネットショッピングをすると、ポイントが最大26倍になります。

特徴と利便性

追加カード: 追加カードは9枚まで無料で発行可能です。国際ブランドはVISAなので、世界中で利用できます。

ポイントの使い道: ショッピング利用額1000円につき10ポイントが貯まり、キャッシュバックやギフトカード、電子ギフトなどに交換できます。ポイントの有効期間は2年間で、「使えるポイント」であることが最大の魅力です。

おすすめの法人カードに関する注意点

利用限度額: 利用限度額が80万円と低めに設定されているため、高額な取引には注意が必要です。

ETCカードと紙の明細書: ETCカードは1枚につき年会費が550円、紙の明細書発行には1枚あたり110円の手数料がかかります。

申し込み手続き: 法人の場合、オンラインでの申し込みができず、本人確認書類に加えて登記簿謄本も必要になります。

おすすめのまとめ

「NTTファイナンスBizカード レギュラー」は、年会費無料で高いポイント還元率を誇り、多くのビジネスシーンで活用できる優秀なカードです。旅行傷害保険や追加カードの無料発行、ポイントの多様な使い道など、メリットが豊富です。

この法人カードのおすすめポイント!

ビジネスカードを初めて作る方や、コストを抑えながら多彩な特典を享受したい方に特におすすめです。

おすすめ記事:法人カード・ビジネスカード 人気ランキング

最強おすすめ法人カード「NTTファイナンスBizカード レギュラー」の基本情報

| カード名 | NTTファイナンス Bizカード レギュラー |

| 年会費 | 永年無料 |

| ポイント還元率 | 1.0% |

| 追加カード | 年会費:無料 発行可能枚数:9枚 |

| ETCカード | 550円/1枚 |

| 申込条件 | 満20歳以上の法人もしくは個人事業主 |

| 申込必要書類 | ・法人の本人確認書類(登記事項証明書) ・法人代表者の本人確認書類2点(※1) ・個人事業主は本人確認書類2点(※1) |

| 利用限度額 | 40万円、60万円、80万円 |

| 発行スピード | 10日~2週間程度 |

| 公式サイト | 詳細を見る |

NTTファイナンスBizカード レギュラーの付帯特典の一例

ポイントモール「倍増TOWN」

専用ポイントモール「倍増TOWN」を経由して買い物すると、通常よりもポイントが多くもらえる。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード|対象サービスや海外での利用でポイントがお得に貯まる

出典:セゾンコバルト・ビジネス・アメリカン・エキスプレス®・カード

法人カードとしてのおすすめ最強ポイント

「セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード」は、ビジネスオーナー向けに年会費永年無料に改定された最強法人カードで、以下の特典が最強の魅力です。

対象のWebサービス利用でポイント還元

高いポイント還元: 対象のWebサービスを利用すると、永久不滅ポイントが最大2.0%還元されます。ビジネスシーンでの利用が多い「AWS(アマゾン ウェブ サービス)」や「ヤフービジネスサービス」などでポイントが4倍(還元率2%)貯まるため、効率的にポイントを貯めることができます。

新規入会特典

入会特典: 最大8000円相当の永久不滅ポイントがもらえる新規入会特典があります。入会&利用で最大8000円相当のポイントがプレゼントされ、条件を達成すると最大3000円キャッシュバックも受けられます。

簡単な申し込み手続き

迅速なカード発行: 登記簿謄本や決算書が不要で、最短3営業日でカードを発行できます。申し込み手続きはネットで完了できるため、手間がかかりません。

その他の特典

年会費無料: 年会費が永年無料で、ETCカードも年会費無料です。追加カードは9枚まで無料で発行可能です。

海外利用でポイント2倍: 海外でのショッピング利用でポイントが2倍になります。貯まったポイントは期限を気にせず利用できるため、安心してポイントを貯め続けられます。

注意点

ポイント還元率: 通常のポイント還元率は0.5%で、他のビジネスカードと比較して高くはありません。

保険の付帯: 旅行傷害保険やショッピング保険が付帯していないため、出張が多い人にとってはデメリットです。

「セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード」は、年会費無料で豊富な特典があり、初めて法人カードを作る個人事業主やフリーランスの方に最適です。高還元率の対象Webサービスや新規入会特典、簡単な申し込み手続きなど、多くのメリットがあります。

この法人カードのおすすめポイント!

ビジネスシーンでのコスト削減と効率的なポイント利用を目指す方におすすめです。

おすすめ記事:セゾンコバルトビジネスアメックスの審査は厳しい?甘い?個人事業主でも申込可能なカード!

最強おすすめ法人カード「セゾンコバルトビジネスカード」の基本情報

| カード名 | セゾンコバルト・ビジネス・アメックス |

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5% |

| 追加カード | 年会費:無料 発行可能枚数:9枚 |

| ETCカード | 年会費:無料 発行可能枚数:5枚 |

| 申込条件 | 個人事業主・フリーランス・経営者(高校生を除く) |

| 申込必要書類 | 代表者の本人確認書類(決算書・登記簿謄本不要) |

| 利用限度額 | 公式サイトを参照 |

| 発行スピード | 最短3営業日 |

| 公式サイト | 詳細を見る |

セゾンコバルトビジネスカードの付帯特典の一例

「セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード」は、ビジネスオーナー向けの法人カードで、多くの特典が付帯しています。

-

おすすめの最強法人カード編集部

ここではおすすめの最強法人カードの一つであるセゾンコバルトビジネスカードの特典について紹介していきます。

特定加盟店で永久不滅ポイント優遇

ポイント優遇: ヤフービジネスサービス、クラウドワークス、アマゾン ウェブ サービスなどの特定加盟店でカードを利用すると、永久不滅ポイントが通常の4倍貯まります。ビジネスシーンでよく利用するサービスで効率的にポイントを貯めることができます。

会計・給与のクラウドサービスが2ヶ月間無料

無料利用: 「かんたんクラウド」の月額料金が2ヶ月間無料で利用できます。これにより、初期費用を抑えつつ、会計・給与のクラウドサービスを導入することができます。

海外での利用でポイント2倍

海外利用でポイント増加: 海外でのショッピング利用で、永久不滅ポイントが通常の2倍貯まります。出張や旅行の際にお得にポイントを貯めることができます。

「セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード」は、特定加盟店での利用や海外での利用時にポイント還元率が高くなる特典があり、ビジネスシーンでのコスト削減に役立つのでおすすめです。また、会計・給与のクラウドサービスを無料で利用できる特典もあり、初めて法人カードを作る個人事業主やフリーランスの方に非常におすすめです。

-

おすすめの最強法人カード編集部

これらのおすすめの特典を活用して、ビジネスの効率化とコスト削減を図りましょう。

飲食店経営で使用したい

業界別のおすすめ法人カードとして飲食店経営者におすすめの1枚を紹介してもらいました。飲食店経営者だけでなく自営業の方にも相性がいい法人カードです。

おすすめ記事:法人カード・ビジネスカードのおすすめ人気ランキング17選【2024年5月徹底比較】

Airカードポイント|還元率が高く、貯まったポイントの使い道も豊富

出典:【Airカード】経費管理がラクでポイントもたまるビジネスカード(法人カード)

法人カードとしてのおすすめポイント

「Airカード」は、リクルートがJCBと提携して発行している法人・個人事業主向けのクレジットカードで、以下の特典が魅力です。

高いポイント還元率

ポイント還元率1.5%: ポイント還元率が1.5%と、ビジネスカードの中でも最高水準です。個人向けを含めたクレジットカードの中でも非常に高い還元率を誇ります。

リクルートサービスでのポイント利用

ポイントの使い道: 貯まったポイントは、リクルートの各種サービスで1ポイント=1円として利用でき、使い道が豊富です。また、Pontaポイントやdポイントに交換することも可能です。

Airメイトとの連携

収支管理の負担軽減: Airメイトと連携することで、収支管理の負担を減らすことができます。これにより、経営の効率化が図れます。

その他の特典

ETCカード年会費無料: ETCカードは年会費無料で発行できます。ただし、追加カードは1枚につき年会費が3300円かかります。

注意点

保険の付帯: 国内・海外旅行傷害保険が付帯していないため、出張が多い方にはデメリットです。

利用限度額: 入会時の利用限度額が10〜100万円とそれほど高くないため、大きな支出には注意が必要です。

公共料金のポイント還元率: 公共料金の支払いではポイント還元率が0.5%になる点に注意しましょう。

おすすめの最強法人カード編集部

「Airカード」は、還元率1.5%の高いポイント還元とリクルートのサービスでのポイント利用が魅力のおすすめの法人カードです。

レジ・会計、決済、販促、予約管理など、飲食店や小規模店舗向けの業務・経営支援サービスを幅広く展開するリクルートのサービスとの連携強化が期待でき、今後のビジネスに大きなメリットをもたらします。

おすすめ記事:年会費無料で利用できるおすすめの法人カード9選!特徴なども詳しく解説

このカードのおすすめポイント!

ビジネスの効率化とコスト削減を目指す方におすすめです。

最強おすすめ法人カード「Airカード」の基本情報

| カード名 | Airカード |

| 年会費 | 5,500円(初年度無料) |

| ポイント還元率 | 1.5% |

| 追加カード | 年会費:3300円 発行可能枚数:無制限 |

| ETCカード | 年会費:無料 |

| 申込条件 | 18歳以上の法人または個人事業主 |

| 申込必要書類 | 公式サイトを参照 |

| 利用限度額 | 10~100万円(入会時) |

| 発行スピード | 通常3~4週間 |

| 公式サイト | 詳細を見る |

あわせて読みたい「Airカード」に関するおすすめ記事

Airカードについて徹底解説!ポイント還元最強のAirカードとは?

Airカードの付帯特典の一例

「Airカード」は、リクルートがJCBと提携して発行している法人・個人事業主向けのクレジットカードで、以下の特典が特徴です。

高いポイント還元率

ポイント還元率1.5%: ポイント還元率が1.5%と、ビジネスカードの中でも最高水準です。個人向けを含めたクレジットカードの中でも非常に高い還元率を誇ります。

リクルートのサービスでポイント還元率アップ

ポイント優遇: 「ホットペッパーグルメ」「じゃらん」「ポンパレモール」などのリクルートのサービスを利用すると、通常より多くのポイントがもらえます。これにより、日常のビジネス支出でも効率的にポイントを貯めることができます。

Airメイトとの連携

収支管理の簡便化: お店の経営アシスタント「Airメイト」と連携すると、Airカードの明細情報やお店の売上データ(Airレジ利用の場合)を自動集計し、収支管理が簡単にできます。これにより、経営の効率化が図れます。

その他の特典

ETCカード年会費無料: ETCカードは年会費無料で発行できます。ただし、追加カードは1枚につき年会費が3300円かかります。

注意点

保険の付帯: 国内・海外旅行傷害保険が付帯していないため、出張が多い方にはデメリットです。

利用限度額: 入会時の利用限度額が10〜100万円とそれほど高くないため、大きな支出には注意が必要です。

公共料金のポイント還元率: 公共料金の支払いではポイント還元率が0.5%になる点に注意しましょう。

「Airカード」は、還元率1.5%の高いポイント還元とリクルートのサービスでのポイント優遇が魅力のビジネスカードです。レジ・会計、決済、販促、予約管理など、飲食店や小規模店舗向けの業務・経営支援サービスを幅広く展開するリクルートのサービスとの連携強化が期待でき、今後のビジネスに大きなメリットをもたらします。

この法人カードに関するおすすめポイント

ビジネスの効率化とコスト削減を目指す方におすすめです。

おすすめ記事:法人クレジットカードのおすすめ16選。年会費や特典を徹底比較

マイル還元率の高い法人カードが欲しい

法人カードでマイルを貯めれば、特典航空券への交換や座席のアップグレードなど、出張時に大いに活用できます。

-

おすすめの最強法人カード編集部

ここでは、航空券の購入だけでなく、ショッピング利用によってもマイルが貯まるカードを厳選して紹介します。

ANA JCB法人カード|フライトごとにANAのボーナスポイントが貯まる

出典:ANA JCB法人カード

法人カードとしてのおすすめポイント

「ANA JCB法人カード」は、ANAの利用時に特にお得な法人カードです。以下の特典が魅力です。

ANA利用時の特典

割り増しボーナスマイル: ANAを利用する際、通常のフライトマイルに加えて、区間ごとの割り増しボーナスマイルがもらえます。

お得な運賃: ANAカード会員専用のお得な運賃で搭乗できるため、出張時のコストを削減できます。

初年度年会費無料

年会費: 初年度の年会費が無料です。追加カードも1枚につき825円の年会費がかかりますが、こちらも初年度は無料で利用できます。

マイル還元

ポイント還元率: 貯まったポイントは還元率1.0%でANAマイルに移行できます。これにより、日常のビジネス支出でも効率的にマイルを貯めることができます。

旅行傷害保険

海外旅行傷害保険: 最高1000万円補償の海外旅行傷害保険が自動付帯されており、出張時にも安心です。

その他の特典

割引特典: ANA国内線・国際線の機内販売が10%引き、ANAグループ空港の免税店での買い物も10%引きで利用できます。

ボーナスマイル: カードの継続で毎年1000マイルのボーナスマイルがもらえ、フライトマイルも10%のボーナスマイルを獲得できます。

注意点

マイル移行手数料: マイル移行手数料として年間5500円がかかります。

利用限度額: 利用限度額が10〜100万円と他の法人カードと比較してそれほど高くありません。

国内旅行傷害保険: 国内旅行傷害保険は付帯していません。

「ANA JCB法人カード」は、ANAのフライトをよく利用するビジネスパーソンに最適な法人カードです。初年度年会費無料や高いマイル還元率、割引特典など、さまざまなメリットがあります。

-

おすすめの最強法人カード編集部

ANAマイルを効率よく貯めたい方におすすめのカードです。

最強おすすめ法人カード「ANA JCB法人カード」の基本情報

| カード名 | ANA JCB法人カード |

| 年会費 | 2,475円(初年度無料) |

| ポイント還元率 | 1.0% |

| 追加カード | 年会費:825円(初年度無料) 発行可能枚数:無制限 |

| ETCカード | 年会費:無料 |

| 申込条件 | 法人または個人事業主(カード使用者は18歳以上が対象) |

| 申込必要書類 | 法人:法人と代表者の本人確認書類 個人事業主:代表者の本人確認書類 |

| 利用限度額 | 10~100万円 |

| 発行スピード | 公式サイトを参照してください |

| 公式サイト | 詳細を見る |

おすすめ参考記事:ANAマイルが貯まる最強のクレジットカードを8枚比較!おすすめポイントも紹介

ANA JCB法人カードの付帯特典の一例

「ANA JCB法人カード」は、ANAの利用時に特にお得な特典が揃った法人カードです。以下のポイントが特徴です。

会員専用の割引運賃サービス

ビジネスきっぷ: 国内線全路線で、ANAカード会員専用運賃「ビジネスきっぷ」を利用してお得に搭乗できます。

「ANA Biz」でマイル獲得

追加マイル獲得: ANAが運営する法人専用のインターネット出張手配システム「ANA Biz」から航空券を購入すると、カードのポイントとは別に、マイル口座に直接100円=1マイルが貯まります。

おすすめの最強法人カードに関するポイント!

これにより、さらに効率よくマイルを貯めることができます。

空港内割引

機内販売割引: ANA国内線・国際線の機内販売で10%引きになります。

ANA FESTA割引: 空港内店舗「ANA FESTA」で1000円(税込)以上購入すると5%引きになります。

免税店割引: ANAグループ空港内免税店で5%引きになります。

-

おすすめの最強法人カード編集部

「ANA JCB法人カード」は、ANAを利用するビジネスパーソンにとって非常に有利な特典が豊富です。

会員専用の割引運賃や追加マイル獲得の仕組み、空港内での割引特典など、ビジネスの出張を快適かつ経済的にサポートします。ANAマイルを効率よく貯め、出張時のコストを削減したい方におすすめのカードです。

おすすめ記事:【法人カード・オブ・ザ・イヤー(2023年版)】 おすすめの「法人カード(ビジネスカード)」のほか、 法人カードのメリットや選び方をわかりやすく解説!

合わせて読みたい「ANAマイルがたまりやすい最強法人カード」に関するおすすめ記事

ANAマイル最強クレジットカードおすすめ13選!ANAマイルが貯まるクレジットカードを徹底解説

ダイナースクラブ ビジネスカード|ポイントはANAマイルとJALマイルに交換できる

ダイナースクラブの法人向けカードは、ビジネスシーンでの特典が充実しているのが特徴です。以下のポイントが魅力です。

マイル還元率

ANAマイルとJALマイル: 貯まったポイントはANAマイルには還元率1.0%で、JALマイルには還元率0.4%で移行できます。これにより、フライトの選択肢が広がります。

ダイナースクラブの独自特典

豊富な特典: ダイナースクラブの独自特典が多く、ビジネスシーンで役立ちます。例えば、「ビジネスラウンジ」ではテレワークが可能で、「ビジネス・オファー」では法律や税務の相談ができます。また、対象のレストランで1名分のコース料金が無料になる「エグゼクティブ ダイニング」などもあります。

コンパニオンカード

Mastercard加盟店での利用: 国際ブランドがMastercardのコンパニオンカードを無料で発行できるため、多くのお店で支払いに使えます。これにより、ダイナースクラブのカードを利用できない店舗でも、問題なく支払いができます。

その他の特典

追加カード: 追加カードが最大2枚まで無料で発行可能です。

利用限度額: 利用限度額に一律の上限がなく、利用者ごとに設定されます。これにより、柔軟な利用が可能です。

おすすめの最強法人カードに関する気をつけておきたい注意点

年会費は2万7500円と高めです。そして、コンパニオンカードのポイント還元率は0.5%とそれほど高くない点に注意が必要です。

ポイント還元

ポイント還元率: 通常の還元率は100円につき1ポイントの1.0%ですが、コンパニオンカードは200円につき1ポイント。貯まるポイントは合算して利用可能です。

合算利用: ビジネスカード以外のダイナースクラブカードを保有している場合も、合算してポイントを利用することができます。

ダイナースグローバルマイレージ

マイル移行サービス: 「ダイナースグローバルマイレージ」サービスに加入することで、マイルに移行可能になります。JALマイルには0.4%で変換できます。

ダイナースクラブの法人向けカードは、充実した特典と高いマイル還元率が魅力のカードです。ビジネスシーンでの多彩な特典や、Mastercard加盟店での利用可能性など、多くの利便性を提供します。

おすすめの最強法人カード編集部

年会費はやや高めですが、その分の価値があるカードといえるでしょう。出張やビジネスでの利用頻度が高い方に特におすすめです。

最強おすすめ法人カード「ダイナースクラブ ビジネスカード」の基本情報

| カード名 | ダイナースクラブ ビジネスカード |

| 年会費 | 2万7,500円 |

| ポイント還元率 | 0.4% |

| 追加カード | 年会費:無料 発行可能枚数:4枚(2枚目まで無料。3、4枚目は5,500円) |

| ETCカード | 年会費:無料 発行可能枚数:5枚 |

| 申込条件 | 法人、団体等の代表者・役員または個人事業主 |

| 申込必要書類 | 本人確認書類 |

| 利用限度額 | 一律の制限なし |

| 発行スピード | 通常2~3週間 |

| 公式サイト | 詳細を見る |

おすすめ参考記事:ダイナースのクレジットカード徹底解説!メリットや特典、おすすめのカードまで紹介

ダイナースクラブ ビジネスカードの付帯特典の一例

ダイナースクラブの法人向けカードは、多彩な特典と利便性が魅力です。以下のポイントが特におすすめです。

ダイナースクラブ リワードプログラム

有効期限なしのポイント: 貯まったポイントは有効期限がなく、賞品への交換やマイルへの移行、支払代金への充当が可能です。ただし、年間参加料6600円(税込)がかかります。

空港ラウンジサービス

国内外のラウンジ利用: 国内外1,600カ所以上の空港ラウンジを無料で利用できます。本会員および家族会員がそれぞれ利用可能で、海外のラウンジは年間10回まで、国内のラウンジは制限なしで無料で利用できます。

エグゼクティブ ダイニング

レストラン優待: 会員を含む2名様以上で所定のコース料理をご利用いただくと1名様分の料金が無料になります。これにより、ビジネスディナーや接待の際に経費を節約できます。

クラブホテルズ The Status Match

ホテル・旅館の優待特典: 国内の厳選した110以上のホテル・旅館で朝食代無料や部屋のアップグレードなどの優待特典が利用できます。これにより、出張や旅行の際に快適な宿泊が可能です。

合わせて読みたい「ダイナースカードの法人カード」に関するおすすめ記事

ダイナースカードの種類を徹底解明!ダイナースカードがおすすめの人も紹介

ダイナースクラブの法人向けカードは、有効期限なしのポイント、国内外の空港ラウンジ利用、エグゼクティブ ダイニング、クラブホテルズ The Status Matchの優待特典など、多彩な特典が充実しています。年間参加料がかかる点には注意が必要ですが、それ以上の価値を提供する特典が揃っています。

-

おすすめの最強法人カード編集部

出張や接待の多いビジネスパーソンにとって非常に有用なカードです。

マイルの還元率が高い法人カードを検討している方や、ANAの法人カードやANAマイルの活用術については、以下の記事でも分かりやすく解説しています。ANAの法人カードに少しでも興味のある方は、あわせて参考にしてみましょう。

ANA法人カードやANAマイル活用術に関するおすすめ記事

個人事業主でも作りやすい、お得なカードが欲しい

個人事業主向けの法人カードを選ぶ際に、「支払いの公私分離ができて、経費の状況が明細で確認できればいい」と考えている方も多いでしょう。その場合、豪華な特典や付帯サービスは必要なく、業務上の買い物でお得に使えるカードがおすすめです。

おすすめ記事:法人カードおすすめランキング20選!選び方や作り方を徹底解説

楽天ビジネスカード|楽天サービスの利用でポイントがお得に貯まる

出典:楽天ビジネスカード

法人カードとしてのおすすめポイント

楽天ビジネスカードは、楽天プレミアムカードとセットで利用する法人カードで、以下の特典が魅力です。

ポイント還元

楽天市場でのポイント5倍: 楽天市場で買い物をすると、SPU(スーパーポイントアッププログラム)の対象となり、ポイントが最大5倍になります。日常的に楽天市場を利用する方にとって、ポイントを貯めやすく、お得です。

楽天プレミアムカードの特典

豊富な特典: 楽天プレミアムカードの特典が利用可能です。これにより、さまざまなサービスや優待を受けることができます。

ETCカードの発行

複数枚のETCカード発行: ETCカードは複数枚発行可能で、1枚目は無料、2枚目以降は年会費が550円かかります。これにより、複数の車両での利用が便利です。

現在実施中のお得なキャンペーン

ポイントプレゼント: 楽天プレミアムカードへの切り替え&楽天ビジネスカード新規入会で、3000ポイントがプレゼントされます。

楽天ビジネスカードの特徴

セット利用: 楽天ビジネスカードは、楽天プレミアムカードとセットで利用する必要があります。楽天ビジネスカードのみでの申し込みはできません。

ポイントの一本化: 法人カードでの買い物で貯まるポイントは個人カードと一本化できるため、個人事業主が個人で使う場合には非常にお得です。

注意点

年会費: 楽天ビジネスカードの年会費は2200円ですが、楽天プレミアムカードと合わせると1万3200円になります。

保険の付帯: 国内・海外旅行傷害保険が付帯していないため、旅行時の補償がありません。

追加カード: 従業員用の追加カードは発行できません。

楽天ビジネスカードは、楽天プレミアムカードとセットで利用することで、ポイント還元や特典を最大限に活用できる法人カードです。楽天市場を頻繁に利用する個人事業主にとって、非常にお得なカードといえるでしょう。

この法人カードのおすすめポイント!

公私の支払いを分離しつつ、効率よくポイントを貯めたい方におすすめです。

最強おすすめ法人カード「楽天ビジネスカード」の基本情報

| カード名 | 楽天ビジネスカード |

| 年会費 | 2,200円 |

| ポイント還元率 | 1.0% |

| 追加カード | ー |

| ETCカード | 年会費:550円(1枚無料) |

| 申込条件 | 20歳以上の法人代表者、個人事業主 |

| 申込必要書類 | 公式サイトを参照 |

| 利用限度額 | 最高300万円 |

| 発行スピード | 約2週間 |

| 公式サイト | 詳細を見る |

楽天ビジネスカードの付帯特典の一例

楽天市場でポイント2倍

楽天ビジネスカードを使って、楽天市場で買い物をするとさらに楽天カード特典分が+2倍になる。

キャッシュバック還元の法人カードが欲しい

法人カードとしてのおすすめポイント

「ポイント処理が面倒」という経理担当の方におすすめなのが、ポイントではなくキャッシュバックで還元される法人カードです。以下のポイントが特に魅力です。

キャッシュバック還元のメリット

手間がかからない: キャッシュバック還元なら、ポイントの処理が不要で、翌月以降の支払いに対して自動的に充当されます。これにより、経理の手間を大幅に削減できます。

ポイントに比べて便利

使い勝手の良さ: ポイントの場合、出張費や福利厚生など用途が制限されることがあり、有効期限があるため使い勝手が悪いケースもあります。しかし、キャッシュバック還元なら、用途に制限がなく、有効期限も気にする必要がありません。

まとめ

キャッシュバック還元の法人カードは、経理の手間を減らし、使い勝手の良さが魅力です。ポイント処理が面倒と感じる経理担当の方にとって、非常に有用なカードといえるでしょう。

-

おすすめの最強法人カード編集部

効率的な経費管理を目指す方におすすめです。

合わせて読みたい「おすすめの法人カード」に関するおすすめ記事

【法人カード】楽天ビジネスカード徹底解説! メリット・デメリットについても紹介

JCBビジネスプラス法人カード|毎月の利用額に応じて最大3.0%のキャッシュバック

※ご利用金額に応じて、交通費・出張旅費のご利用分の最大3%(上限15,000円/月)を毎月キャッシュバック!

法人カードとしてのおすすめポイント

「JCBビジネスプラス法人カード」は、キャッシュバック還元が特徴の法人カードで、以下の特典が魅力です。

キャッシュバック還元

高いキャッシュバック率: 月の利用額が100万円以上でキャッシュバック率が3.0%(※)になります。これにより、経費を効果的に削減できます。

※ご利用金額に応じて、交通費・出張旅費のご利用分の最大3%(上限15,000円/月)を毎月キャッシュバック!

ETCカードの無料発行

ETCカード年会費無料: ETCカードが年会費無料で複数枚発行できるため、複数の社用車を利用する企業にとって非常に便利です。

法人向け出張割引サービス

豊富な出張割引サービス: 「ANA Biz」「JAL ONLINE」「じゃらんコーポレートサービス」など、法人向けの出張割引サービスが豊富に揃っています。これにより、飛行機や新幹線、宿泊施設などをお得に利用できます。

現在実施中のお得なキャンペーン

新規入会キャンペーン: 【インターネット限定】JCBギフトカードが最大20,000円分プレゼントされます。また、JCBビジネスプラスゴールド法人カードの場合、最大40,000円分プレゼントされ、初年度年会費が無料です。※2025年3月31日(月)まで

年会費

初年度年会費無料: オンライン入会の場合のみ初年度の年会費が無料(翌年からは1,375円(税込))です。

デメリット

旅行傷害保険の付帯なし: 国内・海外旅行傷害保険が付帯していないため、旅行時の補償がありません。

キャッシュバックの条件: キャッシュバックの対象は出張費や交通費に限定され、キャッシュバック対象金額の上限が50万円です。

まとめ

「JCBビジネスプラス法人カード」は、交通費や出張旅費に対して最大3.0%(※)のキャッシュバックが魅力の法人カードです。出張時に便利な「ANA Biz」「JCB de JAL ONLINE」「じゃらんコーポレートサービス」の登録もでき、経費精算が楽になります。ETCカードも複数枚発行できるため、複数の社用車を持つ企業にもメリットがあります。

※ご利用金額に応じて、交通費・出張旅費のご利用分の最大3%(上限15,000円/月)を毎月キャッシュバック!

-

おすすめの最強法人カード編集部

経費管理を効率化し、出張費用を抑えたい企業に特におすすめのカードです。

おすすめ記事:おすすめ法人カードの人気ランキング14枚を徹底分析

最強おすすめ法人カード「JCBビジネスプラス法人カード」の基本情報

| カード名 | JCBビジネスプラス法人カード |

| 年会費 | 初年度無料 ※次年度以降1,375円(税込) |

| キャッシュバック還元率 | ~3.0%(※1) |

| 追加カード | 年会費:初年度無料 ※次年度以降1,375円(税込) 発行可能枚数:無制限 |

| ETCカード | 年会費:無料 |

| 申込条件 | 法人または個人事業主(カード使用者は18歳以上が対象) |

| 申込必要書類 | 公式サイトを参照してください |

| 国際ブランド | JCB |

| 利用限度額 | 公式サイトを参照してください |

| 発行スピード | 公式サイトを参照してください |

| 公式サイト | 詳細を見る |

(※1)ご利用金額に応じて、交通費・出張旅費のご利用分の最大3%(上限15,000円/月)を毎月キャッシュバック!

JCBビジネスプラス法人カードの付帯特典の一例

請求書カード払い

請求書の支払いをカード決済にすることで、支払い期限を延長できます。取引先がカード決済を受け付けていなくても、Digital Garageが支払いを代行してくれるため、資金繰りの調整がしやすくなります。

合わせて読みたい「おすすめの法人カード」に関するおすすめ記事

JCB法人カードのメリットは?審査基準から種類別おすすめポイントまで徹底解説!

セゾンプラチナ・ビジネス プロ・アメリカン・エキスプレス・カード利用額の1.0%が毎月自動でキャッシュバック

出典:セゾンプラチナ・ビジネス プロ・ アメリカン・エキスプレス®・カード

法人カードとしてのおすすめポイント

「セゾンプラチナ・ビジネス プロ・アメリカン・エキスプレス・カード」は、毎月自動で利用額の1.0%がキャッシュバックされる法人カードです。以下のポイントが特徴です。

キャッシュバック還元

毎月自動キャッシュバック: 利用額の1.0%が毎月自動でキャッシュバックされるため、ポイント管理の手間がありません。

追加カードと保険の対象

追加カードの発行: 追加カードは99枚まで発行可能で、カードごとに限度額を設定できます。追加カードを発行し従業員も旅行傷害保険の対象となります。

旅行傷害保険: 国内旅行は最高5000万円、海外旅行は最高1億円まで補償されます。

支払い猶予の選択

支払い猶予オプション: 「1.0%のキャッシュバック」の代わりに「最長84日間の支払い猶予」を選択することも可能です。これにより、資金繰りの調整がしやすくなります。

付帯サービス

空港ラウンジ利用: 国内の主要空港のラウンジを無料で利用できます。

24時間365日のコンシェルジュサービス: コンシェルジュが24時間365日対応で、出張の手配などを行ってくれます。

プライオリティ・パス: 海外空港ラウンジを利用できるプライオリティ・パスの発行も可能です。

注意点

年会費: 年会費は2万7500円と高めに設定されています。

ポイントやマイル: ポイントやマイルは貯められません。

対象者の制限: 個人事業主やフリーランスは申し込みができません。

まとめ

「セゾンプラチナ・ビジネス プロ・アメリカ・エキスプレス・カード」は、毎月のキャッシュバックと充実した付帯サービスが魅力の法人カードです。年会費はやや高めですが、ポイント管理の手間がなく、追加カードの発行や旅行傷害保険など、多くの利便性を提供します。

このカードのおすすめポイント!

特に、支払い猶予オプションやコンシェルジュサービスなど、ビジネスシーンでの利用価値が高いカードです。

最強おすすめ法人カード「セゾンプラチナビジネスプロカード」の基本情報

| カード名 | セゾンプラチナビジネスプロカード |

| 年会費 | 2万7,500円 |

| キャッシュバック還元率 | 1.0% |

| 追加カード | 年会費:3,300円 発行可能枚数:99枚 |

| ETCカード | 年会費:無料 発行可能枚数:本・追加カード1枚につき5枚まで |

| 申込条件 | 法人代表者(個人事業主・未成年を除く) |

| 申込必要書類 | 代表者の本人確認書類 |

| 国際ブランド | american_express |

| 利用限度額 | 公式サイトを参照 |

| 発行スピード | 公式サイトを参照 |

| 公式サイト | 詳細を見る |

セゾンプラチナビジネスプロカードの付帯特典の一例

空港ラウンジサービス

国内の主要空港ラウンジを無料で利用可能です。また、148以上の国や地域、600以上の都市にある1300ヵ所以上の空港ラウンジを利用できる「プライオリティ・パス」にも無料で登録できるのでおすすめですます。

経理業務の効率化をしたい

法人カードの新しいスタイル

「小口現金の管理が面倒」「限度額が高く、安心してカードを従業員に渡せない」といった経理業務の悩みに応えるのが、UPSIDERやpaildなどのバーチャル・クレジットカードです。

特徴とメリット

個人名義ではなく部署や用途ごとに発行: 従来の法人カードとは異なり、個人名義ではなく部署や用途ごとにカードを発行できます。これにより、管理が容易になります。

支払先や金額の制限: カードごとに支払先や金額を制限できるため、安心してカードを発行することが可能です。経費の無駄遣いを防ぎ、予算管理がしやすくなります。

バーチャル・クレジットカードは、経理業務の効率化と安心感を提供する新しい法人カードのスタイルです。小口現金の管理や限度額の不安を解消し、安心して従業員にカードを渡せるようになります。

paild(ペイルド)|プリペイド式のため、審査なしで最短翌日に発行可能!

-1024x433.png)

法人カードとしてのおすすめポイント

与信審査がないため、設立間もないスタートアップ企業でも利用可能です。年会費無料で、用途や部署ごとにバーチャルカードを無制限に発行できます。

プリペイド式の特徴

審査なしで申し込み可能: プリペイド式のため、審査なしで申し込みができます。これにより、新規設立の企業やスタートアップでも簡単に利用開始できます。

無制限にカード発行: 法人カードは無制限に発行可能で、用途ごとや部署ごとに上限を設定しながら発行できます。これにより、細かい管理が可能になります。

おすすめの最強法人カードに関するおすすめ記事

管理画面でカードの停止、上限金額の設定、使用履歴の確認ができるため、経費管理が簡単に行えます。これにより、小口現金の管理から解放されたい企業にとって非常に便利です。

このカードは、審査不要で年会費無料、用途や部署ごとにバーチャルカードを無制限に発行できるため、設立間もないスタートアップ企業や小口現金の管理に悩む企業に最適です。

-

おすすめの最強法人カード編集部

管理画面を通じて簡単に経費管理ができる点もこの法人カードのおすすめのポイントです。

おすすめ記事:法人カードおすすめで迷ったらコレ!年会費や還元率比較2024年最新ランキングを紹介

高ステータスな法人カード・ビジネスカードランキングBEST3

ラグジュアリーカード・ゴールド圧倒的な特典とステータスをもつ金属製カード

法人カードとしてのおすすめポイント

「ラグジュアリーカード・ゴールド」は、法人カードの中でも最強クラスの高還元率と豪華な特典が魅力の高ステータスの法人カードです。

高還元率

トップクラスの還元率: ポイント還元率が1.5%と、法人カードの中でも最強クラスの高還元率を誇ります。

コンシェルジュサービス

24時間365日利用可能: 国内外で利用可能なコンシェルジュサービスが付帯しています。航空券や宿泊施設の手配などを24時間365日サポートしてくれます。

高額決済対応

最大9990万円の決済: デポジット(事前入金サービス)を利用することで、最大9990万円までの支払いが可能です。これにより、大規模な取引にも対応できます。

付帯特典

プライオリティ・パス: 世界1300ヵ所以上の空港ラウンジが無料で利用できるプライオリティ・パスが付帯しています。

LCオーナーズコミュニティ: 「ラグジュアリーカード・ゴールド」を保有していると、「LCオーナーズコミュニティ」に入会でき、自社商品やサービスを会員向けに宣伝できる機会が得られます。

注意点

高額な年会費: 年会費が22万円と高額であることがデメリットです。

金属製カード: カードは金属製のみでプラスチックカードが発行できません。機械に入れられないため、一部のお店では利用が制限される場合があります。

「ラグジュアリーカード・ゴールド」は、高還元率と豪華な特典が魅力の最強法人カードです。デポジットを利用することで高額決済にも対応でき、コンシェルジュサービスやプライオリティ・パスなどの充実した付帯特典も利用できます。中小企業のオーナーにとっては、「LCオーナーズコミュニティ」を通じてビジネスチャンスを創出する機会も得られるため、非常に有用なカードです。

最強おすすめ法人カード「ラグジュアリーカード・ゴールド」の基本情報

| カード名 | ラグジュアリーカード ゴールド |

| 年会費 | 22万円 |

| ポイント還元率 | 1.5% |

| 追加カード | 年会費:5万5,000円 発行可能枚数:4枚 |

| ETCカード | 年会費:無料 |

| 申込条件 | 法人代表者または個人事業主 |

| 申込必要書類 | 本人確認書類 |

| 国際ブランド | MasterCard |

| 利用限度額 | 一律制限なし |

| 発行スピード | 最短5営業日 |

| 公式サイト | 詳細を見る |

ラグジュアリーカード・ゴールドの付帯特典の一例

「ラグジュアリーカード・ゴールド」は、多彩な特典が付帯した法人カードです。以下のポイントが特におすすめできるポイントです。

選べる金属製カード

カードデザインの選択: 24金コーティングの「Yellow Gold」と「Rose Gold」(日本限定カラー)の2種類からカードデザインを選択できます。

LCオーナーズコミュニティ

会員限定特典: 法人決済用Gold Card会員限定で、自社の商品・サービスを他のラグジュアリーカード会員に無料で紹介できる特典があります。

空港ラウンジサービス

国内空港ラウンジ: 国内の主要空港ラウンジを同伴者1名様まで無料で利用できます。

プライオリティ・パス: 148以上の国や地域、600以上の都市で1300ヵ所以上の空港ラウンジを利用できる「プライオリティ・パス」に無料で登録できます。

VIPホテル優待

ホテル特典: コンシェルジュ経由の予約で、3000以上の世界中のホテルでさまざまな特典を受けられます。

全国映画館映画鑑賞券プレゼント

映画GIFT: 全国のTOHOシネマズ、イオンシネマ、ユナイテッド・シネマ、109シネマズのいずれかの劇場またはインターネットでチケットを購入すると、無料で映画を楽しめる「映画GIFT」がもらえます(Gold Card:3枚まで/月)。

「ラグジュアリーカード・ゴールド」は、豪華な特典と高いステータス性が魅力の法人カードです。カードデザインの選択や、LCオーナーズコミュニティ、空港ラウンジサービス、VIPホテル優待、映画鑑賞券プレゼントなど、多彩な特典を活用することで、ビジネスシーンだけでなくプライベートでも充実したサービスを享受できます。

合わせて読みたい「法人カード・ラグジュアリーカード」に関するおすすめ記事

ラグジュアリーカードゴールドの全貌!おすすめの特典や注意点なども解説!

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カードポイントを次年度の年会費に充当できるコスパ抜群のプラチナカード

出典:【公式】セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カード|クレジットカードはセゾンカード

法人カードとしてのおすすめポイント

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード」は、多彩な特典と優れたコストパフォーマンスが魅力のおすすめのプラチナ法人カードです。

空港ラウンジサービス

プライオリティ・パス: 世界1400ヵ所以上の空港ラウンジが利用できるプライオリティ・パスに無料で登録可能です。

限定サービス

ビジネス・アドバンテージ: さまざまな優待サービスが受けられるビジネス・アドバンテージなど、限定サービスが豊富に揃っています。

コストパフォーマンス

初年度年会費無料: 初年度の年会費が無料で、プラチナ同等の優遇・特典も用意されているため、コストパフォーマンスに優れています。

旅行傷害保険

充実の補償: 国内旅行は最高5000万円、海外旅行は最高1億円まで補償される旅行傷害保険が付帯しています。

その他の特典

インビテーションなしで申し込める: 招待(インビテーション)なしで申し込めるのも特徴です。

注意点

追加カードの年会費: 追加カードの年会費が1枚につき3300円かかります。

ポイント・マイル: 永久不滅ポイントやJALマイルを貯めるためには、年会費5500円のSAISON MILE CLUBに登録する必要があります。

まとめ

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード」は、付帯サービスが充実しており、経費削減や経費管理業務の効率化などビジネスライフを強力にサポートしてくれる法人カードです。

-

おすすめの最強法人カード編集部

年会費を抑えつつ、高機能な法人カードを使いたい方におすすめです。

おすすめ記事:中小企業におすすめの法人カードとは?審査基準や選び方について

最強おすすめ法人カード「セゾンプラチナビジネスカード」の基本情報

| カード名 | セゾンプラチナビジネスカード |

| 年会費 | 2万2,000円(初年度無料) ※2025年6月1日以降商品性改定に伴い年会費が33,000円(税込)に変更となります。 |

| ポイント還元率 | 0.5〜1.0% |

| 追加カード | 年会費:3,300円 発行可能枚数:9枚 |

| ETCカード | 年会費:無料 発行可能枚数:5枚 |

| 申込条件 | 個人事業主・経営者・会社員(学生、未成年を除く) |

| 申込必要書類 | 代表の本人確認書類(決算書・登記簿謄本は不要) |

| 国際ブランド | american_express |

| 利用限度額 | 一律上限なし |

| 発行スピード | 最短3営業日 |

| 公式サイト | 詳細を見る |

セゾンプラチナビジネスカードの付帯特典の一例

空港ラウンジサービス

国内空港ラウンジ: 国内の主要空港ラウンジを無料で利用できます。

プライオリティ・パス: 148以上の国や地域、600以上の都市で1300ヵ所以上の空港ラウンジを利用できる「プライオリティ・パス」に無料で登録できます。

「オントレ entrée」

優待特典: 国内の対象ホテル、ダイニング、スパでさまざまな優待特典を受けられます。

「Tablet Plus」の無料利用

ホテル優待: 通常年会費16,000円(税込)の「Tablet Plus」を無料で利用できます。世界約1000のホテルで、客室アップグレードや優待特典(無料朝食サービス、レイトチェックアウト、アーリーチェックインなど)を受けられます。

「セゾンプラチナ・ビジネス・アメリカン・エキスプレス®️・カード」は、充実した空港ラウンジサービスやホテル優待など、多彩な特典が魅力の法人カードです。

この法人カードのおすすめポイント!

ビジネスや旅行の際に利用できる特典が豊富で、快適な移動と宿泊をサポートします。

アメリカン・エキスプレス・ビジネス・プラチナ・カード|コンシェルジュサービスや海外旅行保険などの付帯特典が充実

法人カードとしてのおすすめポイント

世界1300ヵ所以上のラグジュアリーホテルやリゾート施設の優待特典

ラグジュアリーホテル優待: 世界1300ヵ所以上のラグジュアリーホテルやリゾート施設で優待特典を受けられます。

「メンバーシップ・リワード・プラス」

無期限ポイント: 「メンバーシップ・リワード・プラス」に無料で登録すると、ポイントを無期限で利用でき、マイルへの移行レートもアップします。

旅行傷害保険

高額補償: 最高5000万円補償の国内旅行傷害保険、最高1億円補償の海外旅行傷害保険が付帯しています。

現在実施中のお得なキャンペーン

ポイントプレゼント: 入会後4ヶ月以内に350万円以上のカード利用で最大15万ポイントプレゼント(合計350万円以上のカードご利用で獲得できる通常ご利用ポイント3万5000ポイントも付与)。

「アメリカン・エキスプレス・ビジネス・プラチナ・カード」の特典

追加カード無料: 追加カードを4枚まで無料で発行でき、基本カード会員同様の特典・サービスが受けられます。

ポイント還元率: ポイント還元率は1.0%で、貯まったポイントはマイルに移行することも可能です。

プラチナ・セクレタリー・サービス: 24時間365日、出張や接待の手配などさまざまな要望に応えてくれるコンシェルジュサービスがあります。

フリー・ステイ・ギフト: 毎年のカード更新時に、国内の対象ホテルで利用できる無料宿泊券がプレゼントされます。

デメリット

高額な年会費: 年会費が16万5000円と高額です。

マイル移行の上限: ANAマイルへのポイント移行は年間4万マイルまでの上限があります。

「アメリカン・エキスプレス・ビジネス・プラチナ・カード」は、豊富な特典と高いポイント還元率が魅力の法人カードです。高額補償の旅行傷害保険や、世界中のラグジュアリーホテルでの優待特典、コンシェルジュサービスなど、ビジネスとプライベートの両方で充実したサービスを提供します。

-

おすすめの最強法人カード編集部

年会費は高額ですが、その分の価値があるカードといえるでしょう。

おすすめ記事:中小企業におすすめのクレジットカード6選比較

最強おすすめ法人カード「アメックスビジネスプラチナ」の基本情報

| カード名 | アメックスビジネスプラチナ |

| 年会費 | 16万5,000円 |

| ポイント還元率 | 1.0% |

| 追加カード | 年会費:4枚まで無料(※1) 発行可能枚数:無制限(※1) |

| ETCカード | 年会費:無料 発行可能枚数:20枚(追加カードは1人につき1枚) |

| 申込条件 | 20歳以上 法人の代表者または個人事業主 |

| 申込必要書類 | 公式サイトを参照 |

| 国際ブランド | american_express |

| 利用限度額 | 一律上限なし |

| 発行スピード | 1~3週間程度 |

| 公式サイト | 詳細を見る |

アメックスビジネスプラチナの付帯特典の一例

法人カードとしてのおすすめポイント

メタル製カード

メタル素材のカード: 本会員にはメタル素材のカードが発行されます。

空港ラウンジサービス

世界1400ヵ所以上のラウンジ: 世界1400ヵ所以上の空港ラウンジを利用できます。

ファイン・ホテル・アンド・リゾート

ラグジュアリーホテル優待: 世界1500ヵ所以上のラグジュアリーホテルやリゾート施設にて、部屋のアップグレードやレイトチェックアウトなどの優待特典を受けられます。

ビジネス・ダイニング・コレクション by グルメクーポン

レストラン優待: 全国約200店舗のレストランで所定のコース料理を2名以上利用した場合、1名分のコース料金が無料になります。

メンバーシップ・リワード・プラス

ポイントの有効期限なし: 登録すると、ポイントの有効期限がなくなり、対象オンライン加盟店でさらに効率よくポイントが貯まります(年会費3300円)。

「アメリカン・エキスプレス・ビジネス・プラチナ・カード」は、メタル製の高級感あるカードと、豊富な優待特典が魅力です。空港ラウンジの利用、ラグジュアリーホテルでの優待、レストランでの特典など、ビジネスとプライベートの両方で充実したサービスを提供します。

-

おすすめの最強法人カード編集部

メンバーシップ・リワード・プラスに登録することで、ポイントを効率よく貯め、無期限で利用できるのも大きなメリットです。

おすすめ記事:中小企業におすすめの法人カードとは?導入するべき理由や選ぶ際のポイントについて解説

「高ステータスの最強法人カードを利用したい」

「ステータスの高い法人カードは1枚持っておきたい」

といった経営者の方は、ぜひ以下の記事もあわせてご覧ください。

本記事でも、高ステータスカードについて解説しましたが、ランクや特典などをさらに詳しく知りたい方はぜひあわせて参考にしてみてください。

高ステータスの法人カードを検討している方へ、おすすめの記事

法人カード・ビジネスカード選びの4つのポイント

法人カード選びのおすすめのポイントを紹介します。押さえておくべきは以下の4つです。

【法人カード選びのポイント】

- 年会費を考慮

- ポイントやマイルの還元を考慮する

- 追加発行枚数はどれだけあるか

- 利用限度額と特典

それぞれ詳しく見ていきましょう。

-

おすすめの最強法人カード編集部

法人カードの選び方については、以下の記事でも分かりやすく解説されています。

最強の法人カードの選び方を知りたい方は、あわせて参考にしましょう。

参考記事:最強の法人カードの選び方とは?選ぶ際のポイントを解説

法人カード・ビジネスカード選びのポイント①:年会費を考慮

経費として計上できるとはいえ、法人カードを作る際に気になるのは年会費です。法人カードの年会費は、無料のものから10万円を超えるものまでさまざまです。また、追加カードを発行する予定がある場合、追加カードが有料だと、その分の年会費も考慮する必要があります。

法人カードの年会費には有料と無料のものがあります。最近では年会費無料の法人カードも増えてきています。スペックに大きな差はないため、経理業務の簡略化が目的であったり、サブの法人カードを作りたいだけであれば、年会費無料の法人カードで十分でしょう。

しかし、出張時の空港ラウンジ無料利用や国内・海外出張サポート、旅行傷害保険が目的の場合は、年会費が有料の法人カードを選ぶ方が特典やサービスが充実しており、安心です。

法人カードの年会費を抑えたい方に、おすすめの記事

前述の通り、最強の法人カードを選ぶ際は年会費を考慮することが重要です。以下の記事では、年会費が無料の法人カードが比較・紹介されています。年会費を軸に法人カードを検討したい方は、あわせて参考にしてください。

参考記事:最強の法人カードランキング|年会費無料や法人審査が無い法人カードを紹介

法人カード・ビジネスカード選びのポイント②:ポイントやマイルの還元を考慮する

法人カードは個人カードと比べると限度額が大きく、利用金額も多くなるため、ポイント還元率は重要なポイントです。

個人カードの場合、還元率は0.5~1.0%が相場ですが、法人カードではポイントが貯まらないものも少なくありません。

還元率でカードを選ぶ際には、まず「ポイントが貯まるかどうか」を確認することが重要です。ポイント還元がないカードも多いため、法人カードで還元率0.5%あれば十分と言えます。また、マイルを貯めたい場合は、カード選びに注意が必要です。

おすすめの最強法人カードの注意点

例えば、「ANA VISA/マスター<法人用>カード」は還元率0.5%でクレジットカード会社のポイントが貯まりますが、マイルには移行できません。

高いポイント還元率の法人カードは、こちらの記事(高いポイント還元率を誇る最強の法人カード15選)で解説されています。ポイントやマイルの還元率で法人カードを検討したい方は、上記の記事もあわせて参考にしてみてください。

法人カード・ビジネスカード選びのポイント③:追加発行枚数はどれだけあるか

追加カードを発行して従業員に利用させることで、従業員の仮払いや立替払いがなくなり、経費精算の業務負担を軽減できるメリットがあります。

法人カードの種類によっては、追加カードが発行できないものもあります。また、追加カードには有料と無料のものがあり、発行枚数の上限が決められている場合もあります。

プラチナカードには追加カードが何枚か無料で発行できるものもあるため、社員にプラチナカードを持たせることが可能です。プラチナカードはコンシェルジュサービスが利用でき、秘書を雇うことを考えれば非常にお得でありおすすめです。

-

おすすめの最強法人カード編集部

中小企業でもプラチナの法人カードを選んで従業員に利用させることで、従業員のモチベーションが上がる効果も期待できるのでおすすめでしょう。

おすすめ最強法人カードに関するおすすめ記事

消費税の仕入税額控除を受けるためには、法人カード会社の明細だけではなく、法人カード加盟店から発行される適格請求書などの保存が必要です。経費や税務処理に関しては、税務署によって見解が異なる場合もあるため、事前に税理士に相談することをおすすめします。

法人カード・ビジネスカード選びのポイント④:利用限度額と特典

法人カードは個人カードよりも利用限度額が大きく設定されているものの、その限度額はカードのグレードによって異なります。クラウドサービスやリスティング広告などの高額なサービスの支払いに法人カードを利用する場合、限度額に注意が必要です。

仕入れが多い業種などで大きな額を使う場合、ビジネスカードを複数枚持つか、コーポレートカードを選ぶ必要があります。また、「デポジット(事前入金)サービス」を利用する方法もあります。デポジットを入れることで、実質的に利用可能枠を増やし、限度額不足を回避できます。

法人カードに関するおすすめ記事:法人カードのおすすめ一覧|作るための条件やポイント、サービスについても解説!

法人カードも個人カードと同様に、上位グレードのカードは付帯サービスや特典が充実していますが、これらのサービスや特典が本当に必要かどうかをしっかりと見極めることが重要です。

出張が多い会社では、空港ラウンジの利用や社員向けの出張保険が付帯していることが大きなメリットです。しかし、新型コロナウイルスの影響で出張や旅行に制限がかかり、旅行関連の特典を利用できないケースが増えています。そのため、クレジットカード会社も使われない特典の見直しを進めており、特に旅行保険については、カードを保有しているだけで適用される「自動付帯」から、旅費などを支払った場合に適用される「利用付帯」に変更していることがあります。

-

おすすめの最強法人カード編集部

海外旅行の特典(プライオリティ・パスや旅行傷害保険など)が本当に必要かどうか、これまで以上に見極めることをおすすめします。

最強の法人カードに関するおすすめ記事

以下の記事ではステータスに焦点を当てて、おすすめの最強法人カードについて解説しています。

「ステータスの高いおすすめの法人カードを知りたい」「ステータスが高い法人カードはどれ?」など、最強のステータスを持つ法人カードについて詳しく知りたい方におすすめの内容です。

おすすめ記事:ステータスが高い法人カードはどれがおすすめ?ランクも特典も高いビジネスカード

法人カードをおすすめする理由:メリットが豊富

会社を設立しても個人用のクレジットカードで精算を行うことは可能です。しかし、法人カードを利用することには非常に大きなメリットがあります。

主に以下のメリットがあります。

・法人カードのメリット①:効率的な財務管理

・法人カードのメリット②:ポイント還元が豊富

・法人カードのメリット③:支払いサイクルが長い

・法人カードのメリット④:ビジネス特典が豊富

・法人カードのメリット⑤:個人カードと比較すると利用限度額が高い

これらのサービスが使えて年会費無料の法人カードも多く存在します。そのため、基本的にはメリットしかありません。特に2024年から電子帳簿保存法が開始されるため、法人カードを利用することで、財務管理が一層効率的になります。

-

おすすめの最強法人カード編集部

この5つの法人カードのメリットについて詳しく解説していきます。

法人カードのメリットについては、こちらの記事(法人カードのメリット・デメリットを徹底解説!法人カードの種類と選ぶ際のポイントもあわせて解説)でも解説されています。法人カードのメリット・デメリットだけでなく、法人カードの種類や選ぶ際のポイントについても解説されているので、法人カードのメリットについて更に理解を深めたい方は、ぜひ参考にしてみてください。

法人カードのメリット①:効率的な財務管理

法人カードの使用により、従業員が業務に必要な経費を個人的に負担する必要がなくなり、経費管理が容易になります。この点で法人カードは非常におすすめです。従業員は仕事に専念でき、経理部門も業務プロセスをスムーズに進めることができます。

特に2024年1月から始まる電子帳簿保存法に対応して、UPSIDERカードは各社員ごとの電子帳簿保存機能を充実させており、無料で利用することが可能です。この機能もまた、法人カードのおすすめポイントの一つです。

仮に税務調査が入ったとき、個人用カードで私的な経費と混ざっていたら問題が起きやすいです。

-

おすすめの最強法人カード編集部

そのため、年会費無料の法人カードもおすすめで、少なくとも一枚は持っておくことをおすすめします。

法人カードのメリット②:ポイント還元が豊富

多くの法人カードは、ビジネス支出に対してポイント還元プログラムを提供しており、この機能は法人カードを長期的に利用する上で非常におすすめです。

特に、月に数十万円以上の支出がある企業では、年間で数万から数十万ポイントが貯まる可能性があります。これらのポイントは、社員旅行やオフィスの家具購入など福利厚生に利用できるため、大変便利です。

-

おすすめの最強法人カード編集部

ポイント還元率の高い法人カードについては、以下の記事でも解説されています。ポイント高還元の法人カードについて詳しく知りたい方は、あわせてご覧ください。

おすすめ記事:おすすめのポイント高還元の法人カードを徹底解説!

法人カードのポイント還元率は一般的に0.5%ですが、特に還元率が高いおすすめの法人カードとして、三井住友カード ビジネスオーナーズ(対象の個人カードとの2枚持で最大1.5%)やUPSIDERカード(基本1.0%還元)などが挙げられます。

おすすめ最強の法人カードに関するおすすめ記事

以下の記事では、最強のおすすめ法人カードについてランキング形式で紹介しています。

【2024年】最強法人カードおすすめランキング16選!年会費無料やコスパ最強のカードを徹底比較

法人カードのメリット③:支払いサイクルが長い

クレジットカードでは、商品やサービスの購入から口座引き落としまでの期間が通常30日〜60日程度あります。これは「後払い」に該当します。

このように支払いサイクルが長いことで、財務面での圧迫を軽減できます。さらに、長期的な視点でビジネスを展開することで、安定したキャッシュフローを確保できるという利点もあります。

-

おすすめの最強法人カード編集部

「後払い」や「支払いサイクルの長さ」を考慮すると、法人カードは非常におすすめの選択肢といえるでしょう。

法人カードのメリット④:ビジネス特典が豊富

法人カードには、ビジネス特典が非常に充実しています。例えば、Amazonやレンタルサーバー、Google広告などのコスト削減が可能な割引オプションがあり、企業にとって非常におすすめな点です。

さらに、出張サービスが豊富な点も法人カードをおすすめできる理由です。例えば、空港ラウンジの無料利用や空港からホテルまでの荷物宅配サービス、専用の予約サービス、さらには飛行機のシートのグレードアップなどがあります。

法人カードのメリット⑤:個人カードと比較すると利用限度額が高い

法人カードは個人カードと比較して、より高い利用限度額(総利用枠)が設定されています。これは、広告費やサーバー代などの大きな支出が発生する場合に特におすすめです。法人カードを使用することで、大きな取引も安心して行えます。

利用可能枠はカードによって異なりますが、例えば三井住友カード ビジネスオーナーズでは~500万円(所定の審査あり)、UPSIDERカードでは最大10億円と非常に大きな枠が設定されていることから、おすすめです。

-

おすすめの最強法人カード編集部

このように高い利用限度額を考慮すると、法人カードは非常におすすめの選択肢といえるでしょう。

法人カード・ビジネスカードを選ぶ前に知っておきたい基礎知識

法人カードを持ちたいと思っていても、法人カードと個人カードの違いや、法人カードの種類がわからずためらっている方もいるでしょう。ここでは、法人カードを選ぶ前に知っておきたいおすすめの基礎知識について解説します。

法人カードって何? 特徴や個人用クレジットカードとの違い

法人カードとは、法人や個人事業主向けのクレジットカードのことです。企業や個人事業の経費の支払いなどに使用できます。法人カードもクレジットカードの一種なので、基本的な使い方は個人カードと同じです。

個人カードと同様にポイントを貯めることもできるなど、共通点もありますが、法人カードには独自の特徴もあります。個人カードとの違いをまとめると、以下のようになります。

-

おすすめの最強法人カード編集部

それぞれの項目について、詳しく見ていきましょう。

審査の対象

申し込み時の審査については、法人の代表者だけでなく法人自体も審査の対象となります。 法人カードによっては、代表者個人の審査だけで法人カードを発行できる場合もあります。また、個人事業主向けの法人カードでは、事業主が審査対象になります。

引き落とし口座

個人カードは個人の口座しか引き落とし口座として登録できませんが、法人カードでは法人口座からの引き落としが可能です。個人事業主の場合、屋号付きの口座や個人の口座でも登録できます。

引き落とし口座が法人や屋号付きのものであっても、カードの名義は代表者などの個人名義となります。そのため、利用時のサインも会社名ではなく、カードに記載された個人名で行わなければなりません。

法人カードのおすすめポイント!

法人カードでは、引き落とし口座の名義とカードの名義が異なる場合があることを覚えておきましょう。

利用限度額

企業や事業主の経営状況によって異なりますが、一般的に法人カードの利用限度額は個人カードに比べて大きく設定されています。これは、個人の利用に比べて法人カードの方が大きな金額の取引が多いためです。

支払い方法

法人カードでは、基本的に支払いは一括払いのみとなっています。個人カードのような分割払いやリボ払いはできません。ただし、カード会社によっては、法人カードでも一括払い以外の支払い方法を提供している場合もあります。

キャッシングの利用

法人カードでは、カード会社によって異なりますが、基本的にキャッシングは利用できません。個人カードのように資金が不足した際にキャッシングで資金調達するのは難しいと考えるべきでしょう。事業資金が不足して資金調達を希望する場合は、キャッシング機能付きの法人カードを探すか、ビジネスローンを検討することをおすすめします。

例えば、「オリコ EX Gold for Biz S」はキャッシング機能付きの個人事業主向け法人カードであり、会員限定の優遇金利で「カードローン」や「証書貸付」商品を提供する融資金利優遇制度があります。

オリコEX GOLD for Biz Sキャッシング機能付きで分割払い(リボ払い)もできる

資金調達に役立つローンカード: 会員限定の優遇金利で「ローンカード」を利用できます。

空港ラウンジサービス: 出張に便利な国内外30カ所以上の空港ラウンジが利用可能です。

-

おすすめの最強法人カード編集部

また、会計ソフト「freee」の有料プランをお得に利用することができます。

付帯サービス(ビジネス特典)

法人カードはビジネス向けの特典も充実しています。健康診断の割引や会計ソフトとの連携など、さまざまな福利厚生サービスが提供されています。

法人カードの主要なビジネス特典は以下の通りです。

・会計ソフトとの連携: 支出項目の入力手間を省き、会計処理のスピードを向上させます。

・コンシェルジュサービス: ホテルや航空チケットの手配から出張先でのトラブル対応まで、幅広い相談が可能です。

・空港ラウンジサービス: 待ち時間を有意義に過ごせるフリードリンクやWi-Fi環境を提供します。

・交通系予約サービス: 法人専用の割引運賃やチケットレス利用など、便利なサービスが利用可能です。

・レストラン優待: 対象店舗で優待サービスが受けられ、2名以上のコース予約で1名分が無料になる割引もあります。

・福利厚生代行サービス: 年会費の優遇や福利厚生サービスの導入サポートが受けられます。

ゴルフ優待: 名門コースでのプレー予約やゴルファー保険の割引、さまざまなゴルフ関連イベントが利用可能です。

追加カード

法人カードでは、従業員向けの追加カードを発行することができます。特に規模の大きな企業では、従業員カードを利用することで企業の支払いがスムーズになり、経理業務の効率化につながるのでおすすめです。

法人カードの種類(コーポレートカードとビジネスカード)

法人カードと個人カードについて説明しましたが、厳密に言えば、法人カードはコーポレートカードとビジネスカードの2つのカテゴリーに分かれます。

-

おすすめの最強法人カード編集部

法人カードを2つに区別する基準は、主に企業の規模によります。

カード会社によっては法人カードがさらに細かく分類される場合もありますが、一般的には大企業向けの法人カードをコーポレートカード、中小企業や個人事業主向けの法人カードをビジネスカードと呼びます。

以下、経済産業省 キャッシュレス関連用語集より抜粋

“従業員 20 名以上の大手企業向けに発行されるものをコーポレートカード、従業員 20 名未満の中小企業向けに発行されるものをビジネスカード、総称して法人カードと呼び分ける例がある。”

また、法人カードのうち、コーポレートカードの方がビジネスカードよりも利用限度額が高い傾向にあります。

はじめて法人カード・ビジネスカードを選ぶ方へおすすめ記事

はじめて法人カードを選ぶ方や、法人カードについて基礎から学びたいという方は、以下の記事も参考にしてみてください。

おすすめ記事:最強の法事カードを比較。基礎知識から還元率・年会費・特典について解説

法人カード(コーポレートカード、ビジネスカード)を利用するメリット・デメリット

法人カードの利用にはメリットはもちろん、デメリットもあります。個人事業主と企業によって、メリット・デメリットは異なるところもあるので、それぞれ分けて紹介します。

個人事業主がビジネスカードを利用する最強のメリット

個人事業主が利用する法人カードは、主にビジネスカードと呼ばれます。個人事業主がビジネスカードを使う利点は、プライベートの支出と事業の経費を明確に区別できることです。個人カードで経費を支払うことも可能ですが、毎月の明細を確認し、個人と事業の支出を分類する手間がかかります。ビジネスカードを利用すると、経費の支払いを一元管理することができます。

さらに、会計ソフトとビジネスカードを連携させることで、経理作業の手間を大幅に削減できます。

-

おすすめの最強法人カード編集部

確定申告の時期に急いでレシートや領収書を入力する必要がなくなります。

個人事業主がビジネスカードを利用するデメリット

個人事業主がビジネスカードを利用する際のデメリットとしては、多くのカードに年会費がかかることが挙げられます。ビジネスカードの年会費は、数千円から数万円に及ぶものがあります。初年度無料のカードもあるものの、永年無料のカードは稀です。さらに、ビジネスカードの中にはポイント還元率が個人カードよりも低い場合もあります。

企業が法人カード(コーポレートカードやビジネスカード)を利用する最強のメリット

企業が法人カード(ビジネスカードやコーポレートカード)を利用する最強のメリットは、経費精算や経理の手間を大幅に削減できることです。例えば、備品の購入費や出張時の交通費や宿泊費など、経費が発生するたびに毎回精算する手間や時間がかかります。しかし、従業員にビジネスカードを渡し、経費の支払いをカードで行ってもらえれば、精算の手間と時間を大幅に省くことができます。また、誰がどこで何にいくら使ったのかが明確になるため、経費の透明性も高まります。

さらに、キャッシュフローの改善にもつながります。法人カードを使えば、現金のように即座に支払うのではなく、毎月決まった日にまとめて指定口座から引き落とされます。カードの利用から引き落としまでは1〜2ヶ月かかるため、その間に資金を準備することが可能です。

おすすめ法人カードのおすすめポイント!

先行して多額の資金が必要となる企業は、支払いまでの猶予があれば資金繰りがしやすくなります。

企業がコーポレートカードやビジネスカードを利用するデメリット

企業にとってコーポレートカードやビジネスカードを利用するデメリットは、法人カードは基本的に一括払いが主流であり、分割払いやリボ払い、キャッシングができないものが多い点です。

ただし、最近では法人カードでも分割払いやリボ払い、キャッシングに対応したカードが増えてきており、これらのデメリットを解消することも可能です。

法人カード・ビジネスカードに関する疑問・Q&A一覧

法人カードの利用を考える際には、いくつかの疑問が生じることがよくあります。以下はそのよくある疑問に対するQ&A形式の解説です。

Q. 個人事業主やフリーランスでも法人カードは作れる?

A.個人事業主やフリーランスの方でも法人カードを取得することは可能です。

ただし、申し込みをしてすぐに法人カードが手に入るわけではなく、審査が必要です。審査では、過去の支払い履歴や信用情報が重視されます。また、開業届の提出や固定電話の記入など、さまざまな条件があります。

個人事業主やフリーランスの方が法人カードを取得するためには、これらの条件を満たすことが重要です。

-

おすすめの最強法人カード編集部

申し込み前に各カード会社の条件を確認し、審査通過率を高めるために必要な手続きを行いましょう。

Q. 個人カードを法人用に使うことはできる?

A. 個人カードを法人用に使うことは可能です。

しかし、個人カードの引き落とし口座を法人の口座に設定することはできません。そのため、毎回経費として個別に精算する必要があります。経費精算の手間や個人と法人の利用分を区別する手間を考えると、法人カードを利用することをおすすめします。

合わせて読みたい「個人事業主向けの最強法人カード」に関するおすすめ記事

個人事業主向け法人カードとは?審査が甘い個人事業主向け法人カード徹底解説!

Q. 法人カードはどうやって作るの?申し込み方法や必要書類は何?

A. 法人カードの申し込みはおもに2種類の方法があります。

法人カードの申し込み方法は主に2つあります。オンラインでの申し込みと、申込用紙に必要事項を記入し郵送する方法です。カードを早く手に入れたい場合は、オンライン申し込みがおすすめです。

申し込み時には、会社や事業の規模、業種、資本金など法人に関する基本情報を提供する必要があります。

さらに、以下のような書類が申し込み時に必要です。個人カードと比べて必要書類が多く、役所で取得する必要がある書類もあるため、手続きには余裕を持って取り組みましょう。また、カード会社ごとに必要な書類が異なるため、事前に確認を怠らないようにしましょう。

必要書類の例

・登記簿謄本や印鑑証明書

・法人の確認書類

・代表者または個人事業主の本人確認書類

法人の場合は、法人名義の口座が必要となります。したがって、口座がまだ準備されていない場合は、法人カードの申し込みよりも先に口座開設の手続きを行う必要があります。

-

おすすめの最強法人カード編集部

申し込み手続きが完了すると、審査が行われます。審査に合格すれば、クレジットカードが発行されます。手続きが迅速なカード会社であれば、申し込みから2〜3週間でカードが手元に届くでしょう。

最強のおすすめ法人カードに関するおすすめ記事

おすすめの法人カードの紹介や法人カードの申込手続き、審査の流れについては以下の記事も参考になるかと思います。

参考:おすすめ法人カード最強18選!年会費や還元率を徹底比較

Q. 本人確認書類の提出方法は?

A. 提出方法はクレジットカード会社によって異なりますが、よくあるのは以下の2つです。

【本人確認書類の提出方法】

・申し込みのタイミングでWEB上にアップロード

・審査通過後に送られてくる入会申込書に同封

-

おすすめの最強法人カード編集部

こちらはおすすめの最強法人カードの1つであるJCBの公式サイトを引用して記載しています。法人カードによって本人確認書類の提出方法は異なりますので、詳しくは該当の法人カードの公式サイトをご確認ください。

Q. 法人カードの審査基準や条件は個人カードの場合とどう違うのですか?

A. 法人カードの審査は法人代表者と法人が審査の対象となります。

法人の業績や実績は、法人カードの審査において重要な要素となります。そのため、個人カードに比べて法人カードの審査は厳しい傾向があります。特に、法人格を持たない個人事業主の場合は、事業主自身の信用情報が重視されることが一般的です。

おすすめの最強法人カードに関するおすすめ記事

Q. 税金を法人カードで払うにはどうすればいいですか?

A. 法人カードでの税金納付は「国税クレジットカードお支払サイト」にアクセスすれば可能です。

「国税クレジットカードお支払サイト」では、利用者情報や納付内容、クレジットカード情報を入力します。その後、支払い内容を確認し、納付ボタンをクリックすることで納付が完了します。

法人カードを利用して税金を支払うことには、窓口まで出向く手間が省けるといったメリットがあり、おすすめです。また、支払いをカードで管理することができる点もおすすめできます。

ただし、納付税額に応じた決済手数料がかかる場合や、領収書が発行されないといったデメリットも存在します。

-

おすすめの最強法人カード編集部

さらに、全ての税金を法人カードで支払えるわけではないため、利用の際には注意が必要です。

Q. 法人カードで貯めたポイントを個人で使ってもいいですか?

A. 法人カードのポイントは個人で使うことはできません。

その背景には、法人カードが個人名義であっても、契約主は法人である点が挙げられます。そのため、法人カードで得たポイントも法人の資産の一部となります。

法人カードの注意点

法人カードのポイントを個人の利用に充てると、法人の資産を私的に流用することになり、これは横領と見なされる可能性があります。

最強法人カードに関するおすすめ記事

Q. 法人カードの年会費が無料と永年無料の違いは何ですか?

A.永久は「限りなく続く」という意味なので、年会費が「永久無料」と書かれた法人クレジットカードは「将来的に年会費が有料になることはない」と言い切れます。

気をつけておきたい注意点

一方、「無料」だけの場合、ある条件を満たしたときやある期間だけ無料ということがあるため、注意が必要です。

合わせて読みたい「中小企業におすすめの法人カード」に関するおすすめ記事

【法人カードおすすめ】中小企業におすすめな法人カードを徹底解説!

法人カードやビジネスカードはビジネスに特化した特典が魅力的

法人カードは、法人または個人事業主向けに発行されるカードです。大きく分けて、規模の大きな企業向けのコーポレートカードと、個人事業主や中小企業向けの法人カードがあります。

法人カードを利用すると、WEB明細をそのまま会計ソフトに取り込むことができるなど、ビジネスに特化したサービスや特典が豊富で、業務の効率化に役立ちます。

おすすめの最強法人カード編集部

また、個人カードと同様に法人カードでもポイントを貯めることができ、貯まったポイントをキャッシュバックやマイルに交換することで、経費の削減にもつなげることができます。

今回は、特典が充実したプラチナカードから、起業したばかりの個人事業主でも申し込めるおすすめの最強法人カードまで、さまざまな法人カードをご紹介しました。

さらに、どのような点を比較してカードを選べば良いか、そのポイントについても解説しましたので、ぜひご自身のビジネスに最適な法人カードを見つけてください。

法人カードに関するおすすめ最強記事:おすすめのビジネスカードを比較!ビジネスカードを事業に活用しよう

おすすめ法人カードまとめ

中小企業や個人事業主、フリーランスの方がビジネスカードを利用するメリットは確かに多岐にわたりますが、「複雑で選ぶのが難しい」のも事実です。ですから、選び方のポイントをしっかりと押さえて、自身の目的に合った法人カード・ビジネスカードを選ぶことが重要です。

合わせて読みたい「中小企業におすすめの法人カード」に関するおすすめ記事

中小企業におすすめの法人カード22選!中小企業に評価の高いクレジットカードを紹介

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい方