法人税の中間申告とは?中間申告の基礎から税理士の役割まで解説!

カテゴリー:

公開日:2024年5月

更新日:2025年6月18日

この記事では、法人税の中間申告に関する全てを詳しく解説します。中間申告とは、事業年度の中間点で行われる法人税の申告および納付手続きであり、法人が事業年度途中で一定額の税金を納めることで資金繰りのリスクを軽減し、税務コンプライアンスを確保する重要な手続きです。この記事では、中間申告の基本的な仕組みから対象となる法人、手続きの方法、計算の仕方、そして特に注意すべき点に至るまでを幅広く説明します。また、中間申告における税理士の役割とその重要性についても詳述し、法人が税務上の課題に適切に対応するための手助けをします!

おすすめ参考記事:中間申告 | 法人税

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

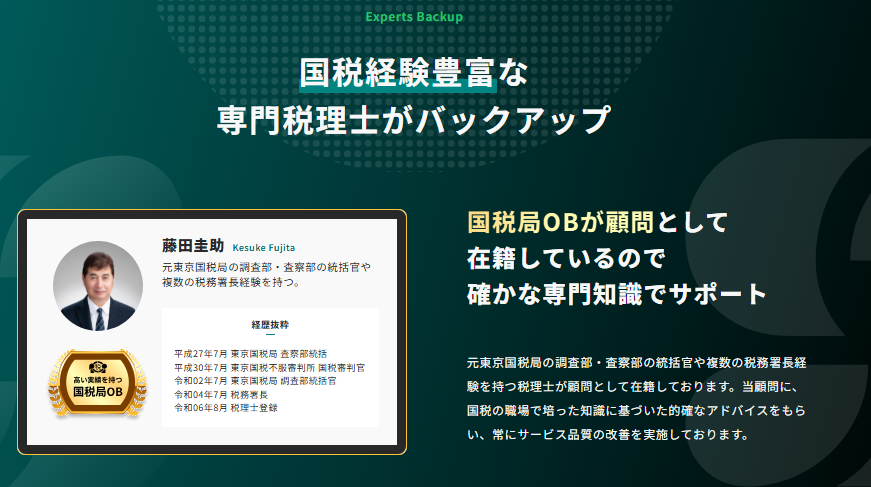

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

目次

法人の中間申告とは

法人が営む事業は、毎年の事業年度終了後に確定申告を行い、法人税を申告して納付する必要があります。また、消費税を課税する事業者にとっても同様で、消費税の確定申告と納付が求められます。この法人税と消費税には、それぞれ中間申告という制度が存在します。

中間申告とは、事業年度の途中で税金の一部を支払うことを指します。これは、課税期間中に発生した税金をあらかじめ概算で算出し、前もって申告して納付する制度です。中間申告は、税金の前払いという点で理解しやすいでしょう。そして、この中間申告で納付した税額は、年間の税額から控除されます。さらに、中間申告で支払った税金が多すぎる場合は、確定申告後に返金されます。

-

SoVa税理士お探しガイド編集部

このため、最終的な税額には影響しません。

おすすめ記事:【税理士監修】法人税の中間納付とは?時期や計算方法について

では、なぜ中間申告制度が存在するのでしょうか。その理由は、納税者と国との双方に利点があるからです。

企業にとっての利点は、中間申告によって、事業年度の途中での税負担が平準化されることです。期中に税金を支払うことで、確定申告時に一括して支払うよりも、資金の見通しが立てやすくなります。また、国にとっても、税収が定期的に入るという利点があります。これにより、歳入の安定化が図られます。

また、法人の中間申告手続きを円滑に進めるため、税理士によるサポートは不可欠です。税理士は、中間申告の計算や申告書の作成を行うだけでなく、中間決算や確定申告に関するアドバイスも提供します。また、中間申告の適用条件や手続きについての正確な知識を持っており、法人のニーズに合わせた最適なサポートを行います。

おすすめ記事

合わせて読みたい「税理士に依頼できる税金計算シミュレーション」に関するおすすめ記事

法人税とは?税金計算シミュレーションと税理士依頼時のおすすめポイント!

法人の中間申告と中間決算の違い

前項では、法人の中間申告について解説しましたが、中間申告(予定納税)と中間決算は、納税者にとって混同しやすいものです。これらは似たような名称を持ちますが、それぞれが全く異なるものとなっておりますので、以下解説していきます。

中間決算

中間決算は、事業年度の途中での財務状況や経営成績を計算して報告するものです。特に、上場企業など有価証券報告書を提出する義務のある法人は、中間決算を行う必要があります。一方、中小企業には中間決算の義務はありませんが、自社の経営状況を把握するために自主的に行うこともあります。中間決算は、利害関係者への報告や自社の上半期の経営状況を把握するために行われます。

合わせて読みたい「クラウド会計による記帳と税理士費用」に関するおすすめ記事

クラウド会計ソフトの利用で税理士への依頼費用は安くなる?

中間申告(予定納税)

中間申告(予定納税)は、税金の納付手続きを行うものです。法人は、事業年度の途中で一定額の税金を予め申告・納付します。特に、予定申告の場合は、前事業年度の決算時に納付した法人税額をベースに計算した中間納付額を申告・納付します。このため、自社の上半期の財務状況や経営成績を判断することはできません。

中間決算は、上半期の財務状況や経営成績を把握するために行われます。一方、中間申告(予定納税)は、中間時点で一定の税金を納付するために行われます。

税理士は、法人が正確に中間申告(予定納税)と中間決算の違いを理解し、適切な手続きを行うためのサポートを提供します。税務の専門知識を活用して、法人の税務手続きを円滑に進めるためには、税理士に相談することが重要です。

-

SoVa税理士お探しガイド編集部

今回は、法人税の中間申告に焦点を当てて、その詳細を次項より解説していきます。

法人の中間申告・税理士に関連する記事

法人税の中間申告のしくみ

法人税の中間申告とは、法人が事業年度の途中で行う税金の申告と納付手続きを指します。

まず、法人税の中間申告のしくみについて解説していきます。

役所手続き・給与計算・記帳業務・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、役員報酬の給与計算をはじめ、会計ソフトへの記帳業務、従業員の入退社を含む役所手続き、さらには助成金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

法人税の中間申告は、税務手続きの一環として重要な役割を果たしています。通常、法人は事業年度終了後に確定申告を行い、その際に法人税をまとめて納付しますが、中間申告は事業年度途中での申告と納付を可能にする仕組みです。

中間申告の特徴の一つは、個人が法人化して会社を設立した場合、2期目以降から中間申告が可能になる点です。これは、初年度は事業が立ち上がる段階であるため、中間申告の対象外とされることが多いからです。中間申告は、事業年度の途中であるため、確定申告時の「年間税額の前払い」という位置付けで理解されます。

「税金を滞納したらどうなる?」編集部

法人税、所得税や消費税を滞納した場合どうなるのかに関しては「 税金を滞納したらどうなる?リスクと対処法も解説! 」の記事が参考になるでしょう。

中間申告のしくみは、納める税金が増加するものではありません。むしろ、中間申告で納付した税額は確定申告時に控除されます。このため、中間申告は納税の負担を分散させるための手段として利用できるしくみとなっています。もし中間申告で納めた税額が確定申告時の税額を上回った場合、その差額は払い過ぎの税額として還付されます。

中間申告は、法人が事業年度の途中で税金を納付することで、資金繰りのリスクを軽減することができる利点があります。特に、取引規模が大きくなるほど、税金の額も増えるため、中間申告を活用することで事業の安定的な運営が可能となります。

法人税の中間申告は、税理士のサポートを受けることでスムーズに行うことができます。税理士は中間申告に関する専門知識を持ち、法人のニーズに合わせた効率的な手続きを提供してくれます。税理士のアドバイスを受けながら、中間申告を正確かつ効率的に行うことが企業経営において重要です。

法人の中間申告・税理士に関連する記事

法人税の中間申告の対象と手続き

次に、法人税の中間申告の対象と手続きについて解説していきます。

法人税の中間申告は、法人が前事業年度に支払った法人税額が20万円を超える場合に行われます。対象となるのは、法人となって6ヵ月以上の事業年度を経過している法人です。具体的には株式会社や合同会社などの普通法人や合併法人ですが、NPO法人や公益法人などは中間申告の対象外です。

中間申告が必要な法人には、税務署から中間申告書が送付されます。これに必要事項を記入し、押印の後、税務署に提出します。ただし、前年度の法人税の確定申告書をe-Taxで提出している場合は、中間申告書用紙は送付されず、代わりに「法人税予定申告のお知らせ」が利用者のメッセージボックスに送信されます。e-Taxソフトを使用している場合は、このお知らせから中間申告書の作成画面に移り、簡単に作成・送信することができます。

おすすめ

法人税の中間申告の対象となる法人は、地方税(都道府県税、市町村民税、事業税等)についても申告が必要です。法人税と地方税は連動しており、中間申告が必要な場合は地方税の中間申告も行う必要があります。自治体からは、対象の法人に中間申告書が送付されます。また、地方税ポータルシステムのeLTAX新規タブを利用している場合は、申告書データが送信されることもあります。

中間申告の手続きをスムーズに進めるためには、税理士のサポートを活用することがおすすめです。税理士は中間申告に関する専門知識を持ち、正確な手続きをサポートしてくれます。税務手続きの正確な遂行と効率的な納税を実現するために、税理士のアドバイスや支援を受けることが重要です。

法人の中間申告・税理士に関連する記事

法人税の中間申告の計算

つづいて、法人税の中間申告の計算方法について解説します。中間申告の方法には、予定申告と仮決算に基づく中間申告の2つがあります。それぞれの計算方法を詳しく見ていきましょう。

給与計算・役所手続き・記帳業務・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、給与計算をはじめ、会計ソフトへの記帳業務、社会保険などの役所手続き、さらには助成金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。『給与計算』や給与に伴う『役所手続き』が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

予定申告に基づく計算

まず、予定申告です。予定申告は、前期の実績に基づいて中間納付額を計算する方法です。

計算式:「(前期の法人税額÷前期の月数)×6」

この計算式で算出された金額が予定申告の中間申告納付額となります。つまり、前期の法人税額を前期の月数で割り、その結果に6をかけることで、中間申告納付額を求めることができます。

仮決算に基づく計算

次に、仮決算に基づく中間申告です。この方法では、中間申告対象期間を1事業年度として仮決算を行い計算します。つまり、中間期間を6か月として1年分の決算を行うことになります。この場合、法人税だけでなく、消費税や地方消費税なども計算する必要があります。特に、消費税率が異なる場合(8%対象と10%対象など)、それぞれの税率に応じて計算する必要があります。

合わせて読みたい「1000万円超えたり超えなかったりする場合の消費税」に関するおすすめ記事

売上高が1000万円超えたり超えなかったりする事業者の消費税はどうなる?納税義務のポイントを徹底解説!

仮決算の場合、税額がマイナスになった場合でも、還付金が戻ってくることはありません。このため、予定申告に比べてリスクが高いと言えます。税額の計算や申告手続きにおいて、正確性と効率性を確保するためには、税理士のサポートを受けることが重要です。税理士は専門知識を持ち、中間申告に関する手続きをスムーズに行うためのアドバイスやサポートを提供しています。税務手続きにおいて円滑な進行を図り、法人の負担を軽減するためにも、税理士の活用を検討することが重要です。

-

SoVa税理士お探しガイド編集部

法人の中間申告や税理士については以下の記事もおすすめです。

法人の中間申告・税理士に関連する記事

法人税の中間申告の注意点

法人税の中間申告における注意点について解説していきます。法人税の中間納付を行う際には、以下のポイントに留意することが重要です。

法人税の中間申告の注意点①

中間申告書の提出期限を守る

合わせて読みたい「税理士にスポット相談する際の相談」に関するおすすめ記事

税理士にスポット相談する際の相場は?顧問契約との違いについても解説!

法人税の中間申告の注意点の一つ目は、中間申告書の提出期限を守ることが重要です。期限を過ぎると予定申告が適用されてしまい、税負担が増える可能性があります。特に、業績が悪化している場合は、予定申告による税額が増えることから、期限内に申告を済ませることが必須です。

おすすめ参考記事:確定申告と中間申告~中間申告が11回ってどういうこと?!~

法人税の中間申告の注意点②

中間申告の納付期限を守る

法人税の中間申告の注意点の二つ目として、中間申告の納付期限を必ず守ることです。期限を過ぎると追徴課税のリスクが生じます。業務が繁忙期と重なる場合、期限を見逃すことがあるため、注意が必要です。申告を忘れただけであれば、みなし申告が適用されますが、納付を怠ると追徴課税が発生する可能性があるため、中間申告の納付期限には注意が必要です。

法人税の中間申告に関するおすすめ記事

法人税の中間申告に関して、以下の記事も参考になるでしょう。

法人税の中間申告に関する参考記事:「業績悪化で困った時こそ仮決算による中間申告を!」

法人税の中間申告の注意点③

吸収合併の影響を把握

法人税の中間申告の注意点の三つ目としては、吸収合併を行った場合、被合併法人の中間申告額も考慮する必要があります。適格合併の場合、中間申告納付額が変わる可能性があります。特に、合併が年度開始日から6ヶ月以内に行われた場合は、確実に中間申告の納税額が変動するため、税理士など専門家の助言を仰ぐことが重要です。計算方法が複雑であるため、税理士など専門家のアドバイスを受けることで、正確な中間申告の納税額を計算できます。

気をつけておきたい注意点

中間申告においては、期限や吸収合併などの条件を正確に把握し、納税手続きを行うことが重要です。税理士のサポートを受けることで、適切な納付額を計算し、追加課税のリスクを回避できます。税務手続きにおいては、税理士など専門家の助言を積極的に活用し、法人税の中間申告納付を円滑に行いましょう。

法人の中間申告・税理士に関連する記事:

法人税中間納付とは何か?納付の方法や計算方法、注意点を確認

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

法人税の中間申告 -税理士の役割-

法人税の中間申告における税理士の役割は非常に重要です。税理士は専門知識を持ち、法人が中間申告を適切に行うためのサポートを提供します。以下に、税理士の役割について3つのポイントをまとめます。

法人税の中間申告 -税理士の役割①-

適切な申告書の作成

税理士は、法人が中間申告に必要な申告書を正確に作成します。法人税の中間申告には複雑な計算が必要であり、税理士は適切な計算方法を選択し、必要な情報を正確に記入します。また、税務署への提出手続きも税理士が代行し、手続きの煩雑さを軽減します。

-

SoVa税理士ガイド編集部

法人税の中間納付には、「予定申告」と「仮決算」の2つの方法があります。納税者はいずれかの方法を自由に選択することができます。

おすすめ参考記事:法人税の中間申告とは?納付方法や注意点など

法人税の中間申告 -税理士の役割②-

納税額の最適化

税理士は、法人が中間申告において支払うべき納税額を最適化するためのアドバイスを提供します。法人税の計算には多くの要素が関与し、適切な手法や節税対策を考慮する必要があります。税理士は、法人の状況やニーズに合わせて最適な納税額を計算し、法人の負担を最小限に抑えるための支援を行います。

法人税の中間申告 -税理士の役割③-

法人の税務コンプライアンスの確保

税理士は、法人が税務規則や法令に適合していることを確認し、税務コンプライアンスを確保します。中間申告においても、法人は税務法の規定に従って申告書を作成し、納税義務を果たす必要があります。税理士は、法人が適切に税務手続きを行い、税務当局とのトラブルを回避するための支援を行います。

税理士は、法人が中間申告を円滑に行うための重要なパートナーです。適切な申告書の作成や納税額の最適化、税務コンプライアンスの確保など、税理士の専門知識と経験によって、法人は税務手続きを効率的に遂行することができます。法人は税理士のサポートを活用し、中間申告をスムーズに進めることで、税務リスクを軽減し、経営の安定性を高めることができます。

法人の中間申告・税理士に関連する記事

まとめ

今回は、法人の中間申告の中でも法人税の中間申告に焦点を当て、法人税の中間申告における税理士の役割まで解説してきましたが、いかがでしたでしょうか。

法人の中間申告は、事業年度の中間点で行われる法人税の申告および納付手続きです。法人は事業年度途中で一定額の税金を納めることで、資金繰りのリスクを軽減し、税務コンプライアンスを確保します。また税理士は、中間申告において重要な役割を果たします。適切な申告書の作成や納税額の最適化、税務コンプライアンスの確保など、税理士の専門知識と経験によって、法人は中間申告を円滑に行うことができます。税理士のサポートを活用することで、法人は税務手続きを効率的に遂行し、経営の安定性を高めることができます。

中間申告を通じて、法人は追加納税や追徴課税などのリスクを回避し、円滑な事業運営を目指すことが重要です。税理士との連携を通じて、法人は税務に関するトラブルを未然に防ぎ、持続可能な成長を達成することができます。税理士は、中間申告において法人の財務状況や税務上のリスクを評価し、最適な税務戦略を提供します。法人は税理士のアドバイスを活用し、中間申告に関する手続きを適切に行うことで、税務リスクを最小限に抑え、事業の成長を促進することができます。税理士は法人のニーズに合わせてカスタマイズされたサービスを提供し、中間申告に関する疑問や懸念を解決します。

法人企業は、中間申告に関する重要なポイントを押さえ、税理士との連携や関係性をより深めていくことで持続可能な企業成長を実現することができるでしょう。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

法人の中間申告・税理士に関連する記事:

今期の税金を前払い? 法人税の中間申告について

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい方