法人設立後にやることとは?手続きの仕方や必要書類も解説!

カテゴリー:

公開日:2024年8月

更新日:2026年1月10日

法務局での会社設立登記申請を完了した後も、さまざまな重要なやることが山積みです。税務署での各種手続き、年金事務所での社会保険の手続き、労働基準監督署やハローワークでの労働保険の手続きなどが必要です。

この記事では、法人設立後にやることを一覧でご紹介します。法人設立後にやることに関しては、それぞれ期限が定められていますので、内容を確認したうえでやることを明確にし、スケジュールに余裕をもって進めることが重要になるため、本記事では法人設立後にやることを中心に解説していきます。

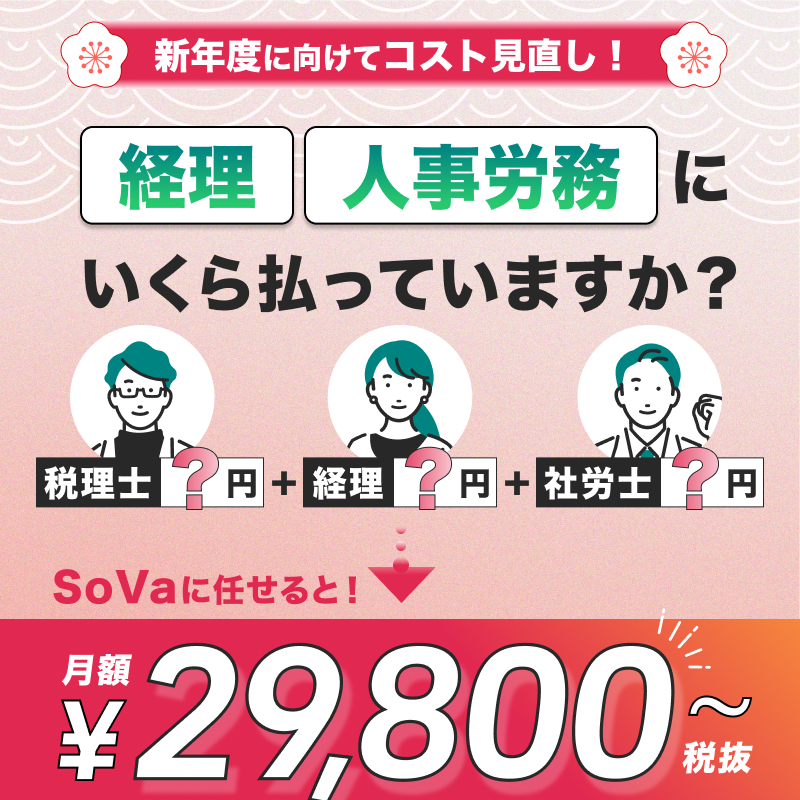

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

目次

法人化に関する悩みは全て解決!

専門家が会社設立を無料でサポート

「法人化したいけれど、何から始めればいいのかわからない…」

「会社設立って費用が高そうで不安…」

そんな不安を解消できる新サービスが、専門家が無料でサポートする『士業伴走プラン』 です。

自分で会社設立を進める場合と比較して最大14.5万円お得になるケースもあり、さらに書類作成や手続きに迷うことなく、専門家と伴走しながら安心して法人化を進められます。

SoVa税理士ガイド編集部

定款の記載内容を誤っただけでも、会社設立後に修正する場合の専門家依頼費用相場は約3万円と高額になるため、会社設立は初めから専門家に依頼することがおすすめです!

参考記事:「会社の定款は変更できる?手続き方法や注意点を解説!」

「今すぐ法人設立するかわからない」「将来に備えて情報だけ整理しておきたい」という段階でも活用可能で、無料相談会も随時開催しています。

「法人化のタイミングは?」「節税面のメリットは?」「今の売上規模なら設立すべき?」などの疑問も気軽に相談できます。

法人設立後に行う手続き一覧

法人設立後にやることに、法人税に関する情報を税務署へ提出することや、従業員を雇用した際に健康保険や厚生年金に加入するなど、やることが多くあります。

やることの一部は必須ではないものもあるため、事前にやることを確認しておきましょう。また、やることがかなり多いため、提出期限が決まっている手続きに関しては、対応漏れがないように注意が必要です。

事前に必要な手続きを確認しやることを明確にしてから、期限内に対応することで、スムーズな法人運営を実現しましょう。ここでは法人設立後に必ず行う必要がある書類について解説します。

合わせて読みたい!「法人設立後にやること」に関するおすすめ記事

会社設立時に税理士は必要?依頼するメリットとおすすめのタイミングとは

法人設立後にやることは多岐にわたりますが、税理士に依頼することは非常におすすめです。税理士などの専門家の支援を受けることで、設立後の税務申告や資金調達、経理管理がスムーズに進むため、法人設立のプロセスを効率的に進めることができます。この記事では、法人設立後に税理士に依頼するメリットとデメリット、適切なタイミング、および税理士の選び方について詳しく解説しています。

法人設立後にやること解説部

法人設立後に従業員を雇用する場合にのみ必要なやることは後ほど解説します。

会社設立後に創業融資が受けられるか

無料診断!

簡単シミュレーションで融資額と融資成功率を診断できます。

「創業融資を受けたいけど、自分は通るの?」

「どれくらいの金額を借りられるか知りたい!」

そんな疑問を会社設立後にお持ちの方は、「創業融資シミュレーション」がおすすめです!

-

✔ アンケートに答えるだけで、融資額&審査通過率がすぐに分かる!

✔ 無料で何度でも気軽にシミュレーション可能

✔ 創業期に融資を検討している方に最適

「申し込む前に、どれくらい借りられるのか知りたい…」そんな方は、まずはシミュレーションで融資の可能性をチェックしましょう!

法人設立後やることリスト① 提出先が税務署

法人設立後やることリスト①-1 法人設立届出書

法人設立後に納める税金には、国税である法人税のほかに、法人住民税や法人事業税などの地方税があります。一般的に法人設立届出書は税務署に提出する書類を指しますが、これに加えて都道府県税事務所や市町村役場にも届出書を提出する必要があります。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

法人設立届出書の提出義務

法人設立後には、やることのひとつとして法人設立届出書の提出があります。これは法律で義務付けられており、株式会社、合同会社、一般社団法人など、どの形態の法人でも設立後に必ず提出しなければなりません。ただし、一般財団法人や一般社団法人で非営利型法人に該当する場合は、法人設立届出書の提出は不要です。法人設立後に必要な手続きとして、これらの書類提出は重要なステップとなります。

提出期限と注意点

税務署への提出

法人設立届出書は、法人設立後2か月以内に所轄の税務署に提出する必要があります。起業準備に追われて提出期限を過ぎないよう、注意が必要です。

合わせて読みたい「個人事業主から法人化 社会保険手続き」に関するおすすめ記事

個人事業主から法人化(法人成り)したときの社会保険手続きとは?個人事業主から法人化した際のメリットも解説!

都道府県税事務所や市町村役場への提出

都道府県税事務所や市町村役場への届出書は、自治体ごとに提出期限が異なります。

法人設立後にやることで参考になる情報

東京23区では事業開始日から15日以内、大阪府では法人設立日または事務所設置日(法人設立後)から2か月以内とされています。自治体によっては提出期限が短い場合もあるため、事前に確認しておくことが重要です。

法人設立後にやること解説部

法人設立後の各種手続きややることをスムーズに進めるために、法人設立届出書の提出期限をしっかりと守りましょう。

法人設立後のやることに関連するおすすめ記事

必ずやることの1つである法人設立届け出書は「法人設立届出書とは?書き方と提出先を詳しく解説【記入例あり】」がおすすめです。

法人設立後やることリスト①-2 給与支払事業所等の開設・移転・廃止届出書

「給与支払事務所等の開設届出書」は、法人設立後に従業員を雇用する際に事業主が税務署へ提出する必要がある書類です。個人事業主や法人に関係なく、期限内に所轄の税務署に提出する必要があります。

法人設立後のやること解説部

法人設立後にやることの開設届出書の詳細については「給与支払事務所等の開設届出書とは?書き方や注意したいケースを解説」を参照してください。

提出が必要な理由

「給与支払事務所等の開設届出書」は、法人設立後にやることの中でも特に重要な納税に関わる書類です。法人設立後、従業員を雇用する場合、この書類を提出する必要があります。従業員の給与から所得税を源泉徴収し、本人に代わって税務署に納付する義務があるため、この書類の提出は欠かせません。この書類を提出することで、税務署から源泉徴収した所得税を納付するための用紙が送付されるため、適切な納税管理が可能になります。法人設立後のやることの一環として、忘れずに対応することが重要です。

提出期限と提出先

【提出期限】

従業員を雇う事務所を開設した日(法人設立後)から1か月以内。途中から従業員を雇う場合も、雇用した日から1か月以内に提出が必要です。また、事務所の移転や廃止の場合も、その事実があった日から1か月以内に提出します。

【提出先】

従業員を雇う事務所の所在地(納税地)を管轄する税務署。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

提出しない場合のペナルティ

「給与支払事務所等の開設届出書」を期限内に提出しないことにはペナルティはありませんが、法人設立後にやることとしてこの書類を提出しないと、源泉徴収した所得税を納付するための用紙が税務署から送られません。このため、納付書を受け取っておくことが安全であり、所得税の納付期限を過ぎると追徴課税が発生する可能性があります。法人設立後の重要なやることの一つとして、期限内に「給与支払事務所等の開設届出書」を提出し、適切に納税手続きを行うようにしましょう。

特別な注意点

法人は、設立後すぐに「給与支払事務所等の開設届出書」の提出が必要です。これは、従業員を雇用しない場合でも、法人が役員報酬を支払うためです。役員報酬は、税法上の扱いや決め方のルールが従業員の給与とは異なるため、法人設立後にこの書類を提出し、税理士などの専門家と相談して適正な金額を決めることが重要です。法人設立後のやることとして、役員報酬に関する税務処理を適切に行い、必要な書類の提出を忘れずに行うようにしましょう。

法人設立後にやることで、気をつけておきたい注意点

従業員の給与が少額で源泉徴収の必要がない場合(納付額が0円の場合も含む)でも、「給与支払事務所等の開設届出書」の提出が必要になります。

合わせて読みたい「役員報酬を経費にする方法」に関するおすすめ記事

役員報酬を経費にする方法を解説!経費にするための要件とは?

法人設立後やることリスト② 提出先が都道府県税事務所

法人設立後やることリスト②-1 法人設立・設置届出書

法人設立後のやることとして、法人事業税などに関連する手続きとして、都道府県税事務所に「法人設立届出書」を提出する必要があります(都道府県によって名称が異なる場合があります)。

提出期限と必要書類

【提出期限】

法人設立後おおむね1か月以内。

※法人設立後にやることの中では期限が短めなので注意が必要です。

法人設立後のやること解説部

東京都23区では法人設立後から15日以内となっています。

【必要書類】

東京都23区の場合、法人設立届出書のほかに定款の写しや登記事項証明書の写しが必要です。

法人設立後にやることの

法人設立後にやることの参考情報

法人設立後にやることの中で、提出先が税務署でない場合もあります。例えば、都道府県税事務所や市町村役場への届出書は、自治体ごとに提出期限が異なるため注意が必要です。東京23区では法人設立後、事業開始日から15日以内に提出する必要がありますが、大阪府では法人設立日または事務所設置日から2か月以内とされています。自治体によっては提出期限が短く設定されていることもあるため、法人設立後は事前に各自治体の提出期限を確認し、必要な手続きを適切に行うことが重要です。

法人設立後のやること解説部

法人設立後にやることの参考記事として、「会社設立後の手続きとは?やること・必要書類・提出期限まとめ」がおすすめです。

合わせて読みたい!「税理士に相談するタイミングをお悩みの方」におすすめ記事

法人化する際に税理士への相談は必要?相談するメリットや費用を解説

法人設立後やることリスト③ 提出先が市区町村

法人設立後やることリスト③-1 法人設立・設置届出書

法人市町村民税に関するやることとして、法人の所在地がある市町村役場に「法人設立届出書」を提出する必要があります(市町村によって名称が異なる場合があります)。

法人設立後にやること解説部

ただし、東京都23区に関しては、都税事務所への提出だけで済みます。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

提出期限と必要書類

【提出期限】

法人設立後、おおむね1か月以内

※法人設立後にやることの中では期限が短めなので注意が必要です。

【必要書類】

多くの場合、定款の写しと登記事項証明書が必要です。

市町村によって提出期限や必要書類が異なることがありますので、事前に市町村のホームページなどで確認することをおすすめします。

法人設立後やることリスト④ 提出先が年金事務所

法人設立後やることリスト④-1 健康保険・厚生年金保険新規適用届

法人設立後にやることとして、法人や一定の個人事業主が初めて社会保険(健康保険・厚生年金保険)に加入する際には、「健康保険・厚生年金保険新規適用届」の提出が必要です。この書類を提出することで、法人や事業所は「適用事業所」となります。適用事業所には「強制適用事業所」と「任意適用事業所」の2種類があり、どちらに該当するかは法人の規模や業種により異なります。設立後のやることとして、これらの手続きを適切に行うことが重要です。

合わせて読みたい「個人事業主から法人化したときの社会保険手続き」に関するおすすめ記事

個人事業主から法人化したときの社会保険手続きとは?個人事業主から法人化した際のメリットも解説!

【強制適用事業所とは】

法律で社会保険の加入が義務付けられている事業所を指します。以下の条件に該当する場合、加入が必須です。

- 国や地方公共団体

- 法人

- 常時5人以上の従業員を雇用し、特定の16業種以外の事業を営む個人事業所

法人設立後にやることの

法人設立後にやることの

法人設立後にやることの

法人設立後にやることで、気をつけておきたい注意点

2022年10月以降、士業も従業員が5人以上いる場合は強制適用事業所となります。

【任意適用事業所とは】

強制適用事業所以外で、厚生労働大臣の認可を受けた事業所を指します。従業員の半数以上が社会保険の適用を希望し、事業主が申請すれば認可されることがあります。ただし、申請は事業主の任意です。

合わせて読みたい「マネーフォワードクラウド会社設立で会社設立」に関するおすすめ記事

マネーフォワードクラウド会社設立を使って会社設立する方法とは?マネーフォワードで会社設立するメリットも紹介!

手続きと必要書類

法人設立後や従業員が5人以上となった場合、「健康保険・厚生年金保険新規適用届」を提出します。必要書類は以下の通りです。

- 法人事業所の場合: 登記簿謄本

- 個人事業所の場合: 事業主世帯全員の住民票の写し

- 個人事業所の場合: 代表者の租税公課の領収書コピー(原則1年分)

- 保険料の口座振替: 保険料口座振替申出書

- 従業員が社会保険に加入する場合: 被保険者資格取得届

これらの書類を適切に準備し、期限内に提出することが重要です。

法人設立後にやることのおすすめ記事

法人設立後に必ずやることの新規適用届に関連した記事は以下のものがおすすめです。

健康保険・厚生年金保険新規適用届とは?添付書類や書き方をわかりやすく解説

法人設立後やることリスト④-2 健康保険・厚生年金保険被保険者資格取得届

法人設立後のやることリストには、「健康保険・厚生年金保険被保険者資格取得届」の作成が含まれます。この届出は、法人設立後に適用事業所で働く一定の従業員が健康保険と厚生年金保険に加入するために必要です。法人設立後にこの届出を提出することで、従業員は健康保険証を取得し、年金給付を受ける資格が得られます。設立後の法人として、社会保険手続きの一環としてこの届出を正確に行うことが重要です。

合わせて読みたい!「会社設立後の税務書類」に関するおすすめ記事

【税理士に依頼すべき?】会社設立後の税務書類について解説

対象となる従業員

以下の従業員は、社会保険の被保険者とはなりません。

- 日々雇い入れられる従業員

- 2ヵ月以内の期間を定めて使用される従業員

- 所在地が一定しない事業所に使用される従業員

- 4ヵ月以内の季節的業務に使用される従業員

- 6ヵ月以内の臨時的事業の事業所に使用される従業員

- これら以外の従業員は、社会保険資格取得届の提出対象となります

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

手続きの流れ

法人設立後や、個人事業で5人以上の従業員を雇用するようになった場合、「健康保険・厚生年金保険新規適用届」を提出します。必要な書類は以下の通りです。

- 法人事業所の場合: 登記簿謄本

- 個人事業所の場合: 事業主世帯全員の住民票の写し

- 個人事業所の場合: 代表者の租税公課の領収書コピー(原則1年分)

- 保険料の口座振替: 保険料口座振替申出書

- 従業員が社会保険に加入する場合: 被保険者資格取得届

合わせて読みたい「会社設立時の借入方法」に関するおすすめ記事

会社設立時の借入方法を紹介!開業資金でおすすめの融資とは?

手続きを行う際の注意点

提出し忘れた場合の対応

提出を忘れた場合は速やかに届出を行いましょう。放置すると、年金事務所による調査で発覚し、過去2年間の社会保険料を一括で支払う必要が生じます。したがって、法人設立後すぐにやることの1つのリストに入れておきましょう。

パート・アルバイトの雇用

パート・アルバイトも、所定労働時間が正社員の3/4以上であれば、社会保険に加入します。また、2022年10月からは、以下の条件を満たす場合も加入が必要です。

SoVa税理士お探しガイド編集部

一人会社を設立するメリットについては以下の記事がおすすめです。

「一人会社を作るメリットは?個人事業主との違いや一人会社の作り方を解説!」

- 週20時間以上の労働

- 雇用期間が1年以上(見込みを含む)

- 月収が88,000円以上

- 学生でない

- 適用事業所または任意適用事業所で働いている

60歳以上の再雇用

定年を迎えた従業員を再雇用する場合、社会保険資格取得届と資格喪失届を同時に提出する「同日得喪」という手続きが必要です。再雇用後の給与に応じた保険料を決定するためです。

法人設立後のやることに関するおすすめ記事

社会保険資格取得届は、従業員が健康保険や厚生年金の給付を受けるために不可欠な重要書類です。法人は必要な書類を揃え、期限内に提出するように注意しましょう。

法人設立後やることリスト④-3 健康保険被扶養者(異動)届

法人設立後やることリストに健康保険被扶養者(異動)届があります。

被扶養者異動届は、従業員の被扶養者を追加したり削除したり、被扶養者の氏名が変更になった際に必要な書類です。提出方法は、窓口での持参、郵送、または電子申請があります。

被扶養者の範囲と収入基準

被扶養者とは、主に被保険者に生活費を依存している人で、日本国内に住民票を持つことが原則です。以下の基準を満たす必要があります。

【収入基準】

- 年間見込み収入が130万円未満(60歳以上または障害者の場合は180万円未満)

- 同居の場合、扶養者の収入の半分未満

- 別居の場合、扶養者からの仕送り額未満

【同居基準】

- 扶養者の配偶者・子・孫・兄弟姉妹・直系尊属は同居不要

- その他の親族や内縁関係の配偶者の父母・子は同居が必要

夫婦の収入が一時的に逆転した場合(例:育児休業中)は、異動手続きは不要です。

被扶養者異動届が必要な場合

以下の状況で被扶養者異動届を提出します。

- 新たに被扶養者を追加する時

- 被扶養者が基準を満たさなくなった時(例:収入が増えた、他の保険者に扶養されるようになった)

提出に必要な書類

被扶養者異動届を提出する際には、次の書類が必要です。

【続柄確認書類】

- 被扶養者の戸籍謄(抄)本

- 同一世帯の場合、住民票の写し

- 被保険者・被扶養者の個人番号が記載されていれば書類提出不要

【収入確認書類】

- 退職証明書、雇用保険被保険者離職票、年金受給額通知書など

- 自営業や不動産収入がある場合は、直近の確定申告書の写し

- 合計所得金額が1,000万円を超える場合、収入証明書の提出が必須

【その他の書類】

- 別居の場合の仕送り証明書(16歳未満や学生は不要)

- 内縁関係の被扶養者には、内縁関係を証明する書類

書類の内容や必要な書類に不明点がある場合は、年金事務所に相談するのが良いでしょう。

法人設立後のやることに関するおすすめ記事

法人設立後にやることの被扶養者異動届の記入例は以下のサイトがおすすめです。

被扶養者異動届の書き方は?家族が加入・外れる場合の記入例を解説

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

法人設立後に従業員を雇用した場合に必要となる手続き

従業員を雇用したときにやること① 提出先が労働基準監督署

法人設立後にやること解説部

管轄の労働基準監督署は厚生労働省のHPより検索が可能です。

合わせて読みたい「 個人事業主と法人化はどっちが得?」に関するおすすめ記事

個人事業主と法人化はどっちが得?それぞれの違いやメリット・デメリットを解説!

従業員を雇用したときにやること①-1 労働保険保険関係成立届

法人設立後に従業員を雇用した場合のやることに、保険関係成立届があります。保険関係成立届は労働保険の適用事業で従業員の労働保険加入義務を果たすために必要な書類です。この届出は、雇用保険と労災保険をまとめて取り扱うための重要な手続きです。

労働保険とは?

労働保険は以下の2つの保険から成り立っています。

雇用保険

目的: 労働者が失業した際の生活支援と就職促進。

対象: 1週間の所定労働時間が20時間以上で、31日以上の雇用見込みがある従業員。

義務: 事業主が加入手続きを行い、保険料は労働者と事業主が共同で負担。

労災保険

- 目的: 労働中の事故や病気、通勤中の事故による給付。

- 対象: 1人でも労働者を雇用するすべての事業所(パートやアルバイトも含む)。

- 義務: 保険料は全額事業主が負担。

保険関係成立届の提出義務

労働基準監督署に提出するやるべきことに、法人設立後に事業を拡大し従業員を新たに雇用する際に必要な「保険関係成立届」の提出があります。この手続きを怠ると、以下の罰則が科せられる可能性があります。

- 罰則: 行政庁が職権で手続きを行い、さかのぼって保険料を徴収。また、追徴金が課せられることがあります。

- 重大な過失: 労災保険給付に要した費用の全額または一部が徴収される場合があるため、注意が必要です。

保険関係成立届の適切な提出は、事業主の法的義務であり、従業員の保護と事業の健全な運営に欠かせないやることの1つです。

法人設立後にやることで、おすすめの記事

法人設立後にやることの保険関係成立届に関連したおすすめ記事はこちら!

保険関係成立届とは?どこでもらう?目的や条件、事業別の手続き方法についてわかりやすく解説!

合わせて読みたい「会社設立後にいつから社会保険に加入すべきなのか」に関するおすすめ記事

会社設立後に社会保険はいつから加入すべき?社会保険の加入手続きについても詳細解説!

従業員を雇用したときにやること①-2 労働保険概算保険料申告書

労働保険概算確定保険料申告書は、労働保険料(雇用保険料と労災保険料)の納付のために提出する書類です。この申告書は、前年度の確定保険料と今年度の概算保険料を計算して作成します。提出だけでなく、実際の保険料の納付も必須です。

ペナルティと影響

延滞金

申告書を提出しないと、保険料の納付ができず、延滞金が課されます。延滞金は、法定納期限の翌日から発生し、年14.6%の利率で計算されます(最初の2カ月間は軽減措置あり)。

法人設立後にやること解説部

納付が遅れると、財産の差し押さえなどの強制処分が行われる可能性があります。

労災保険の費用徴収

労働保険料の未納期間に労災事故が発生した場合、保険給付は行われますが、企業はその費用の最大40%を追加で徴収されることがあります(労働者災害補償保険法第31条)。

助成金の支給停止

労働保険料が未納の企業は、雇用保険を財源とする各種助成金の支給対象外となります。

競争入札の制限

労働保険料を完納していないと、「労災・雇用保険料等納入証明書」が交付されません。この証明書がないと、公共工事の競争入札に参加できなくなります。

申告から納付までの手順

1.申告書を作成する

【前年分】

対象賃金と確定保険料を計算し、申告書の「保険料・一般拠出金算定基礎額」と「確定保険料・一般拠出金額」欄に記載します。

【今年度分】

従業員の給料の概算額と概算保険料を「保険料算定基礎額の見込額」と「概算・増加概算保険料額」欄に記載します。

【納付額の計算】

前年度の概算額から確定額を引き、今年度の概算額を加算して納付額を算出します。

2.申告書を提出する

申告書は6月1日から7月10日までに提出します。提出方法は以下のいずれかです。

- 管轄の労働局へ持参

- 郵送

- e-Gov(イーガブ)での電子申請

- 金融機関での現金納付と同時に提出

3.労働保険料を納付する

申告書の提出とともに、保険料の納付も行います。

参考:総務担当者必見! 労働保険概算確定保険料申告書の書き方とは

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

従業員を雇用したときにやること①-3 適用事業報告書

法人設立後にやることの一つとして、「適用事業報告」の提出があります。これは、法人が設立後に従業員を雇用し、労働基準法の適用対象となった場合に、管轄の労働基準監督署に対してその事実を報告するための書類です。労働基準法は、労働条件の最低基準を定めた法律であり、賃金の支払い、労働時間、時間外労働、休日労働、割増賃金、解雇予告、有期労働契約などが含まれます。法人設立後は、これらの基準を遵守するためにも適用事業報告を正確に行うことが重要です。

法人設立後にやることの関連で参考になる情報

詳しくは厚生労働省の労働基準法をご参照ください。

適用事業報告の義務

法人設立後にやることの一つに、労働基準法に基づく「適用事業報告」の提出があります。法人が設立された後、もし従業員を雇用する場合、労働基準法が適用されるため、労働基準監督署に対して適用事業報告を行う義務があります。この報告は、法人設立後すぐに従業員がいる場合にも必要です。

労働基準法では、賃金や労働時間などの労働条件を無条件で決定することはできず、法定の範囲内で設定しなければなりません。したがって、法人設立後に従業員を雇用する際には、適用事業報告を適切に行い、労働基準法に基づいた労働条件を整えることが重要です。

法人設立後にやることのおすすめ記事

適用事業所報告の関連記事:適用事業報告とは?手続きや記入方法をわかりやすく解説

従業員を雇用したときにやること② 提出先がハローワーク

従業員を雇用したときにやること②-1 雇用保険適用事業所設置届

法人設立後のやることの一つに、ハローワークへの手続きがあります。具体的には、「雇用保険適用事業所設置届」の提出が必要です。この書類は、法人設立後に新たに雇用保険の適用を受ける事業所が、公共職業安定所(ハローワーク)に提出しなければならない必須書類です。

「雇用保険適用事業所設置届」は、法人設立後に新しく事業所を設置した場合や、従業員数が増加して雇用保険の適用対象となった場合に提出する必要があります。この届出を行うことで、雇用保険の適用が適切に受けられ、従業員に対する保険の管理がスムーズに進みます。

法人設立後のやることの一つに、雇用保険の手続きがあります。雇用保険は、要件を満たす従業員を雇っている法人が義務として加入しなければならない制度です。法人設立後に雇用保険の適用を受けるためには、常時1人以上の被保険者を雇用している必要があります。このため、法人設立後には、雇用保険適用事業所設置届の提出を含む、雇用保険に関連する手続きを適切に行うことが重要です。

提出の流れ

1.事前手続き

「雇用保険適用事業所設置届」を提出する前に、「労働保険保険関係成立届」を所轄の労働基準監督署に提出する必要があります。

2.従業員の資格取得

新たに雇用する従業員がいる場合は、「雇用保険被保険者資格取得届」も併せて提出する必要があります。

法人設立後にやることの、おすすめ記事

従業員を雇用する際にやることの1つの雇用保険事業所設置届について参考になる記事は以下のものがあります。

雇用保険適用事業所設置届について

提出期限と必要書類

【提出期限】

事業所設置日から10日以内に提出。

【必要書類】

1.「労働保険保険関係成立届」の控え

労働基準監督署で取得。

2.事業所の証明書類

法人の場合: 登記簿謄本、事業許可証、工事契約書、不動産契約書など。

個人事業の場合: 住民票、事業許可証、源泉徴収簿など。

3.従業員の雇用に関する書類

雇用保険被保険者資格取得届(または転勤届)、従業員名簿、賃金台帳、出勤簿、雇用契約書など。

事業所設置と雇用保険の手続きを確実に行い、必要書類を整えて提出することで、適切な保険適用を実現しましょう。

従業員を雇用したときにやること②-2 雇用保険被保険者資格届

雇用保険被保険者資格取得届は、法人設立後に新たに雇用保険が適用される従業員を雇い入れた際にハローワークに提出する必要がある書類です。

法人設立後にやることのポイント!

法人設立後のやることには、雇用保険に関する手続きが含まれます。雇用保険は、失業給付に加え、自主的な教育訓練や育児・介護休業に対する給付も行います。そのため、法人設立後に「雇用保険適用事業所設置届」などの資格取得届を提出することが必要です。この手続きを怠ると、従業員が必要な給付を受けられず、不利益が生じる可能性があるため、設立後すぐに確認し、適切に対応することが重要です。

提出が必要な要件

雇用保険被保険者資格取得届は、以下の要件に該当する従業員を雇用したときに提出する必要があります。

・1週間の所定労働時間が20時間以上であること

・31日以上の雇用見込みがあること

法人設立後にやること解説部

これらの条件を満たす従業員は、正社員、パート、アルバイト、派遣などの雇用形態に関わらず、雇用保険に加入させなければなりません。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

31日以上の雇用見込みについて

「31日以上の雇用見込み」とは、実際に31日未満の契約であっても、以下のような場合には雇用保険の適用対象とされます。

合わせて読みたい「個人事業主が0円で起業する方法」に関するおすすめ記事

0円起業の始め方は?起業アイディアや成功のコツも解説!

・雇用契約に更新規定があり、31日未満での雇い止めの明示がない場合

・更新規定がないが、過去に同様の契約で31日以上の雇用実績がある場合

雇用保険被保険者資格取得届を確実に提出し、適切に雇用保険に加入させることで、従業員の権利を守り、企業の義務を果たしましょう。

法人設立後にやることの、おすすめ記事

書類の書き方に迷った場合は以下の記事も参考にしてみましょう。

参考:雇用保険被保険者資格取得届とは?書き方や記入例・提出先を紹介!

法人設立後に銀行口座の開設も忘れずに!

法人設立後に法人口座や法人クレカを作ることも、法人設立後にやることの1つです。

法人設立後には、いくつかの「やること」がありますが、その中でも「法人口座」の開設や「法人クレカ」の作成は重要なステップです。法人設立後すぐに法人口座を開設することで、法人名義の口座を持つことができ、信用力の向上や経営状況の把握、融資の際に役立ちます。法人口座を開設するためには、定款や登記事項証明書、印鑑証明書などの書類が必要で、手続きに時間がかかる場合があるため、余裕を持ってスケジュールを組むことが重要です。また、金融機関ごとの振込手数料の低さやオンラインでの取引、残高確認の利便性なども考慮して選ぶことが大切です。法人クレカの作成も同様に、法人設立後のやることの一つとして、経費管理やキャッシュフローの改善に役立つため、早めに手続きを行いましょう。

法人設立後にやることの解説部

法人設立後にやることでもある法人口座を開設する場合、こちらの「会社設立時に法人口座は必要?銀行口座開設の方法や注意点を解説!」記事も参考になります。

Q&A|よくある質問

Q. 法人設立後に最初にやることは何ですか?

法人を設立した直後にやることとして最優先なのは、税務署や年金事務所などへの届出手続きです。法人設立後には「法人設立届出書」「青色申告の承認申請書」「給与支払事務所等の開設届出書」など、多数の書類を提出しなければなりません。

SoVa税理士お探しガイド編集部

これらの手続きを放置すると、税務署から連絡が来たり、各種控除が受けられなかったりするため、法人設立後はすみやかに「やることリスト」を作成し、必要書類の提出漏れがないよう注意が必要です。

Q. 法人設立後にやることはどこまで税理士に依頼できますか?

法人設立後にやることの中には、税理士に代行できる業務が多くあります。たとえば、「法人設立届出書」や「青色申告の承認申請書」の作成・提出、「消費税課税事業者選択届出書」などの節税判断を含むものは、税理士に依頼することで適切なタイミングと方法で処理してもらえます。また、法人設立後の「やること」の中には、社会保険や労働保険などの手続きも含まれますが、こちらは社労士との連携が必要になることもあるため、税理士との相談で手続きの流れを整理するのがおすすめです。

合わせて読みたい「起業時の資金調達方法」に関するおすすめ記事

起業時の資金調達方法とは?具体的な方法や注意点も解説!

Q. 法人設立後に税務署に提出する書類は何がありますか?

法人設立後に税務署へ提出する必要書類には、以下のようなものがあります。法人の設立届出書、青色申告の承認申請書、給与支払事務所等の開設届出書、源泉所得税の納期の特例に関する申請書などが該当します。これらは法人設立後に速やかに行うべき「やること」であり、提出期限が決まっている書類も多いため、早めの準備が重要です。

まとめ

法人設立後にやることは多岐にわたります。法人設立後すぐに行うべき手続きの中には、期日を過ぎると罰則があるものも存在するため、やることを明確にしてスケジュールには余裕を持って手続きを進めることが重要です。法人設立後には、税務署や労働基準監督署への届出、法人口座の開設、社会保険や雇用保険の手続きなどが含まれます。また、一部の手続きは複雑であるため、理解が難しい場合は専門家に相談することをおすすめします。専門家の助けを借りることで、確実に法人設立後のやることを正しく、迅速に進めることができるでしょう。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

経理・人事労務などの難しい作業はまるっと解決して

ビジネスに集中しましょう

人気記事ランキング

1

アメックスのカード種類を徹底比較!アメックスおすすめランキングTOP3も紹介

-

ビジネスカード

2026年2月25日

2

アメックスビジネスゴールドカードの申し込み特典2月最新情報!豪華特典や注意点も紹介

-

ビジネスカード

2026年2月25日

3

アメックスビジネスゴールド入会特典を過去も含めて全解説!

-

ビジネスカード

2026年2月25日

4

個人事業主向けクレジットカード最強おすすめランキングTOP15!選び方のポイントやメリット・デメリットも解説

-

ビジネスカード

2026年2月25日

5

アメックスプラチナとビジネス向けアメックスプラチナの違いを徹底比較!選ぶならどっち?

-

ビジネスカード

2026年2月24日

SoVaをもっと知りたい!