【税理士に依頼すべき?】会社設立後の税務書類について解説

会社設立を行う際には、法務局での会社設立登記手続きだけでなく、税金や保険に関する手続きも必要です。

この記事では、会社設立後に税務署や自治体で行う税務手続きについて解説し、手続きの方法や必要書類、さらには税理士に依頼するメリットについても紹介します。

目次

会社設立後に必要な税務手続き

会社設立後には、税務手続きとして以下の2つが必要です。

・税務に関する届出:税務署

・地方税に関する届出:地方自治体

これらの届出には直接費用はかかりませんが、期限や必要書類などに注意が必要です。漏れなく手続きを行いましょう。

おすすめ記事:【決定版】初心者でも作成できる!会社設立の必要書類【全29種類】

管轄の税務署への届出書類

会社の登記手続きは法務局で行いますが、法人設立届出書を含む国税関係の書類は地方の税務署に提出します。ここでは、税務署への書類提出に必要な書類について解説します。

これらの届出書式はすべて国税庁のウェブサイトからダウンロードでき、裏面には記載要領が記載されていますので、事前に確認してから記入しましょう。

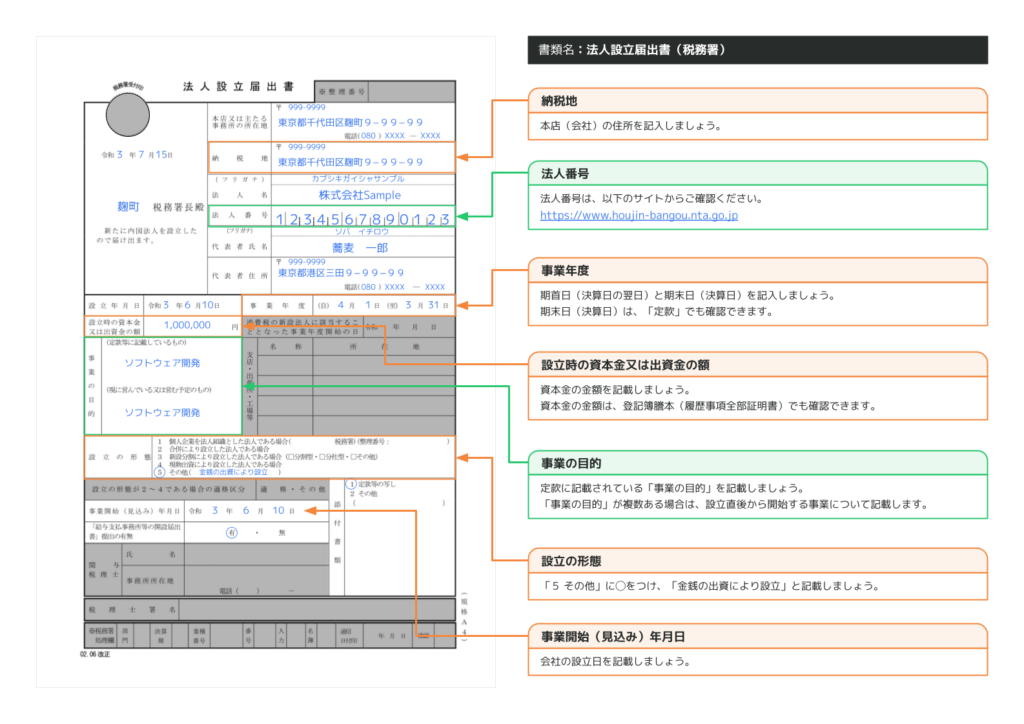

会社設立後の税務書類①:法人設立届出書

法人設立届出書は税務署へ提出する新規会社設立に関する届出書です。

提出期限は会社の設立から2か月以内であり、登記簿謄本や定款などの書類の添付が必要です。

-

SoVa税理士お探しガイド編集部

法人設立届出書の提出期限を過ぎると罰則はありませんが、税務署に会社設立の情報が伝わらず、法人税申告書関連の書類が送付されないので期限内に提出しましょう。

おすすめ記事:法人設立届出書の提出期限が過ぎたらどうなる?過ぎた時の対処法と届出書類の書き方

書類の右上には法人番号欄がありますが、「法人番号指定通知書」は設立登記完了後1週間程度で、登記上の本店所在地に普通郵便で送付されます。

設立年月日、事業年度、資本金は定款を参照し、正確に記載します。定款に記載した事業の目的が複数ある場合でも、主となる事業のみの記載で問題ありません。

消費税については、設立届の記載要領(届出裏面)に詳細が説明されていますが、設立時の資本金又は出資金が1千万円以上の場合は「消費税の新設法人」となります。

また、設立の形態については、該当するものに丸をつけます。個人が直接会社を設立する場合は、「5 その他」とし、資本金が振り込まれた場合は、( )内に「金銭による出資」と記載すると良いでしょう。

事業開始日は、基本的には設立年月日と同じですが、取引開始が後になる場合は予定日を記載しておきます。

参考:法人設立届出書|国税庁

合わせて読みたい!「会社設立時の資本金」に関するおすすめ記事

【税理士に相談すべき?】会社設立時に必要となる資本金について解説

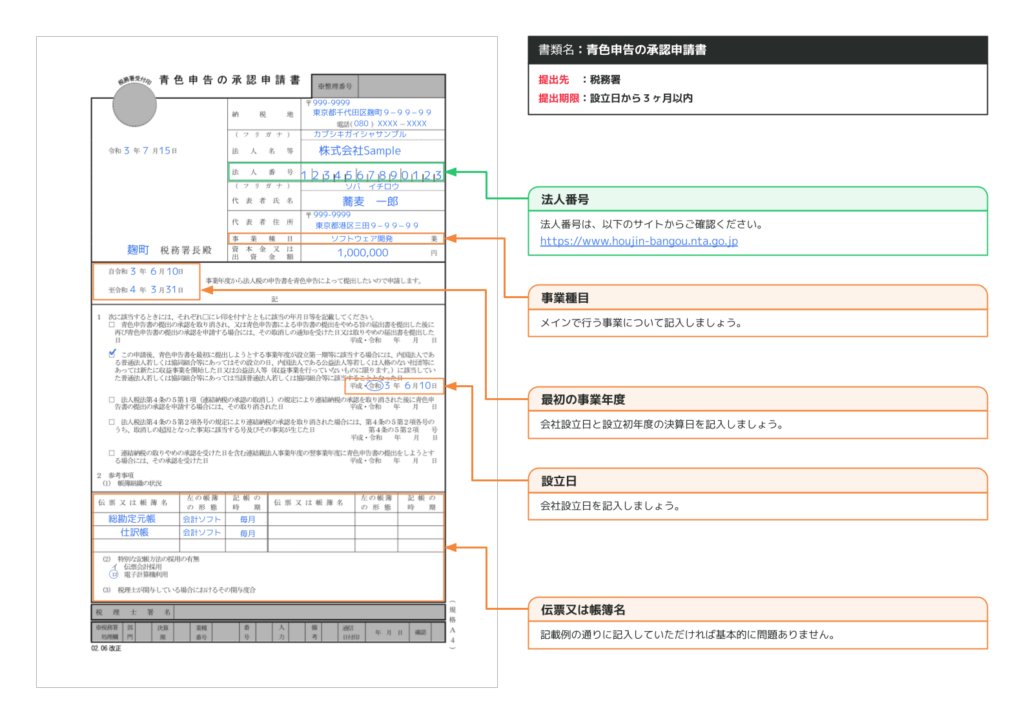

会社設立後の税務書類②:青色申告の承認申請書

青色申告の承認申請書は、法人税に関する青色申告の承認を得るための書類です。

提出期限は、青色申告書による申告を受けようとする年の3月15日までですが、1月16日以降に新規設立の場合は、事業開始日から2か月以内となります。

法人税の確定申告を青色で行うことは節税につながるため、税金対策としては欠かせない手続きです。会社設立時は通常、上から2番目の項目にチェックを入れます。

「帳簿の状況記載欄」では、少なくとも仕訳帳と総勘定元帳の情報を記載する必要があります。会計ソフトを利用すれば、これらの帳簿はあらかじめ作成されています。会計ソフトを利用する場合は、「ロ 電子計算機利用」の項目にもチェックを入れます。

また、「左の帳簿形式」には会計ソフト、「記帳の時期」には毎日、毎月などのサイクルを記載します。最初から税理士が顧問として関わっている場合は、その関与方法(記帳から一切の事務など)も記載しておきます。

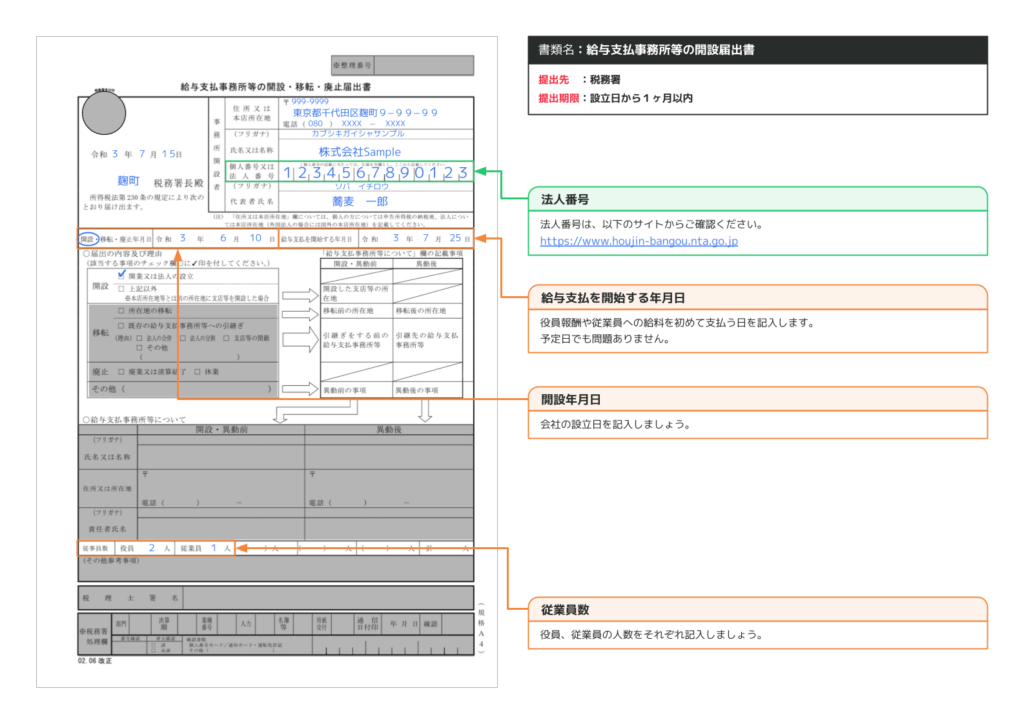

会社設立後の税務書類③:給与支払事務所等の開設届出書

会社を設立したら、会社から役員報酬を支払うことになります。その際、個人と異なり、給与支払い事務所を開設するための書類提出が必要です。

提出期限は、給与支払い事務所を開設してから1か月以内となります。給与の支払いが当初からない場合でも、将来的に必要となる手続きですので、開設届出書はあらかじめ提出しておくことが望ましいです。提出時には、支払い開始の予定日を記載します。

おすすめ記事:【会社設立後の税務手続き】税務署と自治体で行う手続きと書類を解説

開設届出書の提出期限を過ぎると、源泉所得税の納付漏れのリスクが生じますので、注意が必要です。

提出期限は、給与支払事務所を開設した日から1か月以内です。たとえば、2023年10月1日に給与支払事務所を開設した場合、提出期限は2023年11月1日です。提出は税務署の窓口に直接行うか、郵送で行います。

-

SoVa税理士お探しガイド編集部

忘れずに提出するようにしましょう。

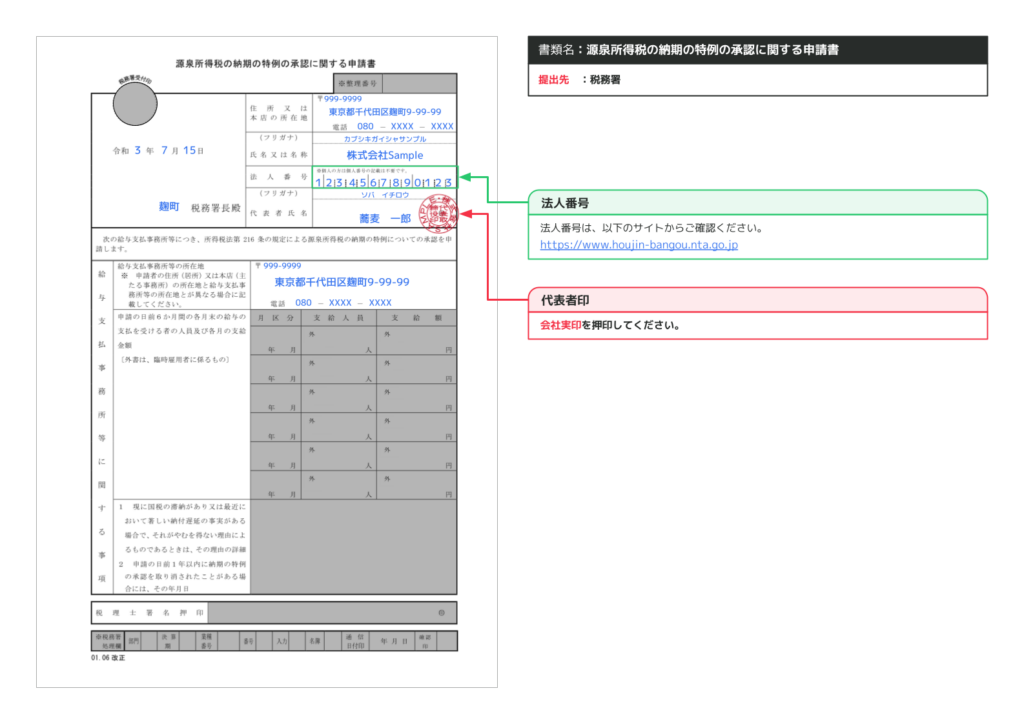

会社設立後の税務書類④:源泉所得税の納期の特例の承認に関する申請書

この申請書は、通常、毎月の源泉所得税の納付を半年に1回にまとめる特例を適用するためのものです。提出期限は特に定められておらず、申請の翌々月から適用されます。

この特例を活用することで、事務の手間を大幅に削減できますので、給与支払事務所等の開設届出書と一緒に提出しておくことがおすすめです。ただし、この特例の適用は、従業員等の人数が常時10人未満の場合に限られます。

会社設立時には各月の支給金額についての実績がないため、欄を空欄のままで提出して問題ありません。

会社設立後の税務書類⑤:棚卸資産の評価方法の届出書

法人税に関する届出のひとつに、棚卸資産の評価方法に関する届出書があります。

通常、法人税法では棚卸資産の評価方法について法定評価方法が定められています。この届出書を提出しない場合、法定評価方法に基づいて申告する必要があります。棚卸資産に関する法定評価方法は、「最終仕入原価法(原価法)」です。

気をつけておきたい注意点

ただし、特定の業種や実務上の理由により、法定評価方法が適切でない場合には、この届出書を提出します。例えば、在庫を持つ業種では、法定評価方法が業務に適さない場合があります。

会社設立後の税務書類⑥:減価償却資産の償却方法の届出書

固定資産の減価償却方法に関する届出書もあります。

通常、法人税法では固定資産の減価償却方法について法定の方法が規定されています。この届出書を提出しない場合、法定の償却方法に基づいて償却しなければなりません。固定資産の減価償却に関しても、資産の種類に応じて法定の償却方法が決まっています。

しかしながら、実際の業務や資産の性質によっては、法定の償却方法が適切でない場合があります。そのような場合には、この届出書を提出して、適切な償却方法を申告することができます。

-

SoVa税理士お探しガイド編集部

なお、この評価方法や償却方法に関する届出書の提出期限は、通常は「設立第1期の確定申告書の提出期限」と同じです。

おすすめ記事:【税理士監修】会社設立の必要書類の準備と提出とは?法務局と税務署での手続き

参考:減価償却|国税庁

会社設立後の税務書類⑦:廃業届

個人事業主が法人化して個人事業を廃業する場合、廃業の手続きとして「個人事業の廃業届」を提出することになります。

この届出書の提出期限は、個人事業を廃業した日から1か月以内です。届出書の書式は、個人事業を開始した際に提出した開始届と同じものです。

廃業の事由としては、「個人事業を廃業し法人に移行したため」などを記載します。廃業日は実際の廃業日となります。

-

SoVa税理士お探しガイド編集部

さらに、法人化した場合には、設立した会社の名称や新たな納税地、そして登記の年月日などを正確に記載する必要があります。

会社設立後の税務書類⑧:適格請求書発行事業者登録申請

2023年10月から、消費税の課税事業者として選択される場合、適格請求書の発行事業者としての登録が必要になりました。これが、よく耳にする「インボイス制度」です。

この制度により、2023年10月1日以降の商取引では、適格請求書発行事業者として登録された事業者の発行したインボイス(適格請求書)がなければ、「仕入れ税額控除」ができなくなりました。

適格請求書発行事業者への登録は、課税事業者による任意の選択です。年間売上が1,000万円未満の免税事業者であっても、消費税課税事業者を選択すれば、適格請求書発行事業者として登録することが可能です。免税事業者が消費税課税事業者を選択する場合は、適用を受けようとする課税期間の初日の前日までに届出書を提出する必要があります。

しかし、2023年10月1日から2029年9月30日までの間に登録を受ける場合、消費税課税業者選択届出書を提出しなくても、登録申請書を提出すれば登録できます。

気をつけておきたい注意点

なお、課税事業者選択届出書を提出した事業者は、原則として課税事業者となった日から2年間は免税事業者に戻ることができません。

おすすめ記事:【図解】会社設立後の手続き紹介!必要な書類を作成しよう【税理士監修】

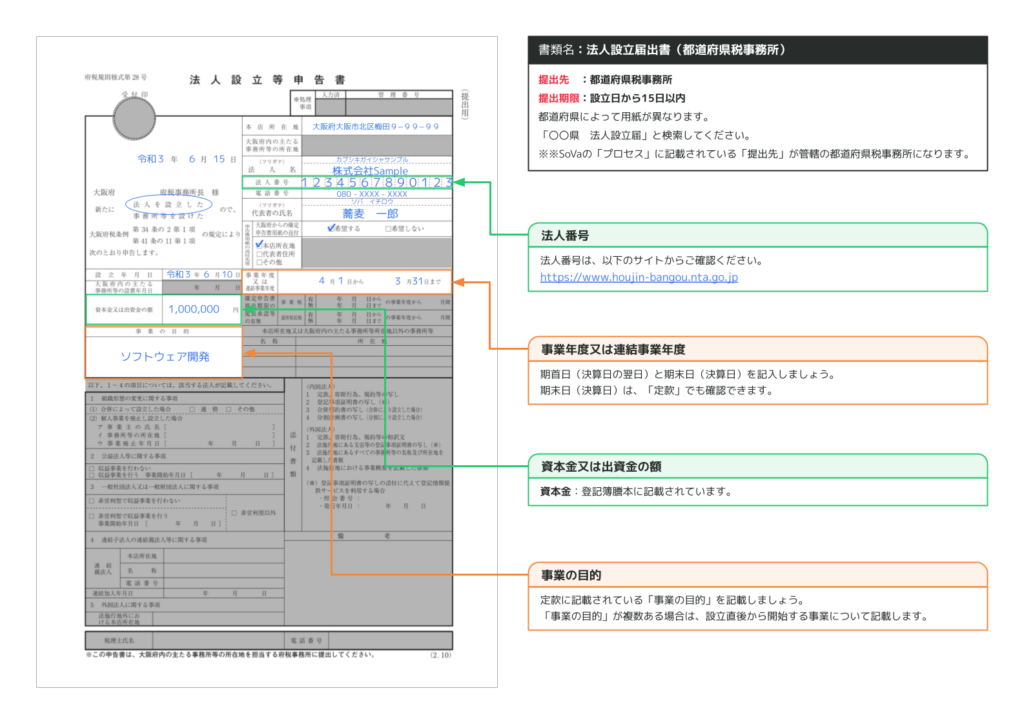

管轄の都道府県・市町村への届出書類

都道府県や市区町村に提出する書類は、主に住民税や事業税などの地方税に関するものです。税務署に提出する書類が国税に関するものであるのに対し、地方税に関する届出を行います。

代表的な例として、法人設立届出書があります。この書類は、都道府県や市区町村に提出し、地方税に関する届出を行います。

法人設立届出書

都道府県に提出する法人設立届出書は、通常、税事務所で手続きを行います。提出期限については、各都道府県税事務所に確認してください。

例えば、東京都の場合、法人設立届出書は東京都税事務所に提出します。ただし、都道府県や地域によって書式や記載内容が異なる場合があります。そのため、提出の際は確認が必要です。

特に東京23区の場合は、各区役所に別途法人設立届出書を提出する必要がないことが一般的です。ただし、都道府県税事務所に提出する際は、市区町村役場への提出可否について尋ねるのが良いでしょう。

さらに、各都道府県のWebサイトなどで、どこの県税事務所に問い合わせればよいかを確認することができます。

おすすめ記事:法人設立届出書とは?書き方と提出先を詳しく解説【記入例あり】 – 起業・開業お役立ち情報 – 弥生株式会社【公式】

注意点:都道府県・市町村ごとに書式が異なる

地方税に関する届出は、その都道府県の条例などで決められているため、税務署のように書式が一律ではありません。

注意が必要なのは、地方税はあくまでも事業所の所在地に納めることです。つまり、自身が住んでいるA県に住所がある場合でも、会社の所在地がB県にある場合は、B県の税事務所に届出を出す必要があります。

気をつけておきたい注意点

さらに、地方税に関しては書式だけでなく、添付資料も個々に異なります。そのため、国税と比べてより注意が必要と言えます。

おすすめ記事:【会社設立後の手続き税務編】税務署・自治体で行う6つの手続きと必要書類

会社設立の手続きを税理士に依頼するメリット

-

SoVa税理士お探しガイド編集部

ただし顧会社設立に際して、税理士への依頼は多くのメリットをもたらします。

特に、会社設立に必要な煩雑な手続きを税理士が代行してくれる点は、非常におすすめのポイントです。会社設立時に提出が必須の法人設立届出書や青色申告承認申請書、さらには給与支払事務所等の開設届出書など、膨大な届出書類の準備と提出は、多くの創業者にとって重大な負担となり得ます。

おすすめ記事:会社設立時に税理士は必要?依頼するメリット・デメリットを解説

これらの会社設立の手続きを一人で担う代わりに、専門的な知識と経験を持つ税理士に依頼することで、会社設立の手続きをスムーズに進めることが可能です。税理士への依頼を通じて、会社設立に伴う税務関連の届出はもちろん、提携の社労士に健康保険や厚生年金保険新規適用届、労働保険保険関係成立届など、社会保険関連の手続きも含め、全ての必要書類の作成と提出を代行してもらえるのは、創業期における大きな安心材料となります。

また、税理士は会社設立後も、顧問契約を通じて継続的なサポートを提供してくれるため、税務に関する様々な疑問や問題に迅速に対応できる体制を整えることができます。さらに、会社設立の手続きを円滑に進めるためには、税理士だけでなく、司法書士や行政書士、社会保険労務士といった複数の専門家との協力が不可欠です。

-

SoVa税理士お探しガイド編集部

税理士に依頼することで、これらの専門家が連携し、会社設立に必要な手続きの全てをワンストップで代行してもらえる可能性があるのは、創業者にとって非常におすすめの選択肢です。

会社設立の際には、専門家への依頼を積極的に検討し、煩雑な手続きから解放されることで、よりビジネスに集中することが可能になります。健康保険や厚生年金保険新規適用届、労働保険保険関係成立届など、社会保険関連の手続きの代行を税理士に直接依頼することはできません。なぜなら社会保険関連の手続きの代行は社労士の独占業務であるからです。ただ、依頼している税理士に提携の社労士がいれば紹介してもらえる可能性が高いので、良い社労士を探す手間を省くことができます。

合わせて読みたい!「会社設立サポート」の税理士依頼に関するおすすめ記事

会社設立時に税理士は必要?依頼するメリットとおすすめのタイミングとは

会社設立の手続きを税理士に依頼するデメリット

会社設立時に税理士に依頼することには確かに多くのメリットがありますが、一方でデメリットも存在します。ここでは、会社設立を税理士に依頼する際のデメリットについて詳しく説明します。

まず最初に挙げられるデメリットは、税理士探しに非常に手間がかかることです。会社設立時には、適切な税理士を選ぶことが重要ですが、その選択は容易ではありません。税理士を変更する場合、予想以上に手間と時間がかかるため、最初から適切な税理士を選びたいものです。しかし、税理士を選ぶ際の基準や報酬相場については明確でないことが多く、この不透明さが税理士探しをさらに難しいものにしています。多くの企業が、この過程でどのような基準で税理士を選べば良いのか迷い、結局は多くの時間を費やしてしまうことがよくあります。

次に、税理士に依頼することで発生する報酬費用が大きな懸念点です。会社設立時には多くの出費が伴いますが、その中でも税理士への支払いは大きな負担となります。確かに、税理士のサポートを受けることで会社設立業務や経理業務の負担を軽減し、税務上の有益なアドバイスを得ることができますが、そのための費用が経営にとって負担となる場合も少なくありません。この費用は短期的には痛手となりますが、長期的にはコストパフォーマンスが見合うものであるかを慎重に検討する必要があります。

さらに、税理士に依頼することで依存が生じるリスクもあります。会社設立時から税理士に頼りすぎることで、企業自身が税務知識や経理スキルを身につける機会を逃してしまう可能性があります。これにより、将来的に税理士が不在になった場合や急な変更が必要となった場合に、企業が自力で対応することが難しくなるリスクが増加します。しかしながら、適切な税理士を見つけることで、事業の効率化や税務リスクの軽減に大きく貢献することも事実です。税理士への依頼は、初期の費用負担を考慮しつつ、事業の将来に対する投資として捉えるべきです。

おすすめ記事:税理士に会社設立を依頼するメリット・デメリット

まとめ:会社設立後の税務手続きは税理士に依頼しよう

ここまで解説してきた通り、会社設立後の税務手続きは非常に多くの書類を提出をしなければなりません。しかも会社設立後は税務署への手続きのみならず、他の役所への届出、さらには会社を経営していくための資金調達など非常に多くの労力を割くことになります。

事業に集中できる環境を作るためにも、会社設立後の手続きを税理士に依頼することをおすすめします。

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で丸投げできます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月〜¥49,800/月

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい方