役員報酬をゼロに設定することは可能?メリット・デメリットについて解説!

カテゴリー:

公開日:2024年11月

更新日:2026年1月7日

起業時に多くの人が直面するのが、役員報酬をどう設定するかという問題です。創業時は事業が不安定なケースも多く、しばらくの間役員報酬をゼロにすることを検討する人は少なくありません。

役員報酬をゼロにすることは、会社にとって一定のメリットをもたらします。例えば、事業資金を優先的に運用できるため、初期の資金繰りに余裕を持たせることができます。しかし一方で、社長個人にとってはデメリットも存在します。役員報酬がゼロである間は、生活費を別の収入や貯蓄で賄う必要があり、長期的には負担が大きくなる可能性があります。

また、役員報酬をゼロに設定することで、社会保険への加入義務や税金面での扱いに影響を及ぼす場合もあります。このようなリスクを理解した上で、適切な役員報酬の額を決めることが重要です。

SoVa税理士お探しガイド編集部

今回は、役員報酬をゼロにする場合のメリットとデメリット、さらに報酬額をどう決定すべきかについて詳しく解説します。適切な役員報酬の設定は、会社の成長と社長自身の経済的安定を両立させる鍵となります。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬をゼロにする場合のメリット・デメリットに関するおすすめ記事:役員報酬をゼロにすることで副業での社会保険加入義務を回避できる

合わせて読みたい!「税理士に相談するタイミングをお悩みの方」におすすめ記事

法人化する際に税理士への相談は必要?相談するメリットや費用を解説

目次

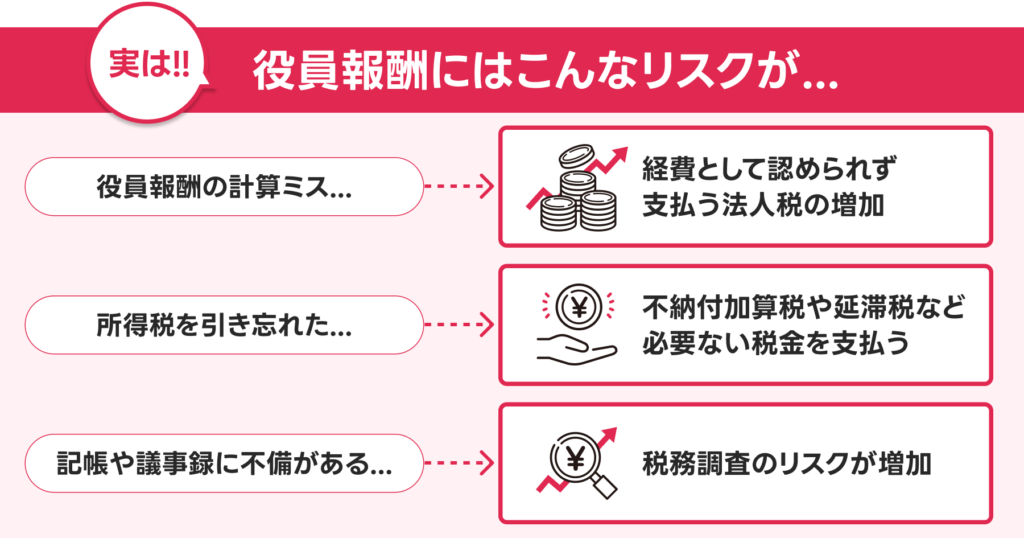

【リスクが大きすぎる】

税理士や社労士に役員報酬の計算を任せるべき理由

役員報酬の計算ミスは、単なる計算間違いでは済みません。

法人が役員報酬の計算を誤ると、税務上の否認リスクや加算税・追徴課税といった重大な問題に発展します。

特に役員報酬は、一般の給与と異なり、法人税法上の厳格なルールが定められており、少しの計算ミスや手続き漏れが、そのまま損金不算入につながります。

たとえ役員が一人だけの会社であっても、役員報酬の計算ミスは例外ではありません。

役員報酬の再計算や修正が必要になれば、税務署からの指摘対応や追徴課税への対応が必要となり、経営者自身の負担は一気に増大します。

このような背景から、役員報酬の計算は自社対応ではなく、税理士などの専門家に任せるべき業務といえます。

給与計算に関する参考記事:「給与計算ミスへの対処法は?責任・リスクや防止策も解説!」

役員報酬の計算ミスによる税務・信用リスク

役員報酬を誤って計算・支給すると、まず問題になるのが法人税の取扱いです。

役員報酬は、要件を満たさなければ経費として認められず、税務署から否認される可能性があります。

| 内容 | 想定されるリスク |

|---|---|

| 役員報酬の金額・支給方法の誤り | 損金不算入となり法人税が増加 |

| 源泉所得税の計算・納付ミス | 不納付加算税・延滞税の対象 |

| 税務調査時の指摘リスク | 役員報酬は税務調査時に特に厳しく確認される |

| 帳簿・議事録との不整合 | 管理体制不備と判断され税務調査リスクが上昇 |

役員報酬の計算ミスが続くと、税務署から「役員報酬を適切に管理できていない法人」と評価されやすくなり、

結果として税務調査の対象になりやすくなります。

また、役員報酬には源泉所得税がかかるため、会社は「預かって納める税金」を正確に処理する責任を負います。

役員が一人しかいない会社であっても、源泉所得税の計算や納付を誤れば、一般の給与と同様に加算税や追徴課税が課されます。

「税理士に役員報酬の計算を依頼」編集部

近年では、税務署がAIを活用した税務調査を行っており、以前よりも役員報酬の金額推移や変更履歴もチェックされやすくなっているため、税務調査リスクは確実に増大しています。

実際に国税庁が公表した令和5年度のデータでは、申告漏れ総額は9,741億円、追徴税額は3,197億円に達し、法人1件あたりの追徴額は平均550万円と、調査を受けた企業にとって極めて重い負担となっています。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

税理士に役員報酬の計算を依頼に関連する注意点

一度、役員報酬の処理について税務署から問題点を指摘されると、その後も継続的に税務調査の対象となるケースは少なくありません。

そのため、税理士に記帳代行や決算申告だけを依頼するのではなく、役員報酬の計算や支給方法まで含めて税理士に任せることが重要です。

役員報酬をゼロに設定することは可能?

法人を設立して社長になった場合、受け取る報酬は給与所得として扱われますが、役員報酬をゼロに設定することも可能です。役員は労働基準法で定められた労働者に該当しないため、役員報酬がゼロであっても法的には特に問題ありません。

役員報酬は、法人設立後3か月以内に決定する必要があります。設立直後は経営が不安定なケースが多く、資金を会社に残すために役員報酬をゼロに設定する選択をする経営者も少なくありません。

気をつけておきたい注意点

ただし、役員報酬は一度決定すると、自由に変更することはできず、次に変更できるタイミングは事業年度の開始時となります。

合わせて読みたい「役員報酬の変更に関する相談」に関するおすすめ記事

役員報酬の変更は税理士に相談すべき?役員報酬の基本から変更手続きに

ついて解説

役員報酬をの変更を考えている人はぜひ一度ご覧ください。

例えば、事業年度を4月1日から翌年3月31日までと設定している場合、役員報酬の変更が可能なのは、原則として6月30日までです。この期間を過ぎた場合、次に変更できるのは翌年度の4月1日以降となります。そのため、役員報酬をゼロにする場合でも、慎重に検討することが求められます。

役員報酬をどのように設定するかは、会社の資金繰りや将来の成長計画に大きく影響する重要な要素です。特に、役員報酬をゼロにする場合は、会社の利益や経営の安定性を十分に考慮した上で決定することが重要です。

役員報酬をゼロにする場合のメリット・デメリットに関するおすすめ記事:社長の給料をゼロにすることは可能?無報酬のメリット・デメリットとは

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬をゼロにした場合の社会保険はどうなる?

法人を設立した場合、多くの人が気にするのが社会保険の問題です。基本的に法人設立後は社会保険に加入する義務がありますが、役員報酬がゼロであれば、支払い対象となる報酬がないため、社会保険への加入義務は発生せず、社会保険料もゼロとなります。

一方で、副業として法人を設立し、役員報酬を受け取る場合は、その報酬額に応じて社会保険料が算出されます。この場合、本業に法人設立を内緒にしている人は特に注意が必要です。

気をつけておきたい注意点

2社以上で社会保険に加入する場合、年金事務所に報告する必要があり、役員報酬を含む新たな保険料が算出されることになります。

年金事務所は、本業での給与と設立した会社での役員報酬を按分して新しい社会保険料を計算し、その金額を本業の会社にも通知します。この仕組みのため、本業に法人設立が知られてしまうリスクが生じます。このような事態を避けるために、あえて役員報酬をゼロに設定することで、本業への影響を防いでいる会社員も少なくありません。

合わせて読みたい「役員報酬を4ヶ月目に変更」に関するおすすめ記事

役員報酬は4ヶ月目でも変更できる?定期同額給与の3カ月ルールとの関係も解説!

「役員報酬の手取りシミュレーション」編集部

役員報酬の金額ごとの手取り額を詳しく知りたい方は、こちらの【役員報酬の手取り額シミュレーションまとめ】をご覧ください。税金や社会保険料まで徹底解説しています!

役員報酬をゼロにする選択肢は、社会保険料の負担や本業との兼ね合いを考えた上での一つの戦略と言えます。ただし、役員報酬の設定には慎重な検討が求められるため、専門家に相談することが推奨されます。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬をゼロにする場合のメリット・デメリットに関するおすすめ記事:【副業で法人設立】役員報酬ゼロだと社会保険はどうなる?

合わせて読みたい「役員報酬の社会保険料」に関するおすすめ記事

役員報酬の社会保険料について徹底解説!役員の社会保険加入要件も紹介

役員報酬をゼロにするメリット

役員報酬をゼロにすることは、会社のためとはいえ、役員にとって大きな決断です。しかし、この選択にはさまざまなメリットがあるため、慎重に検討する価値があります。以下では、役員報酬ゼロのメリットについて詳しく考察します。

合わせて読みたい「役員報酬の日割り」に関するおすすめ記事

役員報酬は日割り計算できる?就任・退任時の対応方法についても解説!

SoVa税理士お探しガイド編集部

決算賞与については以下の記事がおすすめです!是非ご覧ください。

決算賞与に関連するおすすめ記事:「決算賞与とは?ボーナスとの違いや支給する際の注意点について解説!」

役員報酬ゼロにするメリット①:会社の収益増加

創業当初は売上が安定しないことが多く、会社の出費を極力抑える必要があります。その中で、役員報酬ゼロという選択は、会社の支出を削減し、運転資金を確保するための有効な手段です。

役員報酬の相場に関するおすすめ記事

中小企業の役員報酬相場については以下のサイトがおすすめです。

「 社員10人以下の零細企業の社長の年収事情は?年収の決め方も解説! 」

特に創業1期目で黒字決算を達成できれば、金融機関や取引先からの信用が向上し、融資が受けやすくなります。

SoVa税理士お探しガイド編集部

結果として、資金繰りの安定が期待でき、会社の未来を支える財務基盤を強化することが可能です。

役員報酬ゼロにするメリット②:個人の税金・社会保険料負担の軽減

役員報酬ゼロにすると、役員個人の税金や社会保険料の負担を大幅に抑えることができます。通常、役員報酬が発生すると社会保険への加入義務が生じ、報酬額に比例して保険料も増加します。また、所得税や住民税も報酬額に応じて高くなります。

一方で、役員報酬ゼロの場合、社会保険の加入要件を満たさないため、会社として役員分の社会保険料を負担する必要がなくなります。その結果、会社に残る資金が増え、運営に余裕が生まれます。

気をつけておきたい注意点

ただし、役員個人としては国民健康保険や国民年金への加入が必要となり、その分の負担は発生します。

合わせて読みたい「役員報酬 適正額 税理士」に関するおすすめ記事

役員報酬の適正額はいくら?税理士に相談するメリットについても解説

役員報酬ゼロにするメリット③:会社の将来のために資金を確保

役員報酬ゼロによる資金繰りの安定化により、会社に残るお金を増やすことができます。この資金を活用して、会社や従業員に還元するための投資を行うことで、経営の安定化や成長を目指すことが可能です。

以下は、会社の資金を有効活用する具体的な方法です。

- 中小企業退職金共済制度(中退共)

従業員の退職金積立制度。事業主が掛金を拠出し、従業員の退職時に退職金が直接支払われる仕組みです。国の補助があるため、会社にとって負担が軽減されます。 - 倒産防止共済

取引先が倒産した場合に備える共済制度。無担保・無保証人で掛金の最大10倍まで借り入れが可能で、経営のリスクを軽減します。 - 生命保険への加入

役員に万が一のことがあった場合の資金確保として、生命保険に加入することが有益です。解約返戻金を活用することで、退職金や設備投資資金として利用することも可能です。

役員報酬をゼロにする場合のメリット・デメリットに関するおすすめ記事

合同会社の役員報酬がゼロにするデメリットなどは、以下の記事も参考になるでしょう。

「役員報酬をゼロ円とすることの意味は?注意すべき点と合わせて解説」

役員報酬をゼロにするデメリット

役員報酬をゼロにすることには、メリットだけでなく注意すべきデメリットも存在します。ここでは、役員報酬ゼロの主なデメリットについて詳しく解説します。

役員報酬をゼロにするデメリット①:金融機関や取引先の信用を失うリスク

合わせて読みたい「会社設立後の役員報酬」に関するおすすめ記事

会社設立後の役員報酬はいつから支払う?役員報酬の決め方や注意点を解説!

この記事では、会社設立後の役員報酬をいつから支給すればよいのか、どのように役員報酬の金額を決めるべきか、また、税務上の注意点や損金算入の条件まで詳しく解説します。

役員報酬ゼロは、第三者にネガティブな印象を与える可能性があります。特に金融機関から融資を受けたい場合、この点は重要です。

融資の際には決算書を提出しますが、金融機関の担当者が役員報酬ゼロの状況を確認すると、「どのように生活しているのか」「役員報酬をゼロにしなければならないほど経営が厳しいのではないか」などと疑念を抱かれる恐れがあります。このような印象は、融資審査にマイナスの影響を与える可能性があります。

「役員報酬の決め方」編集部

マイクロ法人の場合の役員報酬の決め方は、【マイクロ法人の役員報酬はどう決めたらいい?社会保険料の節約方法についても解説!】の記事も是非ご覧ください。

また、取引先からも安定性のある会社と見なされることが取引継続の条件です。信用調査会社による調査結果においても、役員報酬ゼロは好印象を与えにくいため、取引の妨げになることがあります。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬をゼロにするデメリット②:社会保険に加入できない

役員報酬ゼロにすることで、税負担や社会保険料負担が軽減される一方で、社会保険に加入できなくなる点は大きなデメリットです。

「役員報酬を減額」編集部

役員が病気や入院になった場合に役員報酬を減額しても、役員報酬は損金算入できるのかについては【役員報酬は病気によって減額できる?必要な議事録や損金算入の要件についても解説!】も是非参考にしてください。

社会保険に加入しない場合、役員は国民健康保険と国民年金に加入することになります。健康保険については社会保険との保障内容に大差はありませんが、年金に関しては違いが顕著です。

日本の年金制度は「1階部分(国民年金)」と「2階部分(厚生年金)」で構成されています。役員報酬ゼロの場合、厚生年金には加入できないため、支給事由(老齢や障害など)が発生した際に受け取れるのは1階部分(国民年金)のみです。これにより、社会保険に加入している場合と比較して将来的な保障内容が薄くなる点は見逃せません。

役員報酬ゼロに関する注意点

役員報酬をゼロにした場合、役員報酬をゼロにした役員に家族がいると扶養制度の適用外になるため保険料が増加する可能性もあります。したがって役員報酬をゼロにするか否かは慎重に検討する必要があります。

合わせて読みたい「役員報酬を5万円にした場合の社会保険料」に関するおすすめ記事

役員報酬が5万円の場合の社会保険料はいくら?社会保険料の負担額や、手取り額、メリットについて解説!

役員報酬をゼロにするデメリット③:法人税負担の増加の可能性

役員報酬ゼロは、会社にお金を残すための手段として有効に見えますが、結果的に税負担の増加を招くリスクがあります。

役員報酬ゼロにすると、会社の経費として計上できる支出が減り、その分収益が増加します。この増加分が法人税の課税対象となるため、納税額が増える場合があります。一方、役員個人に報酬を支払った場合には、報酬額に応じた所得税と住民税が発生します。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

これらをトータルで比較すると、役員報酬ゼロの方が会社と個人の合計税負担が大きくなるケースもあります。このため、法人税と個人所得税のバランスを考慮し、税負担を最小限に抑えるための適切な役員報酬の設定が求められます。

役員報酬をゼロにする場合のメリット・デメリットに関するおすすめ記事:【注意】少なすぎる役員報酬がよくない理由【メリット・デメリットを解説】

役員報酬を決める際の注意点

役員報酬をゼロにするデメリットを強く感じる場合、会社設立時にしっかりと役員報酬の金額を決めることが重要です。以下では、役員報酬を決定する時期や方法について詳しくご紹介します。

合同会社の役員報酬をゼロにするデメリットに関するおすすめ記事

合同会社の役員報酬をゼロにするデメリットに関して、以下の記事も是非ご覧ください。

「合同会社では給与がなぜ役員報酬になるの?決め方や注意点なども解説」

役員報酬を決める際の注意点①:起業1年目は役員報酬を設立から3カ月以内に決める

起業して1年目は、会社設立日から3カ月以内に役員報酬を決定する必要があります。この期間内に決めなければ、役員報酬を損金として計上できなくなるため注意が必要です。特に、創業時に役員報酬ゼロを検討している場合でも、この期間内にゼロと明記しておくことが求められます。

役員報酬に関する参考記事:「役員報酬の支給日がバラバラでも問題ない?定期同額給与との関係性についても解説」

一度役員報酬の金額を設定すると、原則として1年間は固定されます。ただし、事業年度ごとに金額の変更は可能です。しかし、その変更が認められるのは事業年度開始から3カ月以内に限られます。頻繁に変更ができるわけではないため、創業時点から慎重に検討することが求められます。

合わせて読みたい「役員報酬の決め方に関する相談」に関するおすすめ記事

役員報酬の決め方は税理士に相談しよう!役員報酬の基礎知識から決め方のポイントも紹介

役員報酬の制度を作ろうと考えている人はぜひ一度ご覧ください。

役員報酬を決める際の注意点②:役員報酬は定款または株主総会で決める

会社法では、役員報酬を定款に定めるか、株主総会での決議によって決める必要があります。多くのスタートアップや中小企業では、定款に役員報酬を明記していない場合が一般的で、その場合は株主総会で決定します。

株主総会では役員報酬の総額が決定されることが多く、各役員の具体的な配分は取締役会や取締役の判断に委ねられることがあります。役員報酬ゼロを採用する場合でも、株主総会の議事録にその旨を記載し、適切に保存しておくことが税務調査への対応として重要です。

合わせて読みたい「起業直後の役員報酬の決め方」に関するおすすめ記事

起業直後の役員報酬の決め方とは?起業直後の役員報酬の相場などを詳しく解説!

役員報酬を決める際の注意点③:役員賞与には届け出が必要

役員報酬ゼロの方針を採る場合でも、賞与を支給することは可能です。ただし、賞与を経費として損金計上するには、事業年度開始の2カ月以内に税務署に届け出る必要があります。この手続きがなければ、支給された賞与は損金計上の対象外となり、結果として節税メリットが得られません。

SoVa税理士お探しガイド編集部

役員報酬を適切に経費計上すれば、法人所得が減少し法人税の削減につながります。創業時や想定外の利益が出た場合でも、税務上の不利益を避けるために、事前の計画と手続きが重要です。

役員報酬をゼロにする場合のメリット・デメリットに関するおすすめ記事:《会社設立》役員報酬ゼロなら社会保険の加入義務はない?

合わせて読みたい「役員報酬 給与 両方もらえる」に関するおすすめ記事

役員報酬と給与は両方もらえる? 給与との違いや役員報酬の決め方を解説!

【参考】給与計算代行を税理士や社労士に依頼する場合の相場は?

給与計算を社労士や税理士に依頼する場合、10名以下で10,000円~25,000円態度と言われています。

しかし、「年末調整」や昇給した際に必要となる「月額変更届」は別料金になっている場合が多く注意が必要です。

「役員報酬ゼロ」編集部

会計事務所SoVaでは年末調整や月額変更届の作成も全て月額料金内で対応が可能です。

| 従業員数 | 月額料金 |

|---|---|

| 1~10人 | 10,000~25,000円 |

| 11~30人 | 25,000~35,000円 |

| 31~50人 | 35,000~50,000円 |

| 51人以上 | 事務所と要相談 |

「役員報酬ゼロと労務リスク」編集部

近年増加している労務リスクを抑えるために会社設立直後から税理士だけではなく社労士とも顧問契約を結ぶ会社が増えています。会社設立後に役員報酬を含む給与計算や、役員報酬の適正額を判断する際には社労士への相談がおすすめです。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

給与計算代行の相場については以下の記事も参考になるでしょう。

副業で法人設立した場合も役員報酬ゼロ・なしにできる?

副業で会社を設立した方の中には、「役員報酬をゼロにしてもよいのか?」「役員報酬なしでも問題ないのか?」と不安に思う方が少なくありません。特に副業でスタートする法人の場合、初期の資金繰りや利益状況によっては、役員報酬を出さない=ゼロにしたいと考えるのは自然なことです。

結論から言えば、副業で会社を設立した場合でも、役員報酬ゼロはまったく問題ありません。役員報酬なしの設定は法的に認められており、役員報酬を支給しないこと=ゼロ円報酬にすることは完全に可能です。

実際、会社法や税法上、役員報酬の支給は義務ではなく、役員報酬ゼロで運営しても違法にはなりません。

「副業で役員報酬ゼロ」編集部

つまり、副業であっても本業であっても、役員報酬なし・ゼロという形で法人を運営することが可能なのです。

たとえば、副業で立ち上げたばかりの法人では、売上や利益が安定するまでの期間に、役員報酬をゼロにして支給を控えるケースが一般的です。副業として始めた法人だからこそ、経費を抑えるために役員報酬なしを選択するメリットは大きいといえるでしょう。

また、副業による法人設立では、本業からの収入があるため、法人側であえて役員報酬をゼロにして節税対策を図ることも戦略の一つです。このように、副業での会社設立と役員報酬ゼロの組み合わせは、実務上よくある対応となっています。

副業で役員報酬ゼロに関する記事:「【副業で法人設立】役員報酬ゼロだと社会保険はどうなる?」

まとめると、副業で会社を設立した場合でも、役員報酬ゼロ、役員報酬なしという選択はまったく問題なく、制度上も支障ありません。副業法人であっても、経営方針や資金状況に応じて自由に役員報酬を設定しない(ゼロ・なし)ことが可能です。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬がゼロで給与の支払いがない場合、「給与支払事務所等の開設届出書」は不要?

会社設立直後に多くの1人社長が疑問に感じるのが、「従業員がいない場合でも給与支払事務所等の開設届出書の提出が必要なのか?」という点です。結論から言えば、役員報酬がゼロで、給与の支払いが一切なしの場合には、提出は不要です。

合わせて読みたい「決算賞与 経費」に関するおすすめ記事

決算賞与を経費にするには?損金算入の条件や支給するメリットを解説!

つまり、役員報酬がゼロ=給与がなしという状態であれば、税務署に対して給与支払事務所等の開設届出書を提出する義務は発生しません。このように、役員報酬がゼロで、従業員もおらず、給与支払いがまったくなしというケースでは、源泉徴収義務も発生しないため、届出書は提出不要という扱いになります。

給与支払事務所等の開設届出書の提出が不要に関する参考記事:「給与支払事務所等の開設届出書とは」

ただし、注意すべきなのは、役員報酬がゼロの状態から後に支給を始める場合です。たとえば、当初は役員報酬をゼロ(給与なし)としていたが、途中から報酬の支払いを開始したという場合、その時点から給与の支払いがある=役員報酬がゼロではない=届出が必要となります。

そのため、最初に役員報酬ゼロでスタートする予定でも、将来的に役員報酬を支給する可能性があるなら注意が必要です。

役員報酬ゼロの場合の気をつけておきたい注意点

うっかり届出を出し忘れたまま役員報酬を支払ってしまうと、税務署から「なぜ届出を出していないのか」と指摘されるリスクもあります。

繰り返しになりますが、役員報酬がゼロ、給与の支払いがなし、従業員もなしという場合に限り、給与支払事務所等の開設届出書は提出不要です。役員報酬ゼロ=給与なしの状態であることを明確にし、今後支払いが発生する予定があるかどうかもあわせて検討しておきましょう。

Q&A|よくある質問

Q. 役員報酬をゼロ(なし)に設定することは可能ですか?

はい、役員報酬をゼロ(なし)に設定することは可能です。

特にスタートアップや資金が乏しい法人においては、役員報酬をゼロにして事業資金を優先的に活用するという戦略がよく取られます。定款や株主総会での決議を経て、正しく手続きを踏めば、役員報酬なしの設定に問題はありません。

ただし、社会保険の加入要件や税務上の制約もあるため、単純にゼロにすれば良いというわけではありません。

Q. 役員報酬をゼロ(なし)に設定するメリットは何ですか?

役員報酬をゼロにすることで、法人の資金繰りを安定化させる効果があります。

特に設立直後や赤字の法人では、役員報酬なしにすることで「損益の圧迫を避け、会社のキャッシュを温存」することができます。

また、役員報酬がゼロであれば法人からの支出が減るため、役員報酬にかかる源泉所得税や社会保険料の会社負担も発生しません。

Q. 役員報酬をゼロ(なし)にするデメリットは?

一方で、役員報酬をゼロ(なし)にすることで、役員本人が社会保険に加入できない可能性があります。

また、将来的に役員報酬を支給したい場合、定期同額給与のルールに則ってタイミングを図らないと、損金不算入になる可能性も。

気をつけておきたい注意点

加えて、生活費の確保が難しくなるため、個人の家計と法人経営のバランスにも注意が必要です。

役員報酬ゼロの手取り額シミュレーションに関する注意点

手取り額シミュレーションの通り、役員報酬額を上げると会社が負担する社会保険料も増えます。役員報酬を決める際には、会社負担の社会保険料も必ずシミュレーションするようにしましょう。

「 社会保険料の会社負担割合は?社会保険の計算方法や会社負担の注意点を徹底解説! 」

Q. 役員報酬をゼロにした場合でも、法人税対策になりますか?

いいえ、役員報酬がゼロ(なし)の場合、法人の経費として計上できる人件費がないため、結果的に節税にはなりません。

利益が発生すればその分だけ法人税が課税されてしまいます。

したがって、利益が出る法人では、むしろ役員報酬を適切に設定して法人税を抑える方が有利なケースもあります。

まとめ

今回の記事では、役員報酬をゼロにするにあたってのメリットとデメリットを詳しく解説しました。

役員報酬をゼロに設定することで、会社の運転資金に余裕を持たせ、事業拡大や将来への投資に充てることが可能となります。特に、創業間もない時期や資金繰りが厳しい状況では、役員報酬ゼロは事業を守るための有効な手段と言えるでしょう。

しかし、一方で役員報酬をゼロにすることには注意すべき点もあります。収益が会社に残る分、法人税の増加につながる可能性があるほか、金融機関や取引先から「役員報酬ゼロ」を不安視され、信用面に影響が及ぶ場合も考えられます。

また、役員報酬の金額は一度設定すると、変更には株主総会での決議など煩雑な手続きが必要です。急に状況が変わり、役員報酬ゼロを見直したい場合でも、すぐに対応できないリスクがあります。

役員報酬ゼロを検討する際には、会社の財務状況や成長計画、税金面での影響を十分に考慮しましょう。専門家、特に税理士や経営コンサルタントに相談することで、より適切な判断が可能になります。安易に決定するのではなく、慎重な検討を重ね、会社の状況に合った役員報酬の設定を目指してください。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬をゼロにする場合のメリット・デメリットに関するおすすめ記事

合わせて読みたい「役員賞与の届出の書き方」に関するおすすめ記事

役員賞与を損金算入するために必要な事前確定届出給与とは?書き方や提出期限を解説!

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

経理・人事労務などの難しい作業はまるっと解決して

ビジネスに集中しましょう

人気記事ランキング

1

アメックスのカード種類を徹底比較!アメックスおすすめランキングTOP3も紹介

-

ビジネスカード

2026年2月26日

2

アメックスビジネスゴールドカードの申し込み特典2月最新情報!豪華特典や注意点も紹介

-

ビジネスカード

2026年2月25日

3

アメックスビジネスゴールド入会特典を過去も含めて全解説!

-

ビジネスカード

2026年2月25日

4

個人事業主向けクレジットカード最強おすすめランキングTOP15!選び方のポイントやメリット・デメリットも解説

-

ビジネスカード

2026年2月25日

5

アメックスプラチナとビジネス向けアメックスプラチナの違いを徹底比較!選ぶならどっち?

-

ビジネスカード

2026年2月24日

SoVaをもっと知りたい!