役員報酬の決め方とは?決めるときの注意点も詳細解説!

カテゴリー:

公開日:2024年7月

更新日:2025年12月25日

今回は、役員報酬の決め方やその際の注意点について詳しく解説します。役員報酬の金額を決める際には、適切な決め方が重要です。高すぎる役員報酬や低すぎる役員報酬は、税務上の問題を引き起こす可能性があるため、法令に基づいた役員報酬の決め方を行うことが求められます。

役員報酬を経費として損金算入するためには、適正な役員報酬の決め方が必要です。税務調査などで問題が発生しないように、役員報酬の決め方をしっかりと理解し、法令に従った適切な金額設定を行いましょう。役員報酬の決め方に不安がある場合は、専門家に相談することをお勧めします。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

合わせて読みたい「会社設立後の役員報酬」に関するおすすめ記事

会社設立後の役員報酬はいつから支払う?役員報酬の決め方や注意点を解説!

この記事では、会社設立後の役員報酬をいつから支給すればよいのか、どのように役員報酬の金額を決めるべきか、また、税務上の注意点や損金算入の条件まで詳しく解説します。

目次

【リスクが大きすぎる】

税理士や社労士に役員報酬の計算を任せるべき理由

役員報酬の計算ミスは、単なる計算間違いでは済みません。

法人が役員報酬の計算を誤ると、税務上の否認リスクや加算税・追徴課税といった重大な問題に発展します。

特に役員報酬は、一般の給与と異なり、法人税法上の厳格なルールが定められており、少しの計算ミスや手続き漏れが、そのまま損金不算入につながります。

たとえ役員が一人だけの会社であっても、役員報酬の計算ミスは例外ではありません。

役員報酬の再計算や修正が必要になれば、税務署からの指摘対応や追徴課税への対応が必要となり、経営者自身の負担は一気に増大します。

このような背景から、役員報酬の計算は自社対応ではなく、税理士などの専門家に任せるべき業務といえます。

給与計算に関する参考記事:「給与計算ミスへの対処法は?責任・リスクや防止策も解説!」

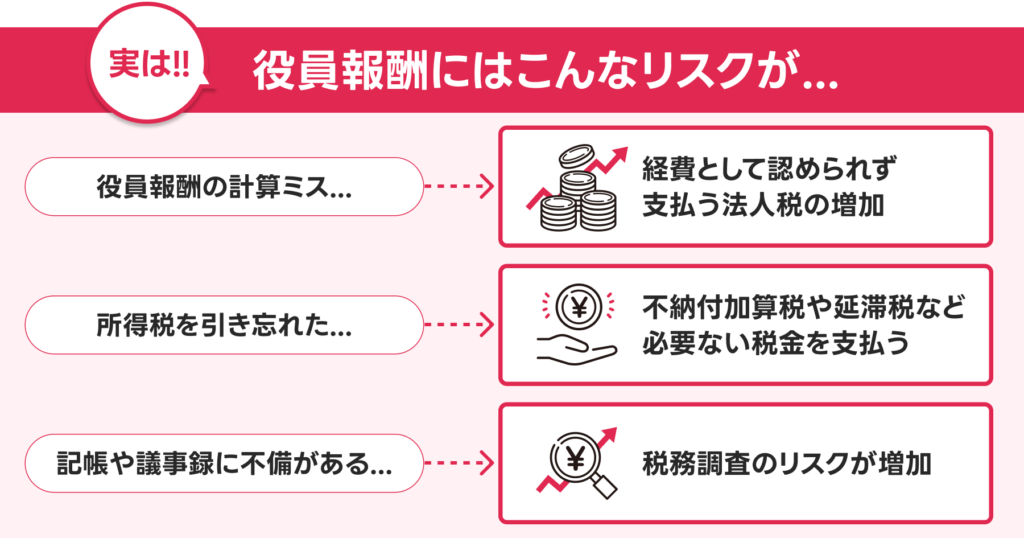

役員報酬の計算ミスによる税務・信用リスク

役員報酬を誤って計算・支給すると、まず問題になるのが法人税の取扱いです。

役員報酬は、要件を満たさなければ経費として認められず、税務署から否認される可能性があります。

| 内容 | 想定されるリスク |

|---|---|

| 役員報酬の金額・支給方法の誤り | 損金不算入となり法人税が増加 |

| 源泉所得税の計算・納付ミス | 不納付加算税・延滞税の対象 |

| 税務調査時の指摘リスク | 役員報酬は税務調査時に特に厳しく確認される |

| 帳簿・議事録との不整合 | 管理体制不備と判断され税務調査リスクが上昇 |

役員報酬の計算ミスが続くと、税務署から「役員報酬を適切に管理できていない法人」と評価されやすくなり、

結果として税務調査の対象になりやすくなります。

また、役員報酬には源泉所得税がかかるため、会社は「預かって納める税金」を正確に処理する責任を負います。

役員が一人しかいない会社であっても、源泉所得税の計算や納付を誤れば、一般の給与と同様に加算税や追徴課税が課されます。

「税理士に役員報酬の計算を依頼」編集部

近年では、税務署がAIを活用した税務調査を行っており、以前よりも役員報酬の金額推移や変更履歴もチェックされやすくなっているため、税務調査リスクは確実に増大しています。

実際に国税庁が公表した令和5年度のデータでは、申告漏れ総額は9,741億円、追徴税額は3,197億円に達し、法人1件あたりの追徴額は平均550万円と、調査を受けた企業にとって極めて重い負担となっています。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

税理士に役員報酬の計算を依頼に関連する注意点

一度、役員報酬の処理について税務署から問題点を指摘されると、その後も継続的に税務調査の対象となるケースは少なくありません。

そのため、税理士に記帳代行や決算申告だけを依頼するのではなく、役員報酬の計算や支給方法まで含めて税理士に任せることが重要です。

役員報酬とは

役員報酬の決め方を解説する前に、そもそも役員報酬の定義から確認します。

役員報酬とは、取締役や監査役といった会社の役員に対して支払われる報酬を指します。

これに対して、給与は企業と雇用契約を結んだ従業員に労働の対価として支払われるものです。

給与は全額を損金として計上できますが、役員報酬を全額損金に計上するためには厳格な規則を遵守する必要があります。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

「役員報酬の手取りシミュレーション」編集部

役員報酬の金額ごとの手取り額を詳しく知りたい方は、こちらの【役員報酬の手取り額シミュレーションまとめ】をご覧ください。税金や社会保険料まで徹底解説しています!

さらに、給与額は基本的に雇用主と従業員の合意によって変更できますが、役員報酬の自由に変更するような決め方は行えません。

合わせて読みたい「役員報酬 適正額 税理士」に関するおすすめ記事

役員報酬の適正額はいくら?税理士に相談するメリットについても解説

「役員」の範囲は?

役員報酬を受け取れる役員の範囲は、役員報酬を決め方を理解する前に重要になってきます。

・ 取締役

・ 執行役

・ 会計参与

・ 監査役

まず、取締役とは、取締役会のメンバーを指します。取締役会は、各会社に必ず設置しなければならない意思決定機関です。

執行役は、取締役の経営判断に基づいて業務の遂行や組織の運営を行います。執行役は取締役と兼務することもあります。

会計参与は、会社の決算書を作成する役割を担い、税理士や公認会計士などが就任します。

監査役は、会社が法令を遵守しているかどうかを監視する役割があり、取締役や会計参与の監査を行います。

この4つの役職にある人物が役員として認識されます。

役員報酬の決め方編集部

国税庁のHPでも役員の範囲について明記されているため、「役員」に該当するのか迷った場合は参考にしてみましょう。

役員報酬を経費(損金)にするには?

役員報酬の決め方で迷っておられる場合、まずは役員報酬を経費にできるよう、その手続きについてしっかり理解しておくことが肝心です。

役員報酬を損金にするには以下の3つの支払方法があり、決め方の前提知識となるそれぞれの支払方法の詳細について、ここでは解説していきます。

合わせて読みたい「役員報酬の決め方」に関するおすすめ記事

役員報酬を経費にする方法を解説!経費にするための要件とは?

役員報酬の決め方に関連するおすすめ記事

役員報酬を経費にするための決め方は以下の記事も参考にしてみましょう。

役員報酬を経費にする方法を解説!経費にするための要件とは?

【役員報酬を経費にする決め方①】定期同額給与

定期同額給与とは、役員に対して毎月同じ金額を役員報酬として支払う制度です。これは一般の社員の月給と似ており、月に1回のペースで役員報酬が支給されますが、役員報酬の決め方としては、株主総会などで事前に役員報酬金額を決定しておく必要があります。

合わせて読みたい「役員報酬の日割り」に関するおすすめ記事

役員報酬は日割り計算できる?就任・退任時の対応方法についても解説!

この制度は、経費(損金)として計上できる役員報酬の一つであり、支給のタイミングと役員報酬金額が一定であることが条件です。不定期の支給や役員報酬金額が変動する場合は、税務署から定期同額給与として認められず、役員報酬が損金として扱われません。また、役員報酬の金額変更は年に1回のみ、かつ決算後3ヶ月以内にしか行えないため、役員報酬の決め方には注意が必要です。このように、定期同額給与には一般的な給与とは異なる制約があります。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

【役員報酬を経費にする決め方②】事前確定届出給与

事前確定届出給与とは、役員に対して所定の時期に確定した金額を支給することを定め、事前に納税地における税務署長に届出をした給与のことです。

役員に支払う報酬には「役員報酬」と「役員賞与」があり、役員賞与は税務署に届出をしないと損金として認められません。しかし、事前確定届出給与として届出をすることで、損金として計上することができます。非常勤の役員に年に数回報酬を支払うケースも、届出をすることで損金対象となるため、決め方が重要になります。

税法上の経費として認められるための決め方は、株主総会で決議して議事録を作成し、期限までに定められた事項を記載した届出書を税務署へ提出する必要があります。

合わせて読みたい「会社設立後にいつから役員報酬を支払うのか」に関するおすすめ記事

会社設立後にいつから役員報酬を支払う?役員報酬の金額の決め方も解説

届出書に記載した時期と金額が一致して支給された場合に限り損金として認められます。たとえ1円でも異なる金額を支給した場合、不完全一致支給と見なされますので、支給の際は注意しましょう。不完全一致支給と見なされると、不一致部分だけでなく、支給した役員報酬全額が税法上の経費として認められなくなります。

例えば、50万円を3月31日に支給すると税務署に届けていた場合、2月に会社の業績が悪化したことを理由に30万円に減額する決め方をすると損金として認められなくなります。

「役員報酬を減額」編集部

役員が病気や入院になった場合に役員報酬を減額しても、役員報酬は損金算入できるのかについては【役員報酬は病気によって減額できる?必要な議事録や損金算入の要件についても解説!】も是非参考にしてください。

また、届出は事業年度ごとに提出する必要があり、経営状態が悪くても定めた時期に確定額を支払わなければなりません。

役員報酬の決め方に関連する気をつけておきたい注意点

役員報酬の変更自体を禁止しているわけではありません。役員報酬を変更したうえで損金にすることを税法では禁止しています。

※一定の要件を満たす場合を除く

合わせて読みたい「社長 一人法人 社会保険」に関するおすすめ記事

社長のみの一人法人は社会保険の加入義務はある?社会保険の加入条件もあわせて解説

事前確定届出給与の提出期限

事前確定届出給与の提出期限は以下のいずれか早い日とされています。

株主総会等の決議をした日から1月を経過する日

その会計期間開始の日から4か月以内

※新規法人の場合は、設立日から2か月以内が提出期限です。

税法上の経費として認められるよう、届出書を期限内に提出する必要があります。役員報酬の決め方を検討する場合は、時間に余裕をもって準備することが推奨されます。

合わせて読みたい「役員報酬の相談を税理士にするポイント」に関するおすすめ記事

役員報酬の相談は税理士に依頼すべき?その理由とポイントを解説

【役員報酬を経費にする決め方③】業績連動給与

業績連動給与とは、役員報酬を企業の業績に連動させて支給する制度です。導入には、算定指標を定め、その算定方法を有価証券報告書等に開示する必要があります。

参考程度ではありますが、2017年度の税制改正により「利益連動給与」から名称変更されました。

【具体的な算定指標の例】

・利益の状況を示す指標

・株式の市場価格の状況を示す指標

・売上高の状況を示す指標

※他の指標と同時に用いる場合に利用できる指標です

業績連動給与の大きなメリットは、企業の業績が好調なときに役員報酬が増えるため、役員の業績向上への意欲が高まる点です。これにより、役員は短期的な利益だけでなく、長期的な視点で会社の業績を改善しようとするインセンティブが働きます。

ただし、業績連動給与を税法上の経費として計上するためには、役員報酬の計算方法などを明示する必要があります。そのため、役員報酬の決め方を公開することに抵抗感を持つ企業も多く、業績連動給与の導入に消極的な企業が多いのが現状です。

役員報酬の決め方編集部

役員報酬の支給方法として業績連動給与を採用できる会社は、有価証券報告書を提出している大企業に限定されるため、導入している企業は少数にとどまっています。

役員報酬の決め方に関連するおすすめ記事

役員報酬の支給形態の一種である業績連動給与の決め方は、以下の記事もおすすめです。

業績連動給与とは?法律と計算方法について解説

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬の決め方のポイント

役員報酬の決め方編集部

合同会社の役員報酬の決め方については、「合同会社の役員報酬の決め方とは?決め方の注意点や、役員報酬の相場についても解説!」を参照してください。

合わせて読みたい「合同会社の役員報酬の決め方」に関するおすすめ記事

合同会社の役員報酬の決め方とは?決め方の注意点や、役員報酬の相場についても解説!

役員報酬の決め方ポイント① 高額にしすぎない

役員報酬の決め方のポイント1つ目が、高額にしすぎないことです。

役員に対して、従業員とほとんど変わらない役員報酬を支給している会社であれば、特に問題はありません。

役員報酬に関する参考記事:「役員報酬の支給日がバラバラでも問題ない?定期同額給与との関係性についても解説」

役員報酬とは職務内容や役職(常勤or非常勤など)を鑑みて設定すべきものでもあります。したがって、役員報酬の決め方を設定する際は、税法上の経費として認められる金額の範囲内であると考えられます。

使用人との支給額の差については、過去の判例から見ておおよそ2.5倍から3倍程度までは許容されることが多いと言われています。

役員報酬の決め方に関するポイント!

税務調査官が役員報酬をチェックする際、前年との変動に注目することがあります。法律で定められてはいませんが、役員報酬の決め方において一般的な「倍半基準」という基準があります。これは、前年の役員報酬と比較して、2倍以上または半分以下の大きな変動がある場合に特に注意が必要であるというものです。この基準を参考にして、役員報酬の決め方を設定すると、税務調査官によるチェックの際に問題が少なくなるでしょう。

詳細は以下の記事がおすすめです。

「役員報酬は税務調査で細かくチェックされる重要項目」

国税庁は毎年「税務統計からみた民間給与の実態」を発表しており、これには会社規模別・業種別の役員報酬の平均額などが掲載されています。役員報酬を決定する際には、この統計を参考にするのが良いでしょう。

基本的には、資本金が多いほど役員報酬額も増加する傾向があります。

【資本金が2,000万円未満】

約615万円

【資本金が2,000万円以上5,000万円未満】

平均922万円

【資本金が5,000万円以上1億円未満】

平均826万円

【資本金が1億円以上10億円未満】

平均1,043万円

【資本金が10億円以上】

平均1,603万円

合わせて読みたい「役員報酬を4ヶ月目に変更」に関するおすすめ記事

役員報酬は4ヶ月目でも変更できる?定期同額給与の3カ月ルールとの関係も解説!

例外的に資本金が5,000万円以上1億円未満の場合に、2,000万円以上5,000万円未満の企業の平均額よりも低くなっていますが、資本金に比例して報酬額が大きくなっていることが分かります。

企業の状況によって異なるものの、役員報酬の適正な金額がわからない場合には、資本金を基準に考えてみましょう。

役員報酬の決め方に関連するおすすめ記事:役員報酬の適正額はいくら?税理士に相談するメリットについても解説

また、使用人兼務役員に対する給与については、役員報酬の限度額に使用人分の給与を含めずに考えます。

定款で定めている場合や、株主総会決議を得ている場合には、役員分の給与のみを対象に過大な役員報酬か否かの判定を行います。(法人税基本通達9-2-22)

合わせて読みたい「起業直後の役員報酬の決め方」に関するおすすめ記事

起業直後の役員報酬の決め方とは?起業直後の役員報酬の相場などを詳しく解説!

役員報酬の決め方ポイント② 支給時期や金額を届出通りにする

先ほど説明した役員報酬の支払方法の決め方について、特に「事前確定届出給与」には注意が必要です。

「事前確定届出給与」は、従業員のボーナスに相当するもので、税法上の経費として認められるためには、税務署に事前に届出を行い、その内容に基づいて支給する必要があります。

役員報酬の決め方において、定めた金額よりも少なく支払った場合、経費として認められないので注意が必要です。支給金額が届出内容よりも多い場合だけでなく、少ない場合でも経費として認められません。また、支給日が変更されることも認められないため、届出内容に従う必要があります。

役員報酬の決め方に関するおすすめ記事

役員報酬の決め方に関して、以下の記事も参考になるでしょう。

役員報酬の決め方に関する参考記事:「合同会社における役員報酬の決め方や注意点」

そのため、税務署への届出内容に沿わない支給があった場合、支払った全額に対して税金が課されることになります。役員報酬の決め方においては、この点に特に注意を払いましょう。

合わせて読みたい「役員報酬はいくらが得」に関するおすすめ記事

役員報酬はいくらが得?節税方法や注意点について解説!

役員報酬の決め方ポイント③ 株主総会議事録を作成し会社に保管する

株主総会で役員報酬について取り決めをする際は、必ず議事録を作成して会社に保管するようにしましょう。これは、税務調査の際に議事録の開示を求められることがあるため、役員報酬を税法上の経費として認めてもらい課税されないようにするために必要となる場合があります。

役員報酬の決め方解説部

役員報酬を株主総会の決議で決定するには、その旨を定款に記載することも忘れずに行いましょう。

役員報酬の決め方ポイント④ 法令の遵守

ポイント④でも触れましたが、役員報酬を税法の経費として計上するための決め方は、法令を遵守する必要があります。法令の認識違いやミスにより間違った役員報酬の決め方をしてしまい、経費にできないとなると、法人税額にも多大な影響を及ぼします。特に事前確定届出給与は、期限内に税務署に届出を行わないと経費として認められないため、注意しましょう。

参考:役員報酬と給与は両方もらえる? 給与との違いや役員報酬の決め方を解説!

補助金や助成金、節税アドバイス・給与計算・役所手続き・記帳業務をまとめてSoVaに依頼!!

会計事務所SoVaでは、給与計算をはじめ、会計ソフトへの記帳業務、社会保険などの役所手続き、さらには助成金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。補助金・助成金を活用したいと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬額を決める際の手順

役員報酬を決める際の5STEP

役員報酬の決め方 STEP1役員報酬の金額を決める

先ほど述べた役員報酬を決める際のポイントを意識しながら、まずは役員報酬の金額を決めましょう。

役員報酬の決め方には、個別の役員ごとに金額を決める方法や、役員報酬総額を株主総会で決議し、その後に取締役会で個人ごとに役員報酬の内訳を決めるというやり方があります。

役員報酬の決め方 STEP2株主総会の招集通知を発送

役員報酬の金額を決定した後、株主総会開催に向けた準備を始める必要があります。株主総会の招集通知は、開催日時や場所、目的事項を記載し、原則株主総会の2週間前までに発送しましょう。

役員報酬の決め方ポイント!

株主全員の同意がある場合は、招集手続きを省略することも可能です。

役員報酬の決め方 STEP3株主総会で決議する

役員報酬を決めるには、議決権の過半数を有する株主が出席し、出席株主の議決権の過半数で決議(普通決議)する必要があります。

役員報酬の決め方解説部

役員報酬は定款で定めることも可能ですが、定款で定める場合は、普通決議よりも決議要件が厳しい特別決議で決めなければなりません。

役員報酬の決め方 STEP4株主総会の議事録を作成する

役員報酬を決める際は、株主総会決議のみでは十分ではありません。

役員報酬決定の株主総会議事録を作成し、保存することが必要です。株主総会の議事録が適切に作成されていない、または保存されていない場合、税務調査で役員報酬の損金算入が認められない可能性があるため、役員報酬の決め方においても注意が必要です。

会社法では、役員報酬決定の株主総会議事録を必ず作成することが求められますが、税法上では議事録の作成とともに、決算確定日と株主総会開催日が一致しているかが重視されます。このため、役員報酬の決め方においても、これらの法令に従って適切に処理する決め方を行うことが重要です。

「役員報酬の決め方」編集部

マイクロ法人の場合の役員報酬の決め方は、【マイクロ法人の役員報酬はどう決めたらいい?社会保険料の節約方法についても解説!】の記事も是非ご覧ください。

さらに、作成した議事録は、会社設立から10年間は保管しておく必要があります。適切な議事録の管理と役員報酬の決め方に関する規定を遵守することで、税務調査におけるリスクを軽減しましょう。

役員報酬の決め方 STEP5届出を税務署に提出する

毎月支払う役員報酬の場合は、特段税務署に提出する必要はありませんが、役員賞与の支給を決めた場合、税務署に届出を提出しないと経費にできません。役員賞与を経費とするには、「事前確定届出給与に関する届出書」を税務署に提出しなければなりません。

役員報酬の決め方で気をつけておきたい注意点

役員報酬を変更し、標準報酬月額に2等級以上の差が生じた場合は、月額変更届を提出する必要もあるので忘れないようにしましょう。

役員報酬額の決め方の注意点

役員報酬の金額を決める際は、各社が株主総会で決定します。基本的には1年間は変更できないため、役員報酬の金額は慎重に決めることが重要です。以下に、役員報酬額を決定するときに考慮すべき3つのポイントを紹介します。

役員報酬額の決め方の注意点① 会社の業績も考慮する

役員報酬の決め方については、適切な手続きを行うことで経費として計上できますが、役員報酬を無駄に高額に設定することは避けるべきです。一般的に、役員報酬の決め方は会社の業績に基づいて行う必要があります。

「役員報酬と労務リスク」編集部

近年増加している労務リスクを抑えるために会社設立直後から税理士だけではなく社労士とも顧問契約を結ぶ会社が増えています。会社設立後に役員報酬を含む給与計算や、役員報酬の適正額を判断する際には社労士への相談がおすすめです。

会社の業績が好調な場合には、役員報酬を増額することも問題ありませんが、業績が悪化している場合には役員報酬の減額を検討するのが賢明です。多額の役員報酬を支払うことで会社の財務状況に悪影響を与えることは避けた方が良いでしょう。

しかし、役員報酬を過度に低く設定することも問題です。役員報酬を極端に少なく設定すると、生活費が不足し、結果として会社からの借入が必要になることがあります。この場合、決算書上では「役員貸付金」として処理されることになり、この勘定科目は融資を受ける際に「適切な役員報酬が設定されていない」として銀行などから信頼を失う原因になりやすいです。役員報酬の決め方は、会社の状況を反映しつつ、バランスを考えて慎重に行うことが大切です。

したがって、可能な限り決算書には「役員貸付金」が計上されないように心がけましょう。

合わせて読みたい「役員貸付金の消し方」に関するおすすめ記事

役員貸付金とは?デメリットや消し方を解説!

本記事では、役員貸付金の基本からリスク、そして実際の消し方までを体系的に解説し、経営者が適切に判断できるよう総合的な視点でまとめていきます。

役員報酬の決め方に関連するおすすめ記事

役員報酬額の決め方の注意点② 競合他社の役員報酬とのバランス

役員報酬の決め方において、同規模の競合他社と比較することは重要です。自社の役員報酬が競合他社と比べて高すぎると、会社の財務負担が増え、従業員の理解を得られない可能性があります。一方で、役員報酬が競合他社に比べて低すぎると、役員の不満やモチベーションの低下を招く恐れがあります。そのため、役員報酬の決め方には競合他社の報酬水準も参考にしながら、適切なバランスを取ることが重要です。

役員報酬の決め方解説部

役員報酬と経費の適切な管理をすることは、会社の健全な運営に直結します。役員報酬の金額を定めるときは、事前に税理士などの専門家と相談し、計画的に進めることをおすすめします。

役所手続き・給与計算・記帳業務・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、役員報酬の給与計算をはじめ、会計ソフトへの記帳業務、従業員の入退社を含む役所手続き、さらには助成金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬を変更できるタイミング

役員報酬の決め方には、変更のタイミングに関する制約があることを理解することが重要です。一般的な給与とは異なり、役員報酬は自由に変更できるわけではありません。厳密には、役員報酬自体を変更することは可能ですが、経費(損金算入)として認められるためには、変更できるタイミングが限られています。ここでは、役員報酬の決め方における変更のタイミングについて詳しく解説します。

役員報酬の決め方に関連するサイト:役員報酬が変更できるタイミングは?手順や注意点とあわせて解説

事業年度開始から3カ月以内が原則

役員報酬の変更ができるタイミングは、基本的に事業年度開始から3カ月以内と期間が限られています。

役員報酬の決め方に関連するポイント!

事業年度開始1カ月目に変更する場合は、臨時株主総会を開催し、変更決議の株主総会議事録を作成する必要があります。

事業開始3カ月を超えて役員報酬が変更できるケース

臨時改定事由に該当する場合、役員報酬の変更が認められるケースがあります。

事業開始後3カ月を過ぎても役員報酬が変更できる場合について解説します。

臨時改定事由に該当すれば変更が認められる

やむを得ない理由で役員報酬を変更する場合には、税務上の経費として認められるケースがあります。役員報酬の決め方には、以下のような特例が存在します。

たとえば、緊急事態宣言や震災などの大規模な災害が発生した場合、役員報酬の変更が認められることがあります。また、役員の退職や役職変更により役員報酬が増額した場合も、特定の条件で認められるケースがあります。さらに、会社の資金繰りが悪化し、第三者に悪影響を及ぼすおそれがある場合には、業績悪化事由として、役員報酬の減額が期限外でも認められることがあります。

ただし、どのような場合に業績悪化事由として認められるかは最終的に税務署の判断に依存するため、自己判断で役員報酬を損金計上するのは避けるべきです。役員報酬の決め方については、慎重に税務署と相談しながら進めることが重要です。

役員報酬の決め方に関連するおすすめ記事

臨時改定事由で金額を変更する際の注意点

臨時改定事由により役員報酬の金額を変更する場合でも、株主総会での決議が必要であり、議事録の作成が必要不可欠になります。

この株主総会議事録は税務調査の際に提出を求められることもあるため、忘れずに作成し会社で保管しておきましょう。

また、法人税法上は、同じ事業年度内に再度変更すると定期同額給与には該当しなくなり、役員報酬が税法上の経費として認められなくなるため注意しましょう。

2019年会社法改正と役員報酬への影響

役員報酬の決め方を理解するうえで、役員報酬に関連する会社法の改正についても把握しておく必要があります。以下に2019年の会社法改正で役員報酬に影響がある部分のみの概要を解説していますので、「役員報酬」や「役員報酬の決め方」との関連性も意識しながら読んでみるのも良いかもしれません。

2019年の会社法改正により、役員報酬の決定方法が変更されました。以下の条件に該当する企業は、個別の役員報酬額を取締役会で決定する必要があります。

役員報酬の決め方に関連する記事

2019年の会社改正の概要は法務省ホームページから確認できます。

取締役会で役員報酬に関する決議した場合も、株主総会議事録と同様に議事録を残しておきましょう。

- 監査役会設置会社(公開会社で大会社)で、有価証券報告書の提出義務がある企業

- 監査等委員会設置会社

役員報酬の決め方解説部

これらの会社が取締役会で個別の役員報酬額を決定しない場合、その役員報酬の決定は無効とされるため、注意が必要です。

さらに、役員報酬の一環として「株式報酬制度」や「新株予約権(ストックオプション)」を導入している企業も増えています。2019年の会社法改正により、株主総会での決議事項が以下のように追加されました。

- 募集株式の数(種類株式発行会社の場合、株式の種類と各種類ごとの数の上限)

- 譲渡制限の概要

- 無償取得の概要

- その他の募集株式の割当条件(現物出資型の場合は、募集株式と引き換えにする金銭の条件)

役員報酬の決め方に関連して気をつけておきたい注意点

これらの改正点を把握していない場合、役員報酬を経費にすることを税務署に認められない可能性もあるため注意が必要です。

役員報酬の会社法改正に関するお薦め記事:「役員報酬の決め方まとめ〜役員報酬は自由に変更できない?~」

まとめ

今回は役員報酬の決め方について詳しく解説しました。

役員報酬の決め方には複数のルール(法律)が存在し、非常に複雑です。これらの法律に従って手続きを行わないと、役員報酬が税法上の経費(損金)として認められない可能性があります。

さらに、役員報酬の決め方には株主総会の開催が必要で、スケジュール管理も重要です。役員報酬の設定や変更が不安な場合は、税理士などの専門家に相談することも考えてみてください。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

合わせて読みたい「社長 給料 決め方」に関するおすすめ記事

社長の給料の決め方は?社長の給料相場や決め方を解説!

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい!