税理士変更する時のトラブル要因は?変えたい際の断り方のコツを解説

カテゴリー:

公開日:2024年6月

更新日:2026年1月8日

税理士を変更したいと考えていても、「変更を伝えることでトラブルにならないか?」と悩む方は少なくありません。税理士の変更自体は珍しいことではありませんが、変更の進め方や断り方を誤ると、税理士との関係にトラブルが発生する可能性もあります。

この記事では、税理士変更に伴うよくあるトラブルの要因や、トラブルを避けながらスムーズに税理士を変更するコツを詳しく解説します。税理士変更を考えている方は、トラブルを未然に防ぐためにも、ぜひ参考にしてください。

目次

【決算と記帳は任せるべき】法人の89%に顧問税理士がいる理由

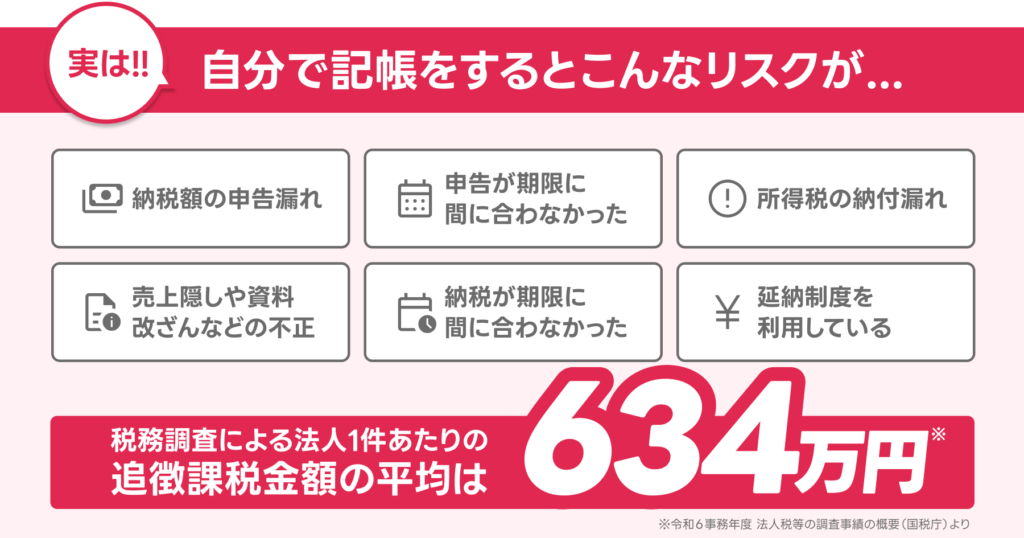

企業の決算や記帳は単なる数字の入力作業ではなく、税法・会計基準・提出期限という複雑に絡み合うルールの中で進めなければなりません。実際、国税庁が発表した令和6事務年度のデータでは、申告漏れ総額9,741億円、追徴税額3,197億円に達し、法人1件あたりの追徴額は平均634万円と、調査を受けた企業に重くのしかかっています。さらに、海外取引を持つ法人では申告漏れ2,870億円と、調査の強化がより鮮明です。

参考:国税庁「延滞税について」

税理士に依頼に関連する注意点

自社での独学・手探りによる記帳と決算では、知らないうちに税額計算を誤り、過少申告加算税・重加算税・延滞税といった追徴課税が課されるリスクが常について回ります。

税金の世界には「善意のミスでも罰金」という冷徹な原則があり、一度税務署から問題点を指摘されると、その後の税務調査対象となり続けるケースも珍しくありません。つまり、税理士による正確な決算書の作成と記帳指導は、余計な罰金を避け、企業の信頼性と資金繰りを守る最強の盾となるのです。

特に創業期や成長フェーズの企業では、融資審査・補助金申請・取引先の信頼獲得など、決算書が企業の信用そのものとして評価されます。税理士に依頼することで、数字の根拠が明確で、税法に適合し、説明力のある決算書を作成でき、長期的な節税アドバイスや税務調査対応まで含めて経営を支えるパートナーとなってくれます。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

| 税目 | 課されるケース | 税率・負担イメージ |

|---|---|---|

| 過少申告加算税 | 納税額の申告漏れ | 不足税額50万円以下:10%

50万円超:15% |

| 無申告加算税 | 期限内申告をしなかった | 50万円以下:15% 50万円超:20% 300万円超:30% |

| 不納付加算税 | 源泉所得税の納付遅れ | 自主納付:5% 税務署指摘後:10% |

| 重加算税 | 売上隠し・資料改ざんなど不正 | 過少申告・不納付の場合:35%

無申告の場合:40% |

| 延滞税 | 納期限までに納税できない | 2ヵ月以内:年7.3% or 基準割合+1% 2カ月超:年14.6% or 基準割合+7.3% |

| 利子税 | 延納制度利用時 | 年7.3% or 特例基準割合(R7は0.9%) |

税金は、正しく向き合えば企業の未来を守り、誤れば即座に罰金という形で跳ね返ってきます。

合わせて読みたい「税理士に顧問契約を依頼する時の注意点と契約書」に関するおすすめ記事

税理士に顧問契約を依頼するときの注意点と契約書のポイントを解説

税理士変更で起こり得るトラブルとは?

顧問税理士の変更を進める際、思わぬトラブルが発生することがあります。ここでは、税理士変更に伴うトラブルの例をご紹介します。

税理士変更時のトラブル①:必要書類が返却されない

税理士を変更する際には、前任の税理士に預けてある全ての帳簿、書類、資料、データなどを返却してもらう必要があります。これらの書類は変更後の顧問税理士に引き継ぐ必要があるからです。前任顧問税理士が意図的に返却しないケースは少ないですが、企業側や前任顧問税理士の失念によって、こうした書類が返却されないというトラブルが発生することがあります。

税理士変更時のトラブル②:新しい税理士に情報が引き継がれない

SoVa税理士お探しガイド編集部

税理士をどこで探したらいいのか迷う場合は、freee税理士検索などで探すことが可能です。

前任の顧問税理士が把握している企業情報が、変更後の顧問税理士に正確に引き継がれないトラブルもあります。例えば、e-Taxの利用者識別番号、利用者ID、暗証番号などです。特に暗証番号の変更は前任顧問税理士との契約解除前に必ず行うべきです。これを怠ると、契約解除後も前任顧問税理士が修正申告などを行える状況が続きます。また、e-Taxに前任顧問税理士のメールアドレスが登録されている場合は削除する必要があります。変更しない場合、納税関連の通知メールが前任税理士に送られてしまいます。

-

SoVa税理士お探しガイド編集部

クラウド会計などの登録情報やパスワードも同様に変更が必要です。

参考サイト:『日本税理士会連合会』1 税理士交代時のルール

税理士変更時のトラブル③:法外な顧問契約解除料金を請求される

税理士変更に伴い、顧問契約解除料金を請求されるトラブルもあります。多くの場合、企業側が顧問契約書の内容を把握していないことが原因です。契約解除前に、契約内容について特に以下の点を確認する必要があります。

・契約解除料金の有無

・契約解除の意思を伝えられる期間

・期間外の契約解除に伴う違約金の有無

請求された契約解除料金が上記の条項に当てはまらない場合、請求は不当であることが多いです。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

税理士変更時のトラブル④:税理士に契約解除を断られる

現在の顧問税理士に契約解除を断られるトラブルも起こり得ます。その際には、地域の税理士会に相談することで、円満解決の道筋を探るのが良いでしょう。税理士会には調停の役割があります。

税理士変更時のトラブルに関する注意点

裁判に発展すると、双方にとって不愉快な上、経済的・時間的な負担も発生しますので、こうした事態は避けるのが賢明です。

参考サイト:「税理士法第49条の2第2項第7号」 e-Gov法令検索

税理士変更時のトラブル⑤:後任の税理士と上手くいかない

税理士変更を実行した後、後任の税理士が期待外れだったというトラブルもあります。この場合は、後任税理士を選ぶ際の見極めが甘かったと言わざるを得ません。新たな税理士への変更時は、その人が本当に自社の求めるスキル・知見を持っているのか、慎重に見極めることが重要です。

大前提として、税理士を高頻度で変更するような事態は避けましょう。口コミや紹介を参考にしつつ、直接面談も実行しながら新しい税理士は選びましょう。

税理士変更時のトラブル⑥:企業の内部情報を暴露される

SoVa税理士お探しガイド編集部

一人社長のみのようなマイクロ法人に税理士は必要か否かについては以下のサイトがおすすめです。

「マイクロ法人に税理士は必要?費用相場やメリット・デメリットを解説」

前任の税理士が自社の内部情報を暴露してしまうトラブルもありますが、こうした行為を行う税理士は非常にタチが悪いと言えます。しかし、税理士法第38条と第54条により、税理士とその事務所の職員には守秘義務が定められています。顧問先企業の内部情報を外部に漏らすことは税理士法に明確に違反します。

税理士変更時のトラブル⑦:税理士変更のタイミングで税務調査が入る

税理士変更のタイミングで税務調査が入るケースもトラブルの一つです。ただし、税理士変更が理由で税務調査が入ることはありません。たまたま税務調査のタイミングだっただけです。税理士変更中に税務調査が決まった場合は、税理士変更を税務調査終了後に延期するのが適切です。

税理士変更時に関するおすすめ記事

税理士変更時のトラブルや税理士変更時の断り方については以下の記事もおすすめです。

おすすめ記事:税理士変更のトラブルは断り方が理由?契約解除の文例や引継ぎ方法を解説

そもそも税理士変更にはどんな理由が多い?

「税理士を変更するときのトラブル」編集部

税理士と公認会計士の違いを把握する際に、どちらの資格の方が上なのか気になる方も多いでしょう。

結論、公認会計士と税理士はいずれも会計分野の国家資格で、どちらが上とは一概に言えません。こちらの記事の通り、公認会計士は財務諸表の監査など幅広い会計知識が求められ、税理士は税務申告や相談など税務に特化した専門知識が求められる点が主な違いと言えます。

税理士に求める条件は事業規模やフェーズによって異なるため、税理士変更の理由は多岐にわたります。その中でも、主な税理士変更理由は以下の通りです。

税理士を変更する主な理由

・税理士に対して費用対効果が得られていない

・税理士の知識やコミュニケーションに不満・不足がある

・税理士のことが信用できない

・税理士へのニーズに変更があった

合わせて読みたい「税理士にスポット相談する際の相談」に関するおすすめ記事

税理士にスポット相談する際の相場は?顧問契約との違いについても解説!

また、顧問税理士を変更する理由は複合的なケースもあります。他にも、必要最低限の税務処理のみを依頼している場合、より費用の安い税理士への変更を検討することもあります。また、高い節税効果を期待している場合には、節税対策を積極的に提案できる税理士に契約変更する選択肢もあります。

おすすめ記事:税理士変更の断り方にコツはある?流れから伝え方まで徹底解説!

税理士変更でトラブルが少ないタイミングは?

「税理士を変更したい」と思っても、変更するタイミングには少し注意が必要です。適切なタイミングで税理士を変更しないと、様々なトラブルに繋がる可能性があります。

税理士を変更するベストタイミングについては、以下の記事でも解説しています。「税理士を変更したいけど、変更するタイミングがいまいち分かっていない…」という方や、「どのタイミングで税理士変更が適切かを知っておきたい」といった方は、ぜひ以下の記事も参考にしてみてください。

合わせて読みたい「税理士を変更するベストタイミング」に関するおすすめ記事

税理士を変更するベストタイミングとは?専門家が詳しく解説します

トラブルが少ないタイミング①:確定申告・決算の直前は避ける

確定申告や決算の直前に税理士を変更すると、現在の税理士から新しい税理士への引き継ぎがスムーズに行かず、トラブルが発生するリスクがあります。一般的な税理士事務所や会計事務所の繁忙期は、以下の通りです。

SoVa税理士お探しガイド編集部

合同会社に税理士がいるのか迷う場合は、こちらの「 合同会社に税理士は必要か?依頼する場合のメリット・デメリットを解説! 」を是非参考にしてください。

・個人の確定申告がある2〜3月

・決算が集中しやすい3月

・決算の申告作業が集中しやすい4〜5月

・年末調整がある12月

確定申告や決算の期限まで2〜3ヶ月ほど余裕を持つと、スムーズに税理士変更の手続きを進められます。自社の決算月にもよりますが、税理士を変更する場合は「6月、7月、8月、9月、10月」あたりがおすすめです。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

特に、売上高が何十億とある会社の場合は、引き継ぎにより多くの時間が必要になることが予想されます。少なくとも半年前には税理士変更の準備を開始し、トラブルを避けるために計画的に進めましょう。

なお、確定申告や決算が直近の場合は、現在の税理士に依頼し続けることをおすすめします。税理士の変更がうまくいかず、税務処理にトラブルが発生する可能性を減らすためです。

おすすめ記事:いま契約している顧問税理士を変更したい!トラブルを避けるための注意点、ベストな切替タイミングと伝え方は?

トラブルが少ないタイミング②:空白期間を作らない

税理士変更にあたって、税理士と契約していない期間ができると、その間に税務調査などで税務署から連絡が来てしまうトラブルが発生する可能性があります。次の税理士との契約を確実に行うため、契約解消の手続きが完了する前に新しい税理士を決めておくことが重要です。

税務調査が入りやすい時期に関する参考記事:税務調査の時期はいつ頃が多い?法人と個人事業主で違いはある?税理士が解説

また、税理士変更のタイミングが適切でないと、税務調査の対象となることもあります。

合わせて読みたい「税理士への記帳代行の依頼」に関するおすすめ記事

記帳代行は税理士に依頼すべき?おすすめの依頼先とメリットを紹介

-

SoVa税理士お探しガイド編集部

税理士変更に際しては、税務調査のリスクを念頭に置き、慎重に進めることが大切です。

税理士変更でトラブルを避けるために踏むべき手順

税理士変更の手順を間違わないことで、後々のトラブルや面倒を防ぐ可能性が高まります。トラブルを避けて税理士変更を行うためには、以下の手順とポイントを押さえておくことが重要です。

SoVa税理士お探しガイド編集部

税理士選びで失敗しない方法について以下のサイトも是非ご覧ください。

参考記事:「税理士が節税の提案をしてくれない?!節税に強い税理士を見つけるポイントについても解説」

トラブルを避ける変更手順①:顧問契約書の内容を確認する

ポイント: 「このタイミングでの税理士変更は、契約違反だった」と後から気づくトラブルを防ぐため、事前に契約内容をしっかりと確認し、適切な手順を踏んで進めることが重要です。

税理士を変更するときのトラブルに関するおすすめ記事

税理士を変更するときのトラブルについて、以下の記事も参考になるでしょう。

「税理士を変更したい!手続きとタイミングや顧問契約の断り方を解説」

トラブルを避ける変更手順②:新しい税理士を見つけておく

ポイント: 税理士不在になることを防ぐため、早めに探すことが重要です。新しい税理士を選ぶ際には、変更理由に応じた適切な選定基準を確認するようにしましょう。

トラブルを避ける変更手順③:現在の税理士に断りを入れる

ポイント: 適切な断り方をすることで、トラブルを防ぎ、協力的な対応を得られる可能性が高まります。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

トラブルを避ける変更手順④:現在の税理士に預けていた書類を返却してもらう

ポイント: 協力的に返却してもらうため、断り方が大切です。書類が返却されないといったトラブルが発生しないようにリストなどを作成し、確認するようにしましょう。

トラブルを避ける変更手順⑤:新しい税理士に引き継ぎを行う

ポイント: 通常、現在の税理士は引き継ぎには立ち会わないため、必要な情報を新しい税理士に確実に伝えることが税理士変更でトラブルを防ぐ上で重要です。

税理士変更時のトラブルに関するおすすめ記事

【パターン別】税理士変更でトラブルを避ける断り方のポイント

ここでは、税理士変更にあたってトラブルを避けるための穏便な断り方について、理由別に解説していきます。

税理士側の明らかな非が原因で税理士を変更する場合の断り方

税理士側の明らかな非が原因で税理士を変更する場合でも、トラブルを避けるために穏便な断り方をするべきです。問題点を詳しく説明し、期限内に改善が見られない場合は税理士変更も視野に入れている旨を伝えましょう。

税理士に関するおすすめ記事

税理士に関して以下の記事も是非参考にしてください。

「渋谷区で安いおすすめ顧問税理士事務所|東京都【2025年最新】」

理由を明確にして丁寧に伝えることが重要です。

SoVa税理士ガイド編集部

「今までお世話になった分、税理士変更を行うことは心苦しい」と合わせて伝えると、トラブルに発展しづらくなるでしょう。

合わせて読みたい「税理士と社労士に依頼できる業務の範囲の違い」に関するおすすめ記事

税理士・社労士の違いとそれぞれに依頼するメリット・デメリットを紹介!

税理士側に非はないが今後を見据えて税理士を変更する場合の断り方

税理士側に非はないが、今後を見据えて税理士を変更する場合、正直かつ丁寧に理由を伝えるようにしましょう。前向きな理由であれば、トラブルを避けられる可能性が高まります。税理士に対するニーズの変化を具体的に説明するとよいでしょう。

例えば、以下のような理由があります。

・クラウド会計を使えるITに強い税理士に変更したい

・上場準備に対応できる税理士に変更したい

・新しい事業分野に詳しい税理士が必要である

・海外取引に精通した税理士のサポートが必要である

・経理のアウトソーシングに対応してもらう必要がある

・経理や労務のクラウド化に強い税理士に変更した

・事業承継専門の税理士にサポートを受けたい

新しい税理士事務所の得意分野と自社の方向性が一致している点を伝えると、トラブルへの発展を防ぎやすいでしょう。

現代の中小企業が対応すべきことは幅広く、全ての分野に精通した税理士は存在しません。そのため、税理士変更が必要な場合は、その理由を誠実に説明し、長期的なサポートに感謝の意を伝えることが重要です。

合わせて読みたい「税理士の変更」に関するおすすめ記事

税理士を変更するには?変更のタイミングや注意点、おすすめの方法を紹介

【関係性別】税理士を穏便に変更する断り方のコツ

長年契約している税理士への断り方

長年契約している税理士に対しては、感謝の気持ちを持ちつつ誠実に対応することが必要です。長年の信頼と感謝の気持ちを伝え、変更の理由を丁寧に説明しましょう。変更先の税理士によって得られるメリットや新たなサポートの必要性も説明し、円滑な引き継ぎについても配慮しましょう。

変更後も良好な関係を維持する意思を示し、今後も協力し合える機会があれば幸いと述べることで、円満な関係を保ちながら税理士変更を目指しましょう。

遠い親戚である税理士への断り方

遠い親戚である税理士に変更を伝える場合、関係性を尊重しつつも明確に意思を伝えることが重要です。親戚関係に基づく敬意を示し、変更が親戚関係に影響を与えないことを伝えましょう。

ここがポイント!

法人は新しい税理士に変更し、個人の確定申告やスポットでの相談は引き続き親戚にお願いするなど、一部の依頼を残すことでトラブルを避けやすくなるでしょう。変更の理由と引き継ぎの手続きについて誠意を持って説明し、関係性の維持と感謝の意を示しましょう。

前経営者の友人もしくは前経営者が懇意にしていた税理士への断り方

前経営者の友人や関係先である税理士に変更を伝える場合、友情とビジネスの関係をバランスよく考える必要があります。前経営者との関係性に対して感謝の気持ちを伝え、税理士変更の理由を明確に説明しましょう。

事前に悩みや動きを相談し、変更の意を伝えると良いでしょう。新しい税理士を確定した状態で突然連絡するのではなく、事前に税理士変更の可能性を伝えておくことで、トラブルを避けやすくなります。

合わせて読みたい「税理士変更時の断り方」に関するおすすめ記事

税理士変更の断り方にコツはある?流れから伝え方まで徹底解説!

友人からの紹介で契約した税理士への断り方

友人からの紹介で契約した税理士に変更を伝える場合、紹介をしてくれた友人に対して迷惑がかからないよう配慮する必要があります。現在の税理士との縁に対する感謝の気持ちを伝え、変更の理由について丁寧に説明しましょう。

事前に紹介してくれた友人にも相談し、税理士変更の意図を理解してもらうことが重要です。友人経由で税理士に伝えてもらうことで、トラブルを避けて変更手続きを進められるでしょう。

おすすめ記事:税理士変更で嫌な思いをしない!穏便な断り方と移行の手順を徹底解説!

合わせて読みたい「節税相談の依頼先と税理士費用

」に関するおすすめ記事

税理士が節税の提案をしてくれない?!節税に強い税理士を見つけるポイントについても解説

税理士変更でトラブルになってしまったときの対処法

契約内容に問題がないにもかかわらず、税理士変更を拒否された場合は、以下のステップで対応しましょう。トラブルを避けるためにも、慎重に進めることが重要です。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

トラブル時の対処法①:証拠となる情報を整理する

契約書類、録音データなどを整理し、税理士とのやり取りの記録を集めましょう。これらの証拠は、トラブル発生時に重要な役割を果たします。

トラブル時の対処法②:税理士が所属する税理士会へ問い合わせる

税理士変更を正当な理由で申し出たにもかかわらず拒否された場合、その税理士が所属する税理士会に相談しましょう。税理士会はトラブル解決のために仲裁やアドバイスを提供してくれます。

トラブル時の対処法③:(裁判になる場合)弁護士に相談する

税理士会での解決が難しい場合や、トラブルが深刻な場合は、弁護士に相談し、法的手続きを検討しましょう。税理士変更をスムーズに進めるためにも、弁護士のサポートは有効です。

税理士変更に際しては、トラブルを未然に防ぐための準備が重要です。税理士の変更を申し出る際は、口頭だけでなくメールなどの記録も残しておきましょう。言った言わない問題でトラブルに発展する可能性が高いため、明確に確認できる媒体で記録を残しておくことをおすすめします。しっかりと証拠を整え、適切な手続きを踏むことで、円滑な税理士変更を実現しましょう。

おすすめ記事:【例文付き】税理士を変更するときの断り方!トラブルを避けるコツと流れを紹介します

Q&A|よくある質問

Q: 税理士を変えたいと思ったら、どのように進めるべきですか?

税理士を変えたい場合、まずは契約内容を確認し、契約解除の条件を理解することが大切です。税理士との顧問契約には解約時期のルールが定められていることが多く、これを守らないとトラブルのもとになります。税理士を変更する際には、新しい税理士と重複期間を設けて、スムーズに移行できるようにするのがコツです。

合わせて読みたい「税理士 変更 引継ぎ」に関するおすすめ記事

税理士変更するときに引継ぐべき事項は?引継ぎ手続きの手順も解説!

Q: 税理士を変更するときの断り方で気を付けることは?

税理士を変更する際の断り方で気を付けるべきは、感情的にならず、契約と業務内容に基づいて冷静に説明することです。「他の税理士に変えたい」という理由を伝えるときは、サービス内容や対応スピードなど具体的な理由を添えるとトラブルを避けやすくなります。断り方を誤ると、人間関係のトラブルに発展することもあるため注意が必要です。

Q: 税理士を変更するベストなタイミングはいつですか?

合わせて読みたい「スタートアップ企業において税理士に依頼できる業務とメリット」に関するおすすめ記事

スタートアップに税理士は必要?依頼できる業務とメリットを徹底解説

税理士を変更したいと思ったときでも、決算や申告直前に税理士を変えたいとすると大きなトラブルにつながりやすいです。可能であれば決算後や申告が終わった直後のタイミングで税理士を変更するのがスムーズです。この時期なら、会計データの引き継ぎや契約の整理もしやすく、トラブルを最小限にできます。

Q: 税理士を変更するときのトラブルを防ぐにはどうすればよいですか?

税理士を変更する際のトラブルを防ぐには、まずは新しい税理士を確保してから契約解除を進めるのが鉄則です。先に今の税理士を辞めさせる形で「変えたい」と動くと、空白期間が生じて業務に支障が出やすくなります。税理士の変更を成功させるには、断り方を丁寧にしつつ、書面でやり取りを残しておくことがトラブル防止につながります。

まとめ

税理士を変更する際は、トラブルを避けるために事前準備が重要です。まず、現在の税理士との契約内容を確認し、変更に関する規定や違約金の有無を把握します。そして、新しい税理士との契約をしっかり準備しましょう。

変更の意思を伝える際は、「今後の事業成長に伴い、より専門的なサポートが必要です」といった前向きな理由を述べるとトラブルに避けやすいです。また、口頭だけでなくメールでも送信し、記録を残すことが大切です。解約日を事前に決めておくことでスムーズに進められます。

万が一トラブルに発展し、変更を拒否された場合には、契約書や録音データなどの証拠を整理して税理士会に相談しましょう。税理士会はトラブル解決のためのサポートを提供してくれます。事前の準備と慎重な対応が、トラブルを避けて税理士変更を実現するポイントです。

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

合わせて読みたい「埼玉県さいたま市の税理士事務所」に関するおすすめ記事

【2024年最新版】埼玉県さいたま市近くの税理士事務所おすすめ5選を比較紹介!~埼玉県さいたま市近くの税理士事務所をお探しの方必見~

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい!