役員報酬にも源泉徴収は必要? 役員報酬にかかる税金について解説!

カテゴリー:

公開日:2024年11月

更新日:2026年1月7日

従業員に給与を支払う際には、原則として、所得税の源泉徴収を行わなければなりません。また、個人事業主などに一定の報酬や料金を支払う場合も源泉徴収が必要です。

会社の取締役や執行役などが受け取る役員報酬には、給与所得と同じように税金がかかります。また、自ら起業して自分に役員報酬を支払う場合は、税額を計算して自分で納税する必要があります。役員報酬には所得税や住民税が課されます。これは、役員報酬が税制上、給与所得として取り扱われるためです。

また役員報酬には、給与と同様に源泉徴収が必要です。年末調整を通して会社が所得税を確定し納税するため、通常役員自身による確定申告は不要です。

「役員報酬の税金と源泉徴収」編集部

ここでは、役員報酬にかかる税金の詳細や、源泉徴収票の計算方法、役員報酬の決め方についてわかりやすく解説します。

合わせて読みたい「役員報酬に関する相談」に関するおすすめ記事

役員報酬の相談は税理士に依頼すべき?その理由とポイントを解説

役員報酬を給付しようと考えている方はぜひ一度ご覧ください。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

目次

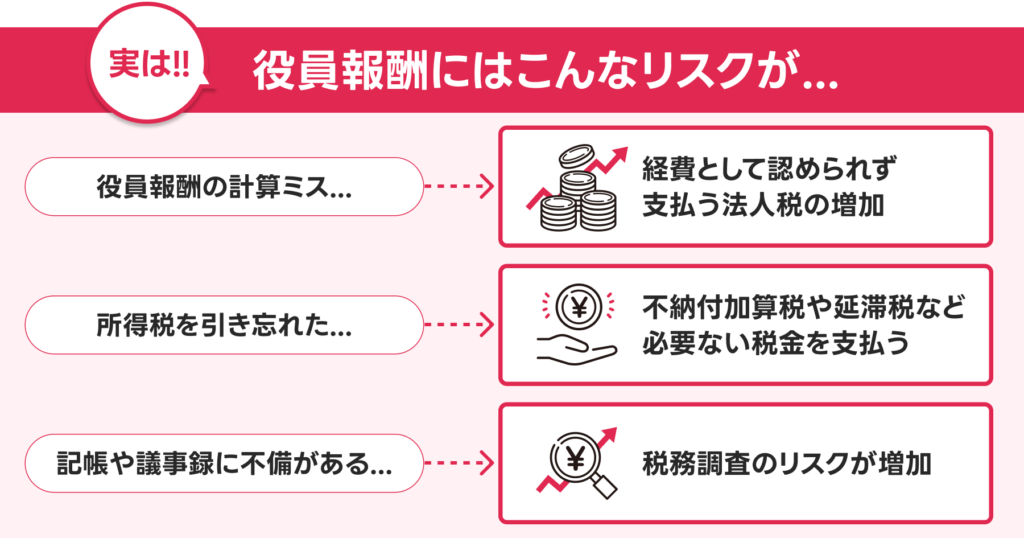

【リスクが大きすぎる】

税理士や社労士に役員報酬の計算を任せるべき理由

役員報酬の計算ミスは、単なる計算間違いでは済みません。

法人が役員報酬の計算を誤ると、税務上の否認リスクや加算税・追徴課税といった重大な問題に発展します。

特に役員報酬は、一般の給与と異なり、法人税法上の厳格なルールが定められており、少しの計算ミスや手続き漏れが、そのまま損金不算入につながります。

たとえ役員が一人だけの会社であっても、役員報酬の計算ミスは例外ではありません。

役員報酬の再計算や修正が必要になれば、税務署からの指摘対応や追徴課税への対応が必要となり、経営者自身の負担は一気に増大します。

このような背景から、役員報酬の計算は自社対応ではなく、税理士などの専門家に任せるべき業務といえます。

給与計算に関する参考記事:「給与計算ミスへの対処法は?責任・リスクや防止策も解説!」

役員報酬の計算ミスによる税務・信用リスク

役員報酬を誤って計算・支給すると、まず問題になるのが法人税の取扱いです。

役員報酬は、要件を満たさなければ経費として認められず、税務署から否認される可能性があります。

| 内容 | 想定されるリスク |

|---|---|

| 役員報酬の金額・支給方法の誤り | 損金不算入となり法人税が増加 |

| 源泉所得税の計算・納付ミス | 不納付加算税・延滞税の対象 |

| 税務調査時の指摘リスク | 役員報酬は税務調査時に特に厳しく確認される |

| 帳簿・議事録との不整合 | 管理体制不備と判断され税務調査リスクが上昇 |

役員報酬の計算ミスが続くと、税務署から「役員報酬を適切に管理できていない法人」と評価されやすくなり、

結果として税務調査の対象になりやすくなります。

また、役員報酬には源泉所得税がかかるため、会社は「預かって納める税金」を正確に処理する責任を負います。

役員が一人しかいない会社であっても、源泉所得税の計算や納付を誤れば、一般の給与と同様に加算税や追徴課税が課されます。

「税理士に役員報酬の計算を依頼」編集部

近年では、税務署がAIを活用した税務調査を行っており、以前よりも役員報酬の金額推移や変更履歴もチェックされやすくなっているため、税務調査リスクは確実に増大しています。

実際に国税庁が公表した令和5年度のデータでは、申告漏れ総額は9,741億円、追徴税額は3,197億円に達し、法人1件あたりの追徴額は平均550万円と、調査を受けた企業にとって極めて重い負担となっています。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

税理士に役員報酬の計算を依頼に関連する注意点

一度、役員報酬の処理について税務署から問題点を指摘されると、その後も継続的に税務調査の対象となるケースは少なくありません。

そのため、税理士に記帳代行や決算申告だけを依頼するのではなく、役員報酬の計算や支給方法まで含めて税理士に任せることが重要です。

そもそも源泉徴収とは?

源泉徴収とは、会社が給与や一定の報酬を支払う際に、その金額にかかる所得税および復興特別所得税(以下「所得税」)を差し引き、本人に代わって国へ納める制度です。このように源泉徴収で差し引かれる所得税を「源泉所得税」と呼びます。

源泉徴収される所得税額はあくまで概算であるため、1年間の実際の所得に基づいて算出される正確な所得税額とは異なる場合がほとんどです。源泉徴収で引かれた所得税額と最終的に支払うべき所得税額との差額については、年末調整や確定申告で精算を行います。

役員や従業員の給与に対して源泉徴収した所得税については、会社が年末調整を行い、実際の所得税額が源泉所得税よりも少なければ還付、多ければ追加徴収を行います。

役員報酬の税金と源泉徴収に関するポイント!

一方、個人に支払われる報酬等に対して源泉徴収された所得税は、納税者本人が確定申告で申告し、1年間の収入や税額をまとめて国(税務署)に報告します。源泉徴収にて過剰に納めた場合は還付を受け、不足があれば追加で納付します。

会社設立後に創業融資が受けられるか

無料診断!

簡単シミュレーションで融資額と融資成功率を診断できます。

「創業融資を受けたいけど、自分は通るの?」

「どれくらいの金額を借りられるか知りたい!」

そんな疑問を会社設立後にお持ちの方は、「創業融資シミュレーション」がおすすめです!

-

✔ アンケートに答えるだけで、融資額&審査通過率がすぐに分かる!

✔ 無料で何度でも気軽にシミュレーション可能

✔ 創業期に融資を検討している方に最適

「申し込む前に、どれくらい借りられるのか知りたい…」そんな方は、まずはシミュレーションで融資の可能性をチェックしましょう!

源泉徴収の義務がある事業主とは?

給与や一定の報酬を支払う際に、支払額から所得税を差し引いて国へ納付する義務がある人を「源泉徴収義務者」といいます。従業員に給与を支払う会社や団体は、源泉徴収義務者に該当します。

また、個人や学校、官公庁、人格のない社団・財団など、従業員を雇用していなくても給与等の支払いを行う場合には、源泉徴収義務者となります。たとえ従業員がいなくても、1人で会社を設立して役員報酬を受け取る際には、源泉徴収が必要です。

「役員報酬の手取りシミュレーション」編集部

役員報酬の金額ごとの手取り額を詳しく知りたい方は、こちらの【役員報酬の手取り額シミュレーションまとめ】をご覧ください。税金や社会保険料まで徹底解説しています!

源泉徴収に関連する判例

この判例は、破産管財人による報酬や退職金の支払いに源泉徴収義務が発生するかを争点としたものです。原告は、自身が破産管財人として行った配当や報酬の支払いについて、源泉所得税および不納付加算税の納税義務がないことの確認を求めました。主張としては、破産手続における支払いには源泉徴収義務が及ばないというものでした。

※平成18年10月25日判決

役員報酬の相場に関するおすすめ記事

中小企業の役員報酬相場については以下のサイトがおすすめです。

「 社員10人以下の零細企業の社長の年収事情は?年収の決め方も解説! 」

しかし、裁判所は、破産管財人が実際の支払者にあたること、そして報酬が所得税法上の「弁護士業務に関する報酬等」に該当することから、源泉徴収義務があると判断しました。また、退職金の配当についても、破産財団からの支出であっても源泉徴収を行う責任は免れないと結論づけました。

この裁判例が示したのは、たとえ破産手続き中であっても、源泉徴収制度の枠組みは適用されるという点です。報酬や退職金の支払いを行う者は、源泉徴収義務者としての立場を十分に認識し、税務上の対応を正確に行う必要があります。源泉徴収の判断を誤ることで、後に多額の源泉所得税や不納付加算税を課されるリスクがあることを、この判例から分かるでしょう。

参照:裁判所「裁判例検索」

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

源泉徴収した所得税の納付期限

源泉徴収した所得税は、通常、該当する給与や報酬の支払いがあった月の翌月10日までに所轄の税務署へ納付する必要があります。たとえば、4月に支払われた給与から源泉徴収した所得税は5月10日までに納めなければなりません。支払った月を基準とするため、「何月分の給与か」ではなく、「何月に支払った給与か」に注意が必要です。

「役員報酬の税金と源泉徴収」編集部

役員報酬の源泉徴収に関して、以下のサイトも是非ご覧ください。

役員報酬の源泉徴収に関する参考記事:「役員報酬には税金が掛かる!節税の方法を知ろう」

従業員数が常時10人未満の事業者には、半年分をまとめて納付できる特例が適用され、1~6月分は7月10日、7~12月分は翌年1月20日が納付期限となります。この特例を利用するためには、「源泉所得税の納期の特例の承認に関する申請書」をe-Taxで送信するか、税務署へ提出が必要です。通常、申請した月の翌月から特例が適用されます。

合わせて読みたい「役員報酬の日割り」に関するおすすめ記事

役員報酬は日割り計算できる?就任・退任時の対応方法についても解説!

パート・アルバイトも源泉徴収の対象

源泉徴収の対象となる従業員には、パートやアルバイトも含まれます。給与を支払う場合は、雇用形態に関係なく、源泉徴収を行います。

役員報酬の税金と源泉徴収に関する気をつけておきたい注意点

ただし、1か月の給与が一定金額以下のパート・アルバイトの場合、源泉徴収が行われないケースもあります。これは「源泉所得税が0円」というだけで、源泉徴収の対象から外れているわけではありません。従業員や役員に給与を支払う際は、基本的には源泉徴収が必要と考えましょう。

合わせて読みたい「役員報酬の社会保険料」に関するおすすめ記事

役員報酬の社会保険料について徹底解説!役員の社会保険加入要件も紹介

役員報酬にかかる税金は?

役員報酬は税制上、給与所得として扱われるため、所得税や住民税などの税金が課されます。これらの税金は毎月の報酬から源泉徴収され、控除後の金額が役員に支払われます。

合わせて読みたい「起業直後の役員報酬の決め方」に関するおすすめ記事

起業直後の役員報酬の決め方とは?起業直後の役員報酬の相場などを詳しく解説!

また、健康保険や厚生年金などの社会保険料も給与所得と同様に源泉徴収が必要です。

- 所得税:役員報酬額に応じて所得税を源泉徴収します。

- 住民税:特別徴収として住民税額を天引きします。

- 社会保険料(健康保険、厚生年金):役員報酬額に基づいて計算された社会保険料の自己負担分が控除されます。

役員報酬の税金と源泉徴収に関する記事

役員報酬にも源泉徴収は必要かに関するおすすめ記事:役員報酬にかかる税金とは?計算方法や納付手続きも解説!

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬にかかる税金と源泉徴収の計算方法

役員報酬も給与所得と同様、毎月の報酬額から税金が源泉徴収されます。新しく起業したばかりの役員の場合、自分で役員報酬に対する源泉徴収額を計算し、納税手続きを行う必要があります。

所得税の計算方法

所得税は役員報酬額に応じて所得税を源泉徴収します。以下の計算式で求められます。

所得税額 = 課税所得 (所得金額 – 所得控除) × 税率 – 税額控除額

役員報酬に関する参考記事:「役員報酬の支給日がバラバラでも問題ない?定期同額給与との関係性についても解説」

たとえば、役員報酬が月額50万円(年収600万円)、35歳、専業主婦の妻と東京都で2人暮らしの場合で源泉徴収額をシミュレーションしてみましょう。

合わせて読みたい「社長 給料 決め方」に関するおすすめ記事

社長の給料の決め方は?社長の給料相場や決め方を解説!

1.所得金額から所得控除を引いて課税所得を算出

今回のケースでは、給与所得控除164万円、基礎控除48万円、社会保険料控除84万6,000円、配偶者控除38万円が適用されるため、所得控除の合計は334万6,000円です。

課税所得 = 所得金額 – 所得控除

課税所得 = 600万円 – 334万6,000円 = 265万4,000円

以上の計算で課税所得は265万4,000円となります。

役員報酬の源泉徴収に関するおすすめ記事

役員報酬の源泉徴収に関するおすすめ記事:いまさら聞けない「役員報酬」とは? 税制上のメリットを最大化するために押さえるべきポイント

2.所得税率を適用して税額控除額を引く

所得税率および税額控除額は、国税庁の速算表から確認できます。今回のケースでは課税所得265万4,000円に対する税率が10%、税額控除額が9万7,500円です。

所得税額 = 課税所得 × 税率 – 税額控除額

所得税額 = 265万4,000円 × 10% – 9万7,500円 = 16万7,900円

このように、所得税額は16万7,900円と計算できます。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

合わせて読みたい「法人が納める消費税」に関するおすすめ記事

法人が納める消費税について解説! 税理士のサポートを受けるメリットも紹介

役員報酬でも源泉徴収の税金が「なし」になるケースとは?

会社から役員報酬を支払う際には、通常、源泉徴収による税金の支払いが必要です。しかし、一定の条件を満たす場合には、役員報酬にかかる税金(源泉徴収)がなし=0円になることもあります。

この「役員報酬の源泉徴収がなし(税金0円)」となる条件のひとつが、扶養控除等申告書(給与所得者の扶養控除等(異動)申告書)の提出です。この書類を提出している役員で、なおかつその月の役員報酬の額(社会保険料控除後の金額)が8万8,000円未満であれば、源泉徴収される税金が0円=なしとなります。

合わせて読みたい「税務署から電話がくる理由」に関するおすすめ記事

税務署から電話がきた理由とは?対応方法や相談する際のポイントも解説!

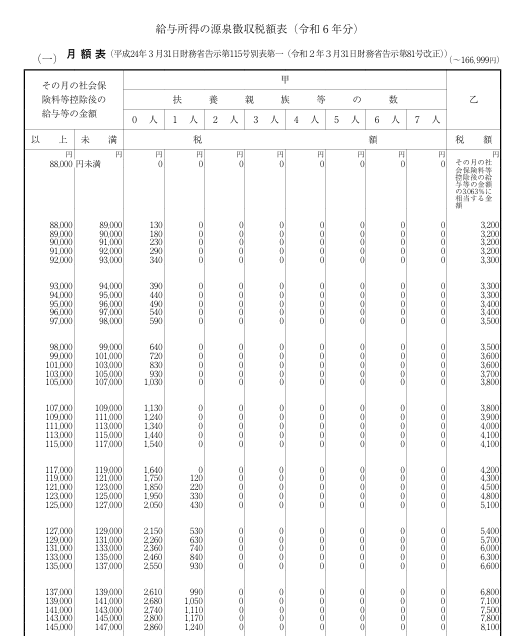

つまり、役員報酬が比較的少額で、扶養控除等申告書をきちんと提出している場合には、源泉徴収の税金が発生しないケースがあるということです。これは、国税庁が定める「給与所得の源泉徴収税額表(令和6年分)」に基づいて算出されます。

画像引用:国税庁「給与所得の源泉徴収税額表(令和6年分)」

一方で、扶養控除等申告書を提出していない役員の場合、たとえ報酬が少額であっても、役員報酬に対して源泉徴収税額表の「乙欄」に基づいた税金が発生します。この場合、原則として、「支給額(社会保険料控除後)×3.063%」の税金が源泉徴収されるため、源泉徴収がなしになることはありません。

このように、役員報酬に対する源泉徴収の有無(税金があるか、なしになるか)は、申告書の提出状況と報酬額の大きさによって決まります。役員報酬をゼロに設定した場合も、そもそも支給がないため税金も発生せず、当然ながら源泉徴収もなしとなります。

会社設立直後や、報酬設定が低額な時期には、役員報酬に対する源泉徴収が「なし」になるかどうかを正しく判断し、必要な届出書類を提出しておくことが、後々の税務トラブルを防ぐポイントです。

住民税の特別徴収

合わせて読みたい「会社設立後にいつから役員報酬を支払うのか」に関するおすすめ記事

会社設立後にいつから役員報酬を支払う?役員報酬の金額の決め方も解説

住民税には、4回分割で自己負担する「普通徴収」と、報酬から天引きされる「特別徴収」があり、役員報酬については特別徴収が原則となっています。市区町村から送られる「特別徴収税額通知書」に基づき、6月から翌年5月まで毎月の住民税額が役員報酬から差し引かれます。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

社会保険料の確認方法

合わせて読みたい「役員報酬を4ヶ月目に変更」に関するおすすめ記事

役員報酬は4ヶ月目でも変更できる?定期同額給与の3カ月ルールとの関係も解説!

社会保険料(健康保険・厚生年金)は役員報酬額、役員の年齢、地域により異なりますが、全国健康保険協会のウェブサイトの表を参考に簡単に確認できます。

たとえば、東京都の社会保険料表では「介護保険第2号被保険者」が40歳以上64歳以下の方を指しています。保険料は会社と個人で折半となるため、自分の報酬に基づき該当の折半額を確認することで健康保険料と厚生年金保険料がわかります。各都道府県ごとの詳細は全国健康保険協会のホームページからも参照可能です。

役員報酬の源泉徴収に関するおすすめ記事

役員報酬にも源泉徴収は必要かに関するおすすめ記事:役員報酬にかかる税金とは?!

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬にかかる税金の手続き方法

源泉徴収税(所得税)および特別徴収税(住民税)は、原則として報酬支払い月の翌月10日までに納付する必要があります。ただし、「納期の特例」制度を利用すると、これらを年2回の納付にまとめることが可能です。

社会保険料は報酬支払い月の翌月末までに支払う義務があります。

役員報酬にも源泉徴収は必要かに関するおすすめ記事:源泉徴収の対象とならない給与とは?所得税の義務と計算方法を解説

合わせて読みたい「役員報酬に関する相談」に関するおすすめ記事

役員報酬の相談は税理士に依頼すべき?その理由とポイントを解説

役員報酬を給付しようと考えている方はぜひ一度ご覧ください。

所得税と住民税は支払い月の翌月10日までに納付

所得税の手続き方法

「税金を滞納したらどうなる?」編集部

法人税、所得税や消費税を滞納した場合どうなるのかに関しては「 税金を滞納したらどうなる?リスクと対処法も解説! 」の記事が参考になるでしょう。

役員報酬から差し引いた所得税は、報酬を支払った月の翌月10日までに、所轄の税務署へ納付することが求められます。納付方法は、「所得税徴収高計算書」に金額を記入し、税務署や銀行、郵便局で納付します。e-Taxを利用したキャッシュレス納付も可能です。

住民税の手続き方法

住民税も、報酬を支払った月の翌月10日までに納付します。納付先は、報酬を受け取る人が住んでいる市区町村で、市区町村から送付される納付書を使用して金融機関で納付します。また、e-Taxの地方税共通納税システムでキャッシュレス納付も可能です。

役員報酬にも源泉徴収は必要かに関するおすすめ記事:未払役員報酬と源泉徴収義務

合わせて読みたい「役員報酬 給与 両方もらえる」に関するおすすめ記事

役員報酬と給与は両方もらえる? 給与との違いや役員報酬の決め方を解説!

「納期の特例」制度で年2回の納付が可能に

「納期の特例」を活用すれば、納付回数を月ごとではなく年2回に減らせます。この特例は、給与支給人数が常時10人未満の企業が対象です。

合わせて読みたい「会社設立後の役員報酬」に関するおすすめ記事

会社設立後の役員報酬はいつから支払う?役員報酬の決め方や注意点を解説!

この記事では、会社設立後の役員報酬をいつから支給すればよいのか、どのように役員報酬の金額を決めるべきか、また、税務上の注意点や損金算入の条件まで詳しく解説します。

所得税の手続き方法

所得税の特例を希望する場合、「源泉所得税の納期の特例の承認に関する申請書」を税務署に提出します。承認された場合の納期限は次のとおりです。

- 1月から6月の支払い分:7月10日

- 7月から12月の支払い分:翌年1月20日

なお、原則として申請した翌月から支払い分に特例が適用されるため、申請月にはまだ適用されません。

住民税の手続き方法

住民税の特例を希望する場合、「特別徴収税額の納期の特例に関する承認申請書」(自治体により名称が異なる場合あり)を自治体に提出します。承認された場合の納期限は次のとおりです。

- 6月から11月の徴収分:12月10日

- 12月から5月の徴収分:6月10日

源泉徴収された社会保険料は支払い月の翌月末までに納付

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬から源泉徴収された社会保険料(健康保険料や厚生年金保険料)は、報酬を支払った月の翌月末までに納付します。年金事務所から送付される保険料納入告知書を使い金融機関で支払うか、手続きを行えば口座振替も利用可能です。

口座振替を希望する際は、年金事務所から入手した用紙に必要事項を記入し、銀行で確認を受けた上で提出します。

役員報酬にも源泉徴収は必要かに関するおすすめ記事

役員報酬にも源泉徴収は必要かに関するおすすめ記事:役員報酬とは?決め方、かかる税金と節税、相場を解説

役員報酬と給与にかかる税金は何が違う?

役員報酬は、会社が役員に対して支払う報酬であり、法律上「委任関係」に基づいて支給されるため、従業員に対する給与とは異なります。一方、従業員給与は、雇用関係にある従業員に「労働の対価」として支払われるものです。

見た目はどちらも会社から支払われるお金ですが、役員報酬と従業員給与には税務上の扱いに大きな違いがあります。

従業員給与は、労働に対する対価であるため、合理的な対価であれば全額が損金算入の対象となります。

「役員報酬の税金と源泉徴収」編集部

しかし、役員報酬を損金として計上するには、次の条件を満たす必要があります。

役員報酬にも源泉徴収は必要かに関するおすすめ記事:役員報酬は確定申告が必要?源泉徴収や年末調整周りの疑問を解決

合わせて読みたい「副業で合同会社を設立し役員報酬ゼロ」に関するおすすめ記事

合同会社の役員報酬ゼロは副業でも問題なし?社会保険との関係をわかりやすく解説

定額同額給与

定額同額給与は、株主総会で決められた役員報酬を毎月同額で支給する方法です。事業年度開始から3か月以内に役員報酬額を決定する必要があります。

事前確定届出給与

通常、役員には従業員に対するような「賞与」はありませんが、事前確定届出給与を使うことで、賞与に相当する支給が可能です。そのためには、支払いの時期と金額を事前に税務署へ届け出し、届け出通りの金額を支払う必要があります。

「役員報酬を減額」編集部

役員が病気や入院になった場合に役員報酬を減額しても、役員報酬は損金算入できるのかについては【役員報酬は病気によって減額できる?必要な議事録や損金算入の要件についても解説!】も是非参考にしてください。

業績連動給与

その事業年度の利益指標を基にして支払われる役員報酬です。以下の要件を満たすことが求められます。

- 同族会社に該当しない国内法人であること

- 算定方法が有価証券報告書に記載され、その年度の利益指標に基づいた客観的なものであること

- 有価証券報告書に記載された利益指標の確定後、1か月以内に報酬が支払われること

役員報酬にも源泉徴収は必要かに関するおすすめ記事:源泉徴収とは?対象所得、計算方法、発行手順を解説

合わせて読みたい「役員報酬の決め方に関する相談」に関するおすすめ記事

役員報酬の決め方は税理士に相談しよう!役員報酬の基礎知識から決め方のポイントも紹介

役員報酬の制度を作ろうと考えている人はぜひ一度ご覧ください。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

役員報酬の決め方とポイント

こでは、役員報酬を決定する際の重要なポイントを解説します。

株主総会・取締役会で決定する

会社法により、役員報酬は「定款もしくは株主総会の決議で決定する」と規定されています。

ただし、定款に詳細を記載すると変更時の手続きが煩雑になるため、実務上は株主総会で決めるのが一般的です。まず株主総会で役員報酬の総額を決めた後、取締役会で役員ごとの分配額を決定することも可能です。取締役会がない場合は、取締役が決めることができます。決定した内容は議事録に残して保存しておきましょう。議事録は、税務調査時に説明資料として活用されます。

合わせて読みたい「役員報酬 株主総会議事録」に関するおすすめ記事

役員報酬(役員賞与)の株主総会議事録の作成方法とは?記載例も解説!

合わせて読みたい「役員報酬の未払い計上」に関するおすすめ記事

役員報酬の未払い計上はできる?役員報酬の未払金計上するときの仕訳も解説!

職務内容や業績を考慮して金額を決定する

役員報酬は、原則として事業年度の途中で変更できません。年間の収支をなるべく正確に見積もり、どの程度の利益が出るかを把握した上で、適切な報酬額を設定する必要があります。報酬は役員の職務に対する対価であるため、実際の業務量や会社の業績に見合った金額に設定することが重要です。役員が実際に働いていないのに高額な報酬を受け取るような事態を防ぐよう心がけましょう。

過大な役員報酬に注意

役員報酬は、職務に見合った額でなければなりませんが、明確な上限や下限は定められていません。しかし、会社の売上に比べて役員報酬が極端に高い場合、税務調査の対象となりやすくなります。同業の類似法人と比較して著しく高額であると判断されると、その過大部分については損金算入が認められない可能性もあります。妥当性を担保するためにも、同業他社や同規模の企業の役員報酬の相場を参考にして、適切な金額を検討することが推奨されます。

役員報酬にも源泉徴収が必要かどうかに関するおすすめ記事

役員報酬にも源泉徴収は必要かに関するおすすめ記事:役員報酬の決め方とは?相場や税金、従業員への給与との違いも解説

【参考】給与計算代行を税理士や社労士に依頼する場合の相場は?

給与計算を社労士や税理士に依頼する場合、10名以下で10,000円~25,000円態度と言われています。

しかし、「年末調整」や昇給した際に必要となる「月額変更届」は別料金になっている場合が多く注意が必要です。

「役員報酬の税金と源泉徴収」編集部

会計事務所SoVaでは年末調整や月額変更届の作成も全て月額料金内で対応が可能です。

| 従業員数 | 月額料金 |

|---|---|

| 1~10人 | 10,000~25,000円 |

| 11~30人 | 25,000~35,000円 |

| 31~50人 | 35,000~50,000円 |

| 51人以上 | 事務所と要相談 |

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

給与計算代行の相場については以下の記事も参考になるでしょう。

給与計算アウトソーシングの費用詳細・料金を抑えるポイント

Q&A|よくある質問

Q:マイクロ法人の役員報酬と社会保険の関係は?

マイクロ法人で役員報酬を支給する場合、その金額によっては社会保険(健康保険・厚生年金)の加入義務が発生します。例えば、月額役員報酬が一定額以上であれば、源泉徴収による税金だけでなく、社会保険料も法人負担分と個人負担分の両方を計算・納付しなければなりません。特にマイクロ法人は少額報酬設定で節税を狙うことが多いですが、極端に低い金額だと社会保険の加入要件を外れ、将来の年金額や健康保険給付額に影響します。

Q:マイクロ法人の役員報酬は期中で変更できる?

役員報酬は、原則として事業年度の途中で変更できません。特にマイクロ法人の場合、役員が少人数であるため、税務署は役員報酬の変更理由に厳しい目を向けます。源泉徴収の税金計算も変更月から影響を受けるため、期首に設定した額を年度末まで継続することが基本です。

SoVa税理士お探しガイド編集部

例外として、役員の職務内容の変更や勤務形態の大幅な変化など、合理的理由がある場合のみ期中変更が認められます。

Q:役員報酬をゼロにすれば源泉徴収も税金も不要?

確かに役員報酬をゼロにすれば、源泉徴収の必要はありませんが、その場合は生活資金を他の方法で確保する必要があります。また、マイクロ法人で役員報酬をゼロにすると、法人側の損金計上ができず、法人税額が増える可能性もあります。さらに、役員報酬がないと社会保険の加入要件を外れ、年金や健康保険の保障が減少するデメリットもあるため、単純にゼロにすれば良いとは限りません。

合わせて読みたい「期の途中から就任した役員の役員報酬」に関するおすすめ記事

期の途中から就任した役員の役員報酬はどうする?定期同額給与や損金算入する方法を紹介

Q:マイクロ法人で源泉徴収を正しく行うための実務ポイントは?

まず、毎月の役員報酬から源泉徴収税額を正確に計算し、翌月10日までに税務署へ納付します。納付は銀行窓口、税務署窓口、またはe-Taxによる電子納付が可能です。マイクロ法人のような小規模事業体では、税金の納付期限管理が疎かになると延滞税や加算税が発生しやすいため、スケジュール管理を徹底する必要があります。年末調整や源泉徴収票の発行も法人の義務であり、役員が1名でも手続きを怠ると税務リスクが高まります。

まとめ

役員への役員報酬や従業員への給与は、基本的に源泉徴収が必要です。また、フリーランスなど外部の個人に支払う報酬の中にも、源泉徴収が必要な場合があります。さらに、従業員の給与や賞与から源泉徴収した所得税については、年末調整で精算を行う必要があります。年末調整が終わった後には、源泉徴収票を作成し、税務署に提出するとともに、従業員にも交付することが求められます。

役員報酬の税金と源泉徴収に関するポイント!

従業員の給与と同じく、役員報酬も所得税や住民税などの税金、さらに健康保険料や厚生年金保険料といった社会保険料が源泉徴収で天引きされ、差し引かれた後の金額が手取りとして支払われます。

役員報酬を損金として計上した部分は経費にあたり、報酬額を増やせば会社の利益が減り、それに伴って法人税も減少します。法人税は会社の利益に応じて課されるため、役員報酬の増額により法人税負担を抑えることが可能です。

しかし、役員報酬を増やせば個人の所得税や住民税が上がるため、役員報酬と法人税、そして個人にかかる税金のバランスを理解し、最適な金額を設定することが理想的です。

合わせて読みたい「役員報酬 適正額 税理士」に関するおすすめ記事

役員報酬の適正額はいくら?税理士に相談するメリットについても解説

役員報酬にも源泉徴収は必要かに関するおすすめ記事:一人会社で役員報酬が少額(または0円)でも年末調整ってするべき?

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい!