マイクロ法人でおすすめの事業や業種は?税理士の費用についてもまとめて紹介!

マイクロ法人は、小規模ながらも大きな可能性を秘めた企業形態であり、独立した事業主にとって魅力的な選択肢です。この記事では、マイクロ法人がどのようなものか、おすすめの事業や業種、そして運営を支える税理士の重要性とその費用について詳しく解説します。フリーランスや小規模事業主がマイクロ法人を設立するメリットと、成功へ導くための戦略に焦点を当てています。

おすすめ参考記事:個人事業主×マイクロ法人 マイクロ法人の業種について

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

合わせて読みたい「マイクロ法人 年収いくらから」に関するおすすめ記事

マイクロ法人で節税できるのは年収いくらから?節税策と設立の基準を解説!

目次

法人化に関する悩みは全て解決!

専門家が会社設立を無料でサポート

「法人化したいけれど、何から始めればいいのかわからない…」

「会社設立って費用が高そうで不安…」

そんな不安を解消できる新サービスが、専門家が無料でサポートする『士業伴走プラン』 です。

自分で会社設立を進める場合と比較して最大14.5万円お得になるケースもあり、さらに書類作成や手続きに迷うことなく、専門家と伴走しながら安心して法人化を進められます。

SoVa税理士ガイド編集部

定款の記載内容を誤っただけでも、会社設立後に修正する場合の専門家依頼費用相場は約3万円と高額になるため、会社設立は初めから専門家に依頼することがおすすめです!

参考記事:「会社の定款は変更できる?手続き方法や注意点を解説!」

「今すぐ法人設立するかわからない」「将来に備えて情報だけ整理しておきたい」という段階でも活用可能で、無料相談会も随時開催しています。

「法人化のタイミングは?」「節税面のメリットは?」「今の売上規模なら設立すべき?」などの疑問も気軽に相談できます。

マイクロ法人ってなに?

マイクロ法人という言葉は日本の会社法には具体的に定義されていませんが、最近ビジネス界で注目されているスタイルの一つです。マイクロ法人は従業員を雇用せず、自身で事業を運営する代表者によって経営される会社の形態を指します。

一般的な企業と比べて、マイクロ法人は代表者が一人で事業を運営することが多く、家族が経営に参加する場合もあります。これは「プライベートカンパニー」とも呼ばれることがあります。会社法に従って会社設立登記を行う必要がある点は通常の会社と同様です。また、マイクロ法人は株式会社や合同会社、合名会社などの形態で設立可能です。それぞれの形態により、事業運営の柔軟性が生まれるのでおすすめです。

代表者が一人で経営するため、意思決定が迅速でスムーズに行えるのがおすすめの特徴です。従業員を雇わないため、事業運営コストを抑えられ、税理士の費用も通常の会社と比べて低く抑えることができます。

-

SoVa税理士お探しガイド編集部

マイクロ法人を活用すると、個人事業主として活動するよりも大幅な節税効果が期待できます。

マイクロ法人おすすめの事業や業種の関連記事:

マイクロ法人は規模が小さいため、リスクを迅速に管理しやすく、事業主が自身のビジョンに基づいてビジネスを運営するのに適しています。事業運営の柔軟性があるため、経営者の判断で事業の方向性を調整しやすくなるところがおすすめポイントです。

また、マイクロ法人を運営する際には税理士の支援を依頼することをおすすめします。税理士は設立手続きや税務処理など幅広い分野でサポートを提供してくれます。税理士の費用は事業運営コストの一部ですが、専門家のアドバイスにより事業の安定性と効率が向上します。

マイクロ法人は事業主が自身のビジョンや目標に基づいて小規模な事業を展開するのに適した法人形態です。事業主は自身の事業計画に合わせて最適な法人形態を選択し、効率的かつ柔軟な事業運営を目指すことが重要です。

おすすめ記事

マイクロ法人おすすめの事業や業種の関連記事:マイクロ法人とは?個人事業主が設立するメリット・デメリットを解説

マイクロ法人でおすすめの事業や業種

マイクロ法人は一人で経営を行うため、効率的で小規模な事業や業種がおすすめです。この記事では、マイクロ法人におすすめの事業や業種について解説します。自分のスキルや興味、リスクを考慮しながら、適した事業や業種を選びましょう。

まず、マイクロ法人でおすすめな行いやすい事業・業種の特徴として、以下のような点が挙げられます。

合わせて読みたい「クラウド会計による記帳と税理士費用」に関するおすすめ記事

クラウド会計ソフトの利用で税理士への依頼費用は安くなる?

マイクロ法人でおすすめな事業や業種の特徴

在庫や仕入れが少ない

商品を保管するスペースや仕入れコストが低いため、資金を効率的に活用できるところがおすすめです。

合わせて読みたい「マイクロ法人の社会保険料」に関するおすすめ記事

マイクロ法人の設立で社会保険料の最安化ができる?具体的な方法とデメリットも解説!

設備投資が少ない

高額な設備投資が不要な事業や業種は、初期費用を抑えることができるところがおすすめです。

小さなオフィスや在宅での活動

オフィスの維持コストを削減できるため、経費を抑えることができるところがおすすめです。

-

SoVa税理士お探しガイド編集部

マイクロ法人と相性の良い業種については以下の記事もおすすめです。

マイクロ法人おすすめの事業や業種の関連記事:マイクロ法人と相性の良い業種とは?

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

マイクロ法人でおすすめな事業や業種の具体例

それでは、次は具体的なおすすめ事業や業種を見てみましょう。

資産管理/運用

不動産や株式、仮想通貨などを活用した資産運用は、在庫や仕入れが少ないためマイクロ法人におすすめです。

資産管理会社を設立すべき人

資産管理会社としてマイクロ法人やプライベートカンパニーの設立を考えるべきは、税制上のメリットや資産保全を重視する以下のような人々です。

1. 個人投資家

投資で収益を得ている個人投資家は、累進課税の個人所得税よりも低率で一定の税率が適用される法人税を活用することで節税効果を得られます。例えば、所得が増えるほど高くなる個人税率と比較して、法人税は課税所得800万円までは約15%、それ以上は約30%程度で、税負担が軽減される可能性があります。

SoVa税理士ガイド編集部

また、法人を通じて経費として計上できる支出範囲が広がり、資産の管理コストも低減できるでしょう。

おすすめ参考記事:個人投資家が資産管理会社を設立するメリットとは?

SoVa税理士お探しガイド編集部

一人会社を設立するメリットについては以下の記事がおすすめです。

「一人会社を作るメリットは?個人事業主との違いや一人会社の作り方を解説!」

2. 資産運用や副業収入のあるサラリーマン

副収入があるサラリーマンがマイクロ法人を設立すると、支出を経費化しやすくなるほか、家族に給与を支払うことで所得分散が可能です。これにより、全体的な税負担が抑えられ、より多くの収益を手元に残すことができます。さらに法人にすることで経費範囲が広がるため、収入を効果的に管理しやすくなります。

マイクロ法人おすすめの事業や業種に関する記事

マイクロ法人おすすめの事業や業種の関連記事:個人投資家が資産管理会社を設立するメリットとは?

3. 相続税負担が見込まれる資産家

多額の資産を持つ人にとって、資産管理会社を通じた相続対策は有効です。個人が相続をすると最大30%を超える税負担が発生しますが、資産管理会社を活用して少しずつ役員報酬などで資産を移転すると、贈与税より低い税率での移転が可能です。さらに、会社が不動産を所有していれば、不動産を株式の形で相続でき、遺産分割が円滑になります。

4. オーナー社長

自社株の相続が課題となるオーナー社長にも資産管理会社は有効です。株式を普通株式と無議決権株式に分け、後継者に普通株式、その他の相続人には無議決権株式を分配することで、経営に関する意思決定が円滑に行え、相続トラブルを避けられます。

合わせて読みたい「マイクロ法人の設立と税理士費用」に関するおすすめ記事

マイクロ法人として資産管理会社を設立すべき人は?注意点や設立の手順も解説

コンテンツクリエイター

YouTuberやライバー、インスタグラマーなどの活動は、個人のスキルを活かして収益を得ることが可能なのでおすすめです。

フリーランス

ライターやプログラマー、デザイナー、コンサルタントなどのスキルを提供するビジネスは、在庫や設備投資が不要で、在宅での活動が可能なのでおすすめです。

オンラインサロン運営

自身の専門知識や経験を活かし、オンラインでコミュニティを運営することで収益を得ることができるのでおすすめです。

フードデリバリー

合わせて読みたい「マイクロ法人の維持費」に関するおすすめ記事

マイクロ法人の維持費はいくらかかる?マイクロ法人の維持費だけでなく設立費用についても解説!

マイクロ法人の維持費を最適化しながら、スムーズな法人運営を実現するためのポイントも紹介するので、ぜひ参考にしてください!

Uber EatsやWoltなどのプラットフォームを活用したフードデリバリーは、簡単に始められる事業や業種としておすすめです。

SoVa税理士お探しガイド編集部

合同会社に税理士がいるのか迷う場合は、こちらの「 合同会社に税理士は必要か?依頼する場合のメリット・デメリットを解説! 」を是非参考にしてください。

ブログやアフィリエイト

オンラインで情報を発信し、広告収入やアフィリエイトで収益を得ることができるのでおすすめです。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

マッサージや整体

手技を活用してサービスを提供し、固定客を獲得することで安定した収益が期待できるのでおすすめです。

合わせて読みたい「マイクロ法人は売上なしでも大丈夫」に関するおすすめ記事

マイクロ法人は売上なしでも大丈夫?メリットやデメリットについても解説!

本記事では、売上なしの状態でマイクロ法人を運営する際の重要なポイントを解説し、法人を維持するためのコストやリスク、さらには売上がなくても活用できるメリットについて詳しく紹介します。

出版や執筆

自身の専門知識や経験を活かした執筆活動や書籍の出版も、マイクロ法人で行いやすい事業や業種としておすすめです。

マイクロ法人の関連記事:「マイクロ法人は家賃も経費にできる?経費計上する方法や注意点を解説!」

これらの事業や業種は、マイクロ法人のスケールに合ったものが多く、自分のスキルや興味に合った事業や業種を選択することで、成功への道・業種が開けるでしょう。また、税理士のサポートを活用することで、事業運営がよりスムーズになります。

マイクロ法人おすすめの事業や業種の関連記事

マイクロ法人で事業や業種を選ぶ際の注意点

マイクロ法人で事業や業種を選ぶ際にはいくつか注意が必要です。まず、個人事業とマイクロ法人で同じ業種を選ばないようにしましょう。個人事業の業種とマイクロ法人の業種が同一だと、マイクロ法人の事業や業種が実体のないものと疑われる恐れがあります。そのため、個人事業とマイクロ法人で異なる業種を選択することが重要です。

合わせて読みたい!「税理士に丸投げする費用」におすすめ記事

税理士に丸投げする費用はいくら?確定申告や記帳を依頼する場合の費用相場も紹介!

もし選択する業種に迷った場合は、資産管理会社として設立する方法も検討できます。資産管理会社とは、株式や不動産、投資信託などの資産を運用する会社です。このような形態であれば、業種の選択肢が広がるかもしれません。ただし、初期の資産として最低でも1000万円から2000万円程度の資産が必要と考えられます。これにより、十分な資本を確保でき、安定した運営が可能となります。また、個人事業として資産運用や投資を行っていないことが条件です。資産の面と併せ、事業・業種として同一のものが二つあると問題が生じるため、その部分には注意が必要です。

SoVa税理士ガイド編集部

また、マイクロ法人の設立に際しては、最低でも役員報酬控除前で110万円程度の所得が必要です。これは、役員報酬や維持費、税金などの経費をカバーするためです。人件費には約80万円、その他維持費や税金には約30万円が必要になります。

マイクロ法人で役員報酬を支払うことで、社会保険に加入することが可能となります。これにより、マイクロ法人と個人事業の「二刀流」スキームが成立し、節税効果が期待できます。ただし、役員報酬の額は年金事務所と相談して適切な金額に調整しましょう。

マイクロ法人の事業運営は慎重な選択が求められますので、税理士のアドバイスを受けながら適切な事業や業種を選ぶことが大切です。

マイクロ法人おすすめの事業や業種の関連記事:マイクロ法人を作る時の業種は何がいいか?

合わせて読みたい「役員報酬の決め方」に関するおすすめ記事

役員報酬の決め方とは?決めるときの注意点も詳細解説!

個人事業主から法人化(法人成り)後の社会保険手続き概要

個人事業主が法人化した場合、社会保険への加入手続きが必要となります。事前に、マイクロ法人化後に行うべき主な社会保険手続きについて解説します。

1. 健康保険と厚生年金保険

マイクロ法人化すると、健康保険と厚生年金保険の加入が必須となります。会社設立や新たな加入者が発生した場合、5日以内に所在地を管轄する年金事務所へ届け出を行います。この手続きは、マイクロ法人としての加入と役員(社長)や従業員個々の加入を含みます。手続きが遅れると罰則が科される可能性があるため、迅速に対応しましょう。

「マイクロ法人の会社設立」編集部

マイクロ法人の設立方法については、【 マイクロ法人とは?設立方法やメリット・デメリットを解説! 】の記事をご覧ください。

2. 労働保険(労災保険と雇用保険)

従業員を雇用する場合は、労働保険(労災保険と雇用保険)への加入が必要です。ただし、代表者や役員のみで構成される会社の場合、これらの保険への加入義務はありません。従業員を雇用する場合に必要な手続きは以下の通りです:

- 保険関係成立届

保険関係が成立した翌日から10日以内にハローワークへ提出します。 - 雇用保険適用事業所設置届

設立後10日以内に、登記簿謄本などの必要書類とともにハローワークに提出します。 - 雇用保険被保険者資格取得届

従業員の雇用後、翌月10日までに提出が必要です。

マイクロ法人の税理士に依頼に関する参考記事:「資金調達を税理士に依頼するメリットやおすすめポイントについて詳細に解説!」

3. 介護保険

健康保険に加入している場合、介護保険も自動的に適用されます。対象者は40歳以上の加入者であり、特別な手続きは不要です。

合わせて読みたい「マイクロ法人 社会保険」に関するおすすめ記事

マイクロ法人の設立で社会保険料を軽減!役員報酬と社会保険の関係を解説

4. 子ども・子育て拠出金

厚生年金保険料と共に徴収される子ども・子育て拠出金も法人化後に必要な支払い項目です。この拠出金は全額会社負担となり、子育て支援事業に使用されますが、健康保険手続きに含まれるため追加の申請は不要です。

5. 社会保険加入の費用

法人化後に支払う社会保険料は、健康保険、厚生年金保険、労働保険の料率や従業員数によって異なります。これらの費用は事業運営において大きな割合を占めるため、事前に年金事務所やハローワークで確認し、資金計画を立てることが重要です。

合わせて読みたい「マネーフォワードクラウド会社設立で会社設立」に関するおすすめ記事

マネーフォワードクラウド会社設立を使って会社設立する方法とは?マネーフォワードで会社設立するメリットも紹介!

社会保険手続きをスムーズに行うために

マイクロ法人化後、健康保険、厚生年金保険、労働保険への手続きは法律で義務付けられています。これらを適切に行うことで、社会保険料の不備や罰則を防ぎ、事業の信頼性を高めることができます。特に初めてマイクロ法人を設立する場合は、税理士や社会保険労務士に相談し、スムーズな手続きが行えるよう支援を受けるのも有効です。

合わせて読みたい「個人事業主から法人化したときの社会保険手続き」に関するおすすめ記事

個人事業主から法人化したときの社会保険手続きとは?個人事業主から法人化した際のメリットも解説!

また、個人事業主から法人化した際のメリットについても詳細に解説しているため、個人事業主から法人化するか迷っている方にはおすすめの記事です。

マイクロ法人と個人事業主の二刀流おすすめの事業例

マイクロ法人と個人事業主を組み合わせた「二刀流」アプローチは、様々な業種や事業を並行して行うことで多様な収入源を確保し、効率的な税務戦略を構築する方法です。ここでは、マイクロ法人と個人事業主として並行することで得られる事業例をいくつか紹介します。

マイクロ法人と個人事業の二刀流おすすめ事業・業種例

長年塾講師として経験を積み、会社員時代に副業を開始して独立を果たした方の例です。副業として行っていたオンライン家庭教師の仕事をマイクロ法人にスライド。

マイクロ法人:オンライン家庭教師 × 個人事業主:営業コンサルタント

オンライン家庭教師の仕事で既に十分な顧客を確保している場合は、マイクロ法人に移行しても安定した収益が期待できそうです。個人事業として相性が良さそうでおすすめなものは、ブロガーや教材執筆・校正業、工芸家、コンサルタントなどがおすすめです。

合わせて読みたい「マイクロ法人での資産運用はいくらから?」に関するおすすめ記事

マイクロ法人での資産運用はいくらからがおすすめ?メリットや注意点を解説!

本記事では、サラリーマンが資産運用を効率化するためにマイクロ法人の設立を検討すべき年収はいくらからかの目安や、メリット・デメリットについて詳しく解説します。

マイクロ法人おすすめの事業や業種の関連記事:マイクロ法人を設立しよう!メリットとデメリット、作り方を徹底解説

マイクロ法人と個人事業の二刀流おすすめのその他事業・業種例

マイクロ法人:ソーラーパネル発電 × 個人事業主:不動産投資

マイクロ法人:せどり × 個人事業主:株式投資

マイクロ法人:ウーバーイーツ × 個人事業主:せどり

マイクロ法人:ウェブデザイン × 個人事業主:ECサイト制作

マイクロ法人:イラストレーター × 個人事業主:ITコンサルティング

これらのおすすめした事業例では、業種や職種の制限がなく、様々な分野での事業・業種を組み合わせることが可能です。小売業や運輸業、サービス業、不動産業など、幅広い選択肢が存在します。

重要なポイントは、マイクロ法人で最低でも年80万円以上の収入を得ることができる事業を選択することです。また、法人税を抑えるために、自分で収入を調整できる事業・業種をマイクロ法人に、収入が上限なく増えやすい事業・業種を個人事業主として行う傾向があります。

合わせて読みたい「スタートアップ企業において税理士に依頼できる業務とメリット」に関するおすすめ記事

スタートアップに税理士は必要?依頼できる業務とメリットを徹底解説

このような二刀流アプローチにより、収入の最適化と税務上の効率化を図ることができます。事業・業種の選択や組み合わせについては、税理士のおすすめアドバイスを受けながら最善のプランを考案しましょう。

おすすめ記事

マイクロ法人おすすめの事業や業種の関連記事:マイクロ法人と個人事業主の二刀流におすすめする事業内容

マイクロ法人と個人事業主の「二刀流」を活用することで、以下のようなメリットが得られます。

1. 所得税や住民税の節税

二刀流にすることで、所得税の負担を減らせる可能性があります。個人事業主の所得税は累進課税により所得が高くなるほど税率が上がりますが、法人の場合は、800万円超の利益でも法人税率が23.2%で一定となります。これにより、個人事業主のみで活動するよりも全体の税負担が抑えられるケースが多いです。

気をつけておきたい注意点

ただし、マイクロ法人では赤字でも法人住民税がかかるため、注意が必要です。

マイクロ法人おすすめの事業や業種の関連記事:マイクロ法人と個人事業主の二刀流をするとき、業種はどうする?

2. 社会保険料の負担軽減

法人を併用することで、社会保険料も調整可能です。個人事業主の場合、国民健康保険と国民年金への加入が義務ですが、法人化することで厚生年金と健康保険への加入が可能になり、役員報酬を低額(年72万円以下)にすることで、社会保険料も最小限に抑えることができます。

SoVa税理士お探しガイド編集部

また、経費として社宅や福利厚生費を活用することで、生活費の一部を会社で負担し、個人の出費を抑えることができます。

3. 信用力向上

法人として登記していると、取引先や金融機関からの信頼を得やすくなります。法人名義での契約や取引も可能となり、信用が重要な大手企業や公共機関との契約がスムーズに行えます。個人事業主として活動するだけでは不十分な場合にも、法人を併用することで社会的な信用力が向上し、取引機会が広がります。

合わせて読みたい「税理士への記帳代行の依頼」に関するおすすめ記事

記帳代行は税理士に依頼すべき?おすすめの依頼先とメリットを紹介

4. 経費計上の幅が広がる

法人を持つことで、経費計上できる範囲が広がります。法人であれば経営者の給与や退職金、福利厚生費、日当や社宅費用なども経費として計上できますが、個人事業主ではこれらの多くが経費対象外です。

SoVa税理士お探しガイド編集部

また、法人なら家族を従業員として雇う場合も事前の届出なしに給与を経費として計上できる点がメリットです。

5. 資金調達の機会拡大

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

二刀流であれば、法人での株式発行による資金調達が可能になります。個人事業主では、資金調達は主に融資に限られ、規模も小さくなりがちです。しかし、法人を併用することで、企業としての信用力が上がり、銀行からの融資も受けやすくなります。法人を利用した資金調達により、事業の拡大もスムーズに進められるでしょう。

このように、マイクロ法人と個人事業主の「二刀流」を使い分けることで、税負担や社会保険料の削減、信用力の向上、経費計上の幅の拡大などの多くのメリットが得られ、柔軟な経営が可能になります。

税理士関連のおすすめ記事:「税理士顧問料5,000円で何を依頼できる?安い依頼費用の注意点も解説」

【参考】売上がないマイクロ法人でも注意すべき事項とは?

売上がないマイクロ法人であっても、法人名義の銀行口座は適切に管理することが重要です。法人の維持費や経費の支払いをスムーズに行うために、定期的に残高を確認し、入出金の履歴を明確に記録しておく必要があります。特に、不正利用や誤送金のリスクを防ぐためにも、こまめなチェックが欠かせません。

また、法人の事務所に関しても慎重な管理が求められます。賃貸契約を法人名義で締結している場合、売上がなくても賃料の支払い義務は発生します。さらに、事務所の住所を法人登記に使用している場合、契約を解約してしまうと法人の所在地が不明となり、税務署や金融機関からの重要な通知を受け取れなくなる可能性があるため、慎重に判断することが大切です。

マイクロ法人のここがポイント!

特にバーチャルオフィスを利用している場合は、契約の更新時期や条件を事前に確認しましょう。

マイクロ法人に関連するお薦め記事:「マイクロ法人は売上なしでも大丈夫?メリットやデメリットについても解説」

マイクロ法人に税理士は必要?

マイクロ法人を設立して事業・業種を進める際に、税理士の必要性について考えることは重要です。マイクロ法人は節税対策の一環として設立されることが多いため、税理士費用を抑えたいと考える方も多いでしょう。しかし、正確な確定申告や適切な節税対策、税務調査への対応など、専門知識が求められる作業を自力で行うのは難しいと感じる方も少なくありません。

SoVa税理士お探しガイド編集部

税理士をどこで探したらいいのか迷う場合は、freee税理士検索などで探すことが可能です。

マイクロ法人で税理士が必要なケースとしては、まず、税務会計の独学が難しい場合があります。マイクロ法人の税務会計は個人事業主のものよりも複雑で、青色申告やインボイス制度など、最新の税制改正に対応する必要があります。税理士に依頼することで、正確な税務会計を行い、事業に集中できるメリットがあります。

また、法人の税務会計が難しい場合も税理士のサポートが重要です。マイクロ法人と個人事業主の二刀流で事業・業種を進める際、個人事業主よりも難しい法人の税務会計を行わなければなりません。

マイクロ法人でおすすめの事業や業種に関するポイント!

貸借対照表や損益計算書、法人税申告書など、多くの書類作成が必要であり、専門知識が必要です。税理士に依頼すれば正確な税務会計が可能となります。

さらに、事業に集中して時間を有効に使いたい場合にも、税理士の力を借りることをおすすめします。マイクロ法人と個人事業主の二刀流で事業を進めると、効率的に売上を伸ばすことができます。税務会計に時間をかけず、事業・業種の将来や税制改正への対応を専門家に相談できる状態にしておくことは重要です。

合わせて読みたい「マイクロ法人 赤字」に関するおすすめ記事

マイクロ法人の赤字経営は大丈夫?赤字になったときの注意点や対処法を解説

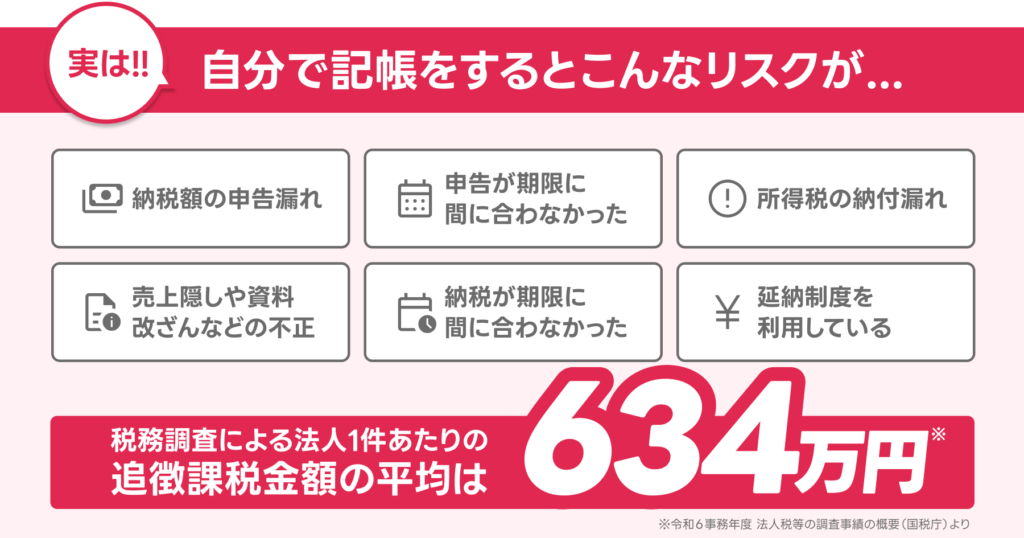

一方で、マイクロ法人に税理士が不要なケースもあります。それは、独学で財務会計や税務会計を行える場合です。マイクロ法人と個人事業主の二刀流で事業・業種を進め、自力で正確に税務会計を行えるなら、顧問税理士の必要性は低くなります。ただし、マイクロ法人でも税務調査が入る可能性もあるため、対応できない場合は税理士のサポートが必要です。追徴課税のリスクを避けるためにも、税理士のアドバイスを受けることで事業・業種に集中して売上を伸ばすことができるでしょう。ぜひとも税理士にアドバイスを依頼することをおすすめします。

-

SoVa税理士お探しガイド編集部

定款修正や税金面の損失、設立作業の手間、助成金の損失など、マイクロ法人立ち上げ前後で後悔しないために、しっかりと税理士のサポートを受けましょう。

マイクロ法人と税理士に関連するおすすめ記事:フリーランス・個人事業主は知っておきたい新たな選択肢「マイクロ法人」とは?

マイクロ法人と税理士に関連するおすすめ記事:マイクロ法人に強い税理士は必要?費用相場や後悔しない選び方を解説

記帳業務・給与計算・役所手続き・節税アドバイスを依頼するならSoVaがおすすめ!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

【決算と記帳は任せるべき】法人の89%に顧問税理士がいる理由

企業の決算や記帳は単なる数字の入力作業ではなく、税法・会計基準・提出期限という複雑に絡み合うルールの中で進めなければなりません。実際、国税庁が発表した令和6事務年度のデータでは、申告漏れ総額9,741億円、追徴税額3,197億円に達し、法人1件あたりの追徴額は平均634万円と、調査を受けた企業に重くのしかかっています。さらに、海外取引を持つ法人では申告漏れ2,870億円と、調査の強化がより鮮明です。

参考:国税庁「延滞税について」

税理士に依頼に関連する注意点

自社での独学・手探りによる記帳と決算では、知らないうちに税額計算を誤り、過少申告加算税・重加算税・延滞税といった追徴課税が課されるリスクが常について回ります。

税金の世界には「善意のミスでも罰金」という冷徹な原則があり、一度税務署から問題点を指摘されると、その後の税務調査対象となり続けるケースも珍しくありません。つまり、税理士による正確な決算書の作成と記帳指導は、余計な罰金を避け、企業の信頼性と資金繰りを守る最強の盾となるのです。

特に創業期や成長フェーズの企業では、融資審査・補助金申請・取引先の信頼獲得など、決算書が企業の信用そのものとして評価されます。税理士に依頼することで、数字の根拠が明確で、税法に適合し、説明力のある決算書を作成でき、長期的な節税アドバイスや税務調査対応まで含めて経営を支えるパートナーとなってくれます。

| 税目 | 課されるケース | 税率・負担イメージ |

|---|---|---|

| 過少申告加算税 | 納税額の申告漏れ | 不足税額50万円以下:10%

50万円超:15% |

| 無申告加算税 | 期限内申告をしなかった | 50万円以下:15% 50万円超:20% 300万円超:30% |

| 不納付加算税 | 源泉所得税の納付遅れ | 自主納付:5% 税務署指摘後:10% |

| 重加算税 | 売上隠し・資料改ざんなど不正 | 過少申告・不納付の場合:35%

無申告の場合:40% |

| 延滞税 | 納期限までに納税できない | 2ヵ月以内:年7.3% or 基準割合+1% 2カ月超:年14.6% or 基準割合+7.3% |

| 利子税 | 延納制度利用時 | 年7.3% or 特例基準割合(R7は0.9%) |

税金は、正しく向き合えば企業の未来を守り、誤れば即座に罰金という形で跳ね返ってきます。

合わせて読みたい「税理士に顧問契約を依頼する時の注意点と契約書」に関するおすすめ記事

税理士に顧問契約を依頼するときの注意点と契約書のポイントを解説

マイクロ法人のサポートを税理士に依頼する費用相場

マイクロ法人が税理士に依頼する際には、主に2つの選択肢があります。まず一つ目は、税務顧問として税理士と長期契約を結び、年間を通じて税務に関するアドバイスを受けながら、決算期末には決算書や確定申告書の作成・提出を依頼する方法です。ケースによっては、記帳代行も税理士に任せることがあります。そして二つ目は、決算期末のみ税理士に依頼して確定申告を行う方法です。この場合、年間の事業活動に関する税務アドバイスを受けることはなく、決算期末に決算申告のタイミングで税理士と相談しながら確定申告を進めていく形となります。

マイクロ法人の決算申告のみを税理士に依頼する際の費用は、一般的に20万円以上からが多いです。ただし、年商や業種などによってこの最低料金は異なるため、必ずしも全てのケースで20万円以上というわけではないことに注意が必要です。年商や業種だけでなく取引数やその複雑性によっても報酬金額が変動するため、具体的な費用は税理士と直接相談して見積もりをとることが望ましいです。

一方で、税理士と顧問税理士契約を結び、年間契約で継続的に税理士にサポートを受ける場合、月額の税理士顧問料と決算申告の料金が別途発生することがあります。このような契約では、決算申告のみを依頼するよりも顧問税理士契約の方が総合的に費用を抑えることができる場合があります。月額の顧問税理士報酬は、業種や年商、取引数などによって異なりますが、一般的には月額2~3万円以上、決算申告料金が15万円以上が相場とされています。

マイクロ法人の事業展開において税理士を活用するかどうかは、法人の規模や業種、個々の事業活動の内容によって異なるため、自分の事業・業種に合った最適な選択をすることをおすすめします。

マイクロ法人と税理士に関連するおすすめ記事

マイクロ法人と税理士に関連するおすすめ記事:マイクロ法人に強い税理士を検討するポイント

マイクロ法人のサポートを税理士に依頼するメリット、デメリット

マイクロ法人に税理士のサポートを依頼することには、事業運営においていくつかのメリットとデメリットがあります。以下に、それぞれについて詳しく説明します。

マイクロ法人のサポートを税理士に依頼するメリット

事業への集中

税理士に法人会計のサポートを依頼すると、税務関連の事務手続きに費やす時間と労力を軽減できます。日常の記帳や確定申告書、決算書の作成などの手間を省けるため、その分事業の成長や拡大に専念できます。

法改正に合わせた節税の確実な実施

最新の税法や法改正に精通した税理士に依頼することで、正確な節税を確実に行うことが可能になります。誤った会計報告は意図的でなくてもペナルティが発生することがあります。税理士のアドバイスをもとに正しい方法で節税を行うことで、重加算税などのリスクを軽減できます。

資金繰りや経営のサポート

税理士に会計を任せると、資金繰りや経営に関するアドバイスも受けられます。金融機関からの融資を受ける際も、法人の財務状況を税理士が把握していることで有利に進めることができます。

ここがポイント!

事業・業種内容に詳しい税理士がいることで、経営面でも精神的に支えられるでしょう。

おすすめ参考記事:経営に強いおすすめの税理士事務所8選を紹介!いい税理士の特徴4つとは?

会社設立後に創業融資が受けられるか

無料診断!

簡単シミュレーションで融資額と融資成功率を診断できます。

「創業融資を受けたいけど、自分は通るの?」

「どれくらいの金額を借りられるか知りたい!」

そんな疑問を会社設立後にお持ちの方は、「創業融資シミュレーション」がおすすめです!

-

✔ アンケートに答えるだけで、融資額&審査通過率がすぐに分かる!

✔ 無料で何度でも気軽にシミュレーション可能

✔ 創業期に融資を検討している方に最適

「申し込む前に、どれくらい借りられるのか知りたい…」そんな方は、まずはシミュレーションで融資の可能性をチェックしましょう!

マイクロ法人のサポートを税理士に依頼するデメリット

費用の発生

税理士に依頼することで税理士の顧問料やスポット料金がかかります。顧問契約では税務調査の際も強力なサポートを受けられますが、その分費用が高くなります。スポットで依頼する場合は特定の業務に限定されるため料金は抑えられますが、事業規模によっては依然として負担になることもあります。

マイクロ法人に強い税理士を探すことが容易ではない

税理士にも得意分野があり、特定の業種や事業・業種に精通した専門家を探すのは容易ではありません。将来的な展望を考慮した上で、どの分野を得意とする税理士を求めるかを明確にしておく必要があります。ネット検索や紹介などで探す場合、信頼性や経験豊富な税理士を見つけるのは難しいかもしれません。

マイクロ法人の事業を円滑に進めるためには、これらのメリットとデメリットを十分に考慮した上で、税理士のサポートを受けるかどうかを判断することが重要です。

マイクロ法人と税理士に関連するおすすめ記事:マイクロ法人に税理士は必要?|賛成派と反対派の意見を一挙紹介

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

マイクロ法人の設立でよくある疑問|Q&A

Q.マイクロ法人設立に伴うマイクロ法人の維持費は年間いくら?

A.マイクロ法人の年間維持費は税理士と顧問契約をするかどうかで変わってきます。顧問税理士をつける場合、マイクロ法人の年間維持費は約38万円~、マイクロ法人に顧問税理士をつけない場合は約28万円~が相場です。

Q.マイクロ法人の設立費用はいくら?

A.マイクロ法人の設立費用は、株式会社の場合は約20万円~24万円、合同会社の場合は約6万円~10万円が相場です。

Q.マイクロ法人設立後は会計ソフトを導入した方が良いのか

A.マイクロ法人を設立後は年度終了後に必ず決算申告を行う必要があります。つまり、マイクロ法人の記帳は単式簿記ではなく、必ず複式簿記で行います。

単式簿記の場合は、会計ソフトを導入しなくても日々の記帳か可能ですが、複式簿記の場合は会計ソフトを導入なしではマイクロ法人での記帳が困難になると言えます。また、マイクロ法人が税理士と顧問契約する場合でも、税理士の記帳方法が会計ソフト導入を前提としていることも多いため会計ソフトは必要です。

まとめ

今回は、マイクロ法人でおすすめの事業や業種は?税理士の費用について紹介しました。マイクロ法人は節税や節約の観点で注目されがちですが、スモールビジネスを始めるにも適しています。

フリーランスの方が収入の不安や焦りを感じることは少なくありません。そうしたリスクを解消するためにも、マイクロ法人を立ち上げることで新たなビジネスチャンスを創出することが可能です。事業展開の多様化や収益源の拡大を目指して、マイクロ法人を活用してみてはいかがでしょうか。

さらに、税理士のサポートは、マイクロ法人にとって非常に重要です。日々の記帳や決算書の作成、確定申告書の提出などの会計業務を代行してもらうことで、事業者は本業に専念できます。また、税理士は法改正や最新の税務情報に精通しているため、適切な節税対策を提案してくれるでしょう。税務調査が入った場合にも、税理士が立ち会ってくれるため、とても心強い存在です。

さらに、税理士は資金繰りや経営に関するアドバイスを提供してくれるパートナーでもあります。法人としての財務状況を把握し、資金調達のサポートや事業計画の見直しなど、経営者にとって有益な情報を提供してくれます。税理士と連携することで、事業の成長や拡大に向けた戦略的な意思決定が可能となるでしょう。

マイクロ法人は、節約と新規収益を両立させるための選択肢の一つです。事業を多角化させることで、リスクを分散しながら将来への希望を見出すことができます。マイクロ法人の設立や運営を通じて、あなたの事業の可能性を最大限に引き出してみてください。

マイクロ法人おすすめの事業や業種の関連記事:【マイクロ法人で何をする】おすすめの事業内容(業種)

給与計算・労務手続き・記帳業務・節税アドバイスを依頼するならSoVaがおすすめ!!

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい!