給与計算方法まとめ!正確な給与計算方法を詳細に解説します

カテゴリー:

公開日:2024年8月

更新日:2025年12月25日

今回は給与計算の方法について詳しく解説していきます。

給与計算方法は残業代など複雑なものも含まれる為、正しく理解し給与計算のミスが発生しないようにしましょう。

目次

【リスクが大きすぎる】税理士や社労士に給与計算を任せるべき理由

給与計算ミスは、単なる計算間違いでは済みません。

法人が給与計算を誤ると、労働基準法違反による罰則と税務上の加算税・追徴課税という、二重のリスクを同時に抱えることになります。

特に、給与計算は源泉所得税や住民税と直結しており、会社が従業員に代わって税金を預かり、正しく計算・納付する責任を負います。そのため、給与計算ミスは税務署から見ても重大な管理不備と判断されやすい分野です。

さらに、給与計算ミスが発覚した場合には、再計算や差額精算だけでなく、税務署や労働基準監督署への説明・是正対応が必要となり、経営者の負担は一気に増大します。

このような背景から、給与計算は自社で対応するのではなく、税理士・社労士などの専門家に任せるべき業務といえます。

給与計算に関する参考記事:「給与計算ミスへの対処法は?責任・リスクや防止策も解説!」

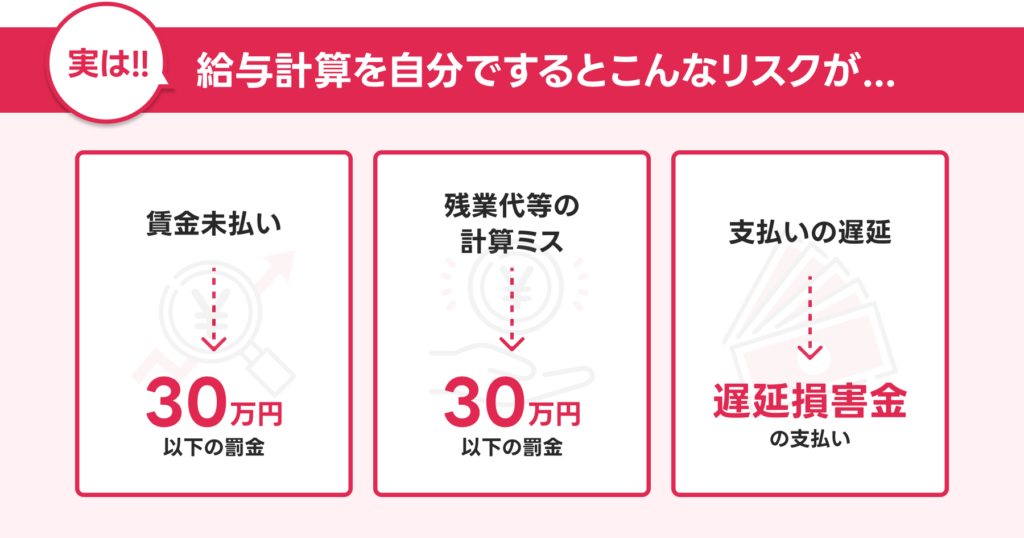

給与計算ミスによる労務・税務リスク

給与計算を誤ると、まず問題になるのが労働基準法違反です。

賃金は「全額・期日どおりに支払う」ことが法律で義務付けられており、給与計算ミスによる未払い・支払い遅延は、厳しく取り締まられます。

| 内容 | 想定されるリスク |

|---|---|

| 賃金未払い・支払遅延 | 労働基準法違反となり30万円以下の罰金 |

| 残業代・割増賃金の計算ミス | 6か月以下の懲役または30万円以下の罰金 |

| 賃金支払遅延 | 遅延損害金(退職者は年14.6%など高率) |

| 悪質と判断された場合 | 未払い賃金と同額の付加金を命じられる可能性 |

給与計算ミスが続くと、従業員の不信感につながり、離職率の上昇や社内トラブルの原因にもなります。

その結果、会社の信用そのものを損なうリスクが高まり、採用や取引にも悪影響を及ぼしかねません。

また、給与計算と密接に関係する源泉所得税は、会社が「預かって納める税金」であるため、税務署によるチェックは特に厳しくなります。

源泉所得税の計算ミスや納付漏れがあると、「給与計算を適切に管理できていない法人」と評価され、税務調査リスクが高まります。

「税理士に給与計算を依頼」編集部

近年では、税務署がAIを活用した税務調査を行っており、以前よりも給与計算ミスが原因の税務調査リスクは確実に増大しています。

実際に国税庁が公表した令和5事務年度のデータでは、申告漏れ総額は9,741億円、追徴税額は3,197億円に達し、法人1件あたりの追徴額は平均550万円と、調査を受けた企業にとって極めて重い負担となっています。

専門家費用を46%カット!!

会計事務所SoVaでは、記帳業務や給与計算だけではなく、社会保険などの役所手続き、さらには助成金・補助金や節税アドバイスを29,800円〜丸ごとお任せいただくことが可能です。バックオフィス業務が面倒だと感じている方は、ぜひ会計事務所SoVaにお任せください!

さらに、一度税務署から給与計算や源泉所得税の管理について問題点を指摘されると、その後も継続的に税務調査の対象となるケースは珍しくありません。

税理士に給与計算を依頼に関連する注意点

さらに、一度税務署から給与計算や源泉所得税の管理について問題点を指摘されると、その後も継続的に税務調査の対象となるケースは珍しくありません。

そのため、税理士に記帳代行や決算申告だけを依頼するのではなく、給与計算を含めた労務・税務を一体で任せることが重要です。

給与計算の方法 4STEP

給与計算方法は大きく以下の4つのSTEPにわけて給与計算を行います。

ここでは、この給与計算方法4STEPについて詳しく解説していきます。

合わせて読みたい「税理士に給与計算を依頼するときの費用」に関するおすすめ記事

税理士に給与計算を依頼!相場の費用やメリット・デメリットも知りたい!

給与計算の方法 STEP1 勤怠情報をまとめる

給与計算を行うにあたって、以下の勤怠情報をまとめる必要があります。

| 確認すべき項目 | 概要 |

| ①所定労働時間 | 労働者が実際に働く時間を指します。これは、就業規則や雇用契約書に記載されている始業時間から終業時間までの時間から、休憩時間を差し引いた時間です。 |

| ②勤務日数(実労働日数) | 勤務日数とは、所定の労働日数の中で、従業員が実際に出勤した日数を指します。ただし、休日出勤の日数は勤務日数には含まれません。 |

| ③労働時間 | 労働時間とは、従業員が雇用主の指揮や命令のもとで働いている時間を指します。また、従業員ごとに分単位で計算します。 |

| ④有給取得日数 | 有給取得日数とは、給与計算期間内に取得した有給休暇の日数を指します。有給休暇の取得や付与のタイミングは、従業員ごとに異なります。有給休暇の付与には出勤率が関係するため、勤怠管理と合わせて有給休暇管理簿を作成し、一括で管理することが推奨されます。 |

| ⑤欠勤日数 | 給与計算期間中に、欠勤した日数を指します。 |

| ⑥遅刻・早退時間 | 給与計算期間中に遅刻や早退があった従業員については、それぞれの遅刻や早退の時間を確認し、合計時間を算出します。 |

| ⑦残業時間 | 給与計算期間内の残業時間(深夜残業を除く)の総計を算出します。 |

| ⑧深夜残業時間 | 夜の22時から朝の5時までの残業は「深夜残業時間」として扱い、通常の残業時間とは別に計算します。これは、深夜残業の手当の給与計算方法が普通の残業時間とは異なるためです。 |

| ⑨休日の勤務時間 | 休日出勤した従業員については、どのくらいの時間働いたかを確認します。休日出勤には、法定休日出勤と所定休日出勤の2種類があり、それぞれで給与計算方法が異なります。したがって、それぞれの種類で何日出勤したかを確認しておく必要があります。 【休日出勤の種類】・法定休日出勤: 労働基準法で定められた週1回の休みに出勤した場合。・所定休日出勤: 法定休日以外の、会社の規定による休みに出勤した場合。 |

これらの勤怠項目は給与計算を行ううえで必要不可欠な重要な情報になります。

各勤怠項目について以下で詳しくみていきます。

給与計算の方法 STEP1-① 所定労働時間

所定労働時間とは、企業ごとの就業規則で定められた労働時間のことで、法定労働時間の範囲内で「始業時間から終業時間までの労働時間から休憩時間を差し引いた時間」を指します。

法定労働時間とは、労働基準法第32条で規定されている、1日に8時間、1週間に40時間を超えてはならない労働時間の上限のことです。

つまり、法定労働時間は法律で定められた労働時間の上限であり、所定労働時間は企業が自由に設定できる労働時間です。

給与計算方法に関連するおすすめ記事

所定労働時間と法定労働時間の違いは、以下の記事がおすすめです。

「所定労働時間とは?法定労働時間との違いやフレックスの場合」

給与計算の方法 STEP1-② 勤務日数(実労働日数)

労働者が所定労働日数のうち、実際に働いた日数を指します。たとえ有給休暇を取っていても、その日は労働日数には含まれません。また、1日の労働時間が1時間であっても、その日は1日としてカウントされます。同じ日に複数回出勤しても、その日は1日として給与計算が行われます。

給与計算方法に関連するおすすめ記事

給与計算で出てくる頻出用語に関しては、「統計用語の解説」を参照にしましょう。

「業規則や雇用契約で事前に決められている労働日数を指します。これには、年間の所定労働日数を示す「年間所定労働日数」、月ごとの所定労働日数を示す「月間所定労働日数」、そして月平均での所定労働日数を示す「月平均所定労働日数」が含まれます。

給与計算方法解説部

実労働時間の定義などに関しては、「月平均所定労働日数とは?実労働時間との違いや計算方法を解説!」が参考になるでしょう。

給与計算の方法 STEP1-③ 労働時間

労働時間とは、就業規則や雇用契約書の記載に関係なく、従業員が雇用主の指示のもとで実際に働いた時間を指します。休憩時間は含まれません。たとえば、就業規則で始業時間が9時、終業時間が18時と定められていても、ミーティングのために8時半に出社し18時に退社した場合、実労働時間は8時半から18時までとなります。なお、実労働時間の一部が時間外労働に該当する場合、残業手当の支払いが必要です。

合わせて読みたい「社顔保険料は4月から6月で決まる?」に関するおすすめ記事

社会保険料は4月から6月で決まる!4月5月6月に残業すると手取りが減る理由を解説

給与計算方法解説部

労働基準法なども併せて解説している「労働時間とは?労働基準法における上限、休憩や休日の定義も解説」の記事もおすすめです。

給与計算の方法 STEP1-④ 有給取得日数

有給取得日数とは、給与計算期間内に取得した有給休暇の日数を指します。

また、有給休暇の給与計算は、労働基準法第39条第9項に基づき、以下の3つの給与計算方法で行うことができます。

給与計算方法に関連するおすすめ記事

有給休暇を取得した際の給与計算方法は以下の記事も参考にしてみてください。

「有給休暇取得日の賃金計算で知っておきたい3つのポイント」

1.通常勤務として給与計算する方法

有給休暇を取得した日も、通常の勤務と同じ給与計算方法です。この給与計算方法は、給与計算が最も簡単で、特に月給制の従業員に適しています。たとえ有給休暇を取得しても、その期間を通常通りの出勤と見なして給与計算を行うため、事務処理が非常に簡略化されます。また、時給制のパートやアルバイトでも、通常の勤務と同じく「所定労働時間 × 時給」で給与計算できるため、この給与計算方法が広く採用されています。

有給の参考記事:「正社員の有給休暇日数は何日?発生条件や計算方法をわかりやすく解説!」

2. 平均賃金を使用する方法

有給休暇の賃金を、直近3ヵ月の平均賃金で計算する給与計算方法です。以下の2つの計算方法のうち、金額が大きい方を使用します。

SoVa税理士お探しガイド編集部

育児休業終わりの給与計算に関連して、「 育児休業等終了時報酬月額変更届をわかりやすく解説!提出期限や書き方とは 」も是非参考にしてください。

①直近3ヵ月の賃金総額 ÷ 歴日数

②直近3ヵ月の賃金総額 ÷ 労働日数 × 0.6

例えば、2022年4月から6月までの賃金総額が100万円で、歴日数が91日、労働日数が61日の場合、①では10,989円、②では9,836円となり、10,989円が有給休暇分の賃金として支給されます。この給与計算方法は、給与形態が異なる従業員が多い企業で、給与計算方法を統一するのに役立ちます。しかし、土日祝日が多い場合など、給与額が減少するリスクもあるため、注意が必要です。また、平均賃金には最低保障額があるため、これを下回る場合は最低保障額が適用されます。

合わせて読みたい「みなし残業代(固定残業代)」に関するおすすめ記事

みなし残業(固定残業)制度とは?企業側のメリットと注意点を解説!

本記事では、みなし残業(固定残業)制度の基本的な仕組みから、企業が導入するメリット・デメリット、注意点までをわかりやすく解説します。これから制度の導入を検討している企業の方や、仕組みを正しく理解したい人事担当者にとって、ぜひ参考にしていただきたい内容です。

3. 標準報酬月額を使う方法

健康保険料の算定に使う「標準報酬月額」を基に有給休暇の賃金を計算する給与計算方法です。

【計算方法】

標準報酬月額 ÷ 30

この給与計算方法は、すでに算出された標準報酬月額を使うため、平均賃金を計算する給与計算方法よりも簡単です。ただし、社会保険の対象外であるパートやアルバイトにはこの給与計算方法が適用できないため、標準報酬日額に相当する額を計算する必要があり、かえって手間がかかることがあります。また、標準報酬月額には上限があるため、有給休暇中の給与が少なくなる可能性があります。この給与計算方法を選択する場合は、労使協定の締結と就業規則への明記が必要です。

給与計算の方法 STEP1-⑤ 欠勤日数

欠勤とは、従業員が本来働くべき日に、自己都合で休むことです。例えば、突発的な体調不良や、有給休暇を使わずに私用で仕事を休んだ場合などが欠勤に該当します。

合わせて読みたい「社会保険料の会社負担割合」に関するおすすめ記事

社会保険料の会社負担割合は?社会保険の計算方法や会社負担の注意点を徹底解説!

欠勤控除とは、従業員が欠勤や遅刻、早退をした際に、その働かなかった時間分の賃金を給与から差し引くことを指します。この控除は「勤怠控除」とも呼ばれ、労働者が自己都合で働かなかった場合に適用されます。

欠勤控除は、終日の欠勤だけでなく、遅刻や早退にも適用され、所定労働日に働かなかった時間分が差し引かれます。これは「ノーワーク・ノーペイの原則」に基づくもので、労働者が働いていない時間について、会社が賃金を支払う義務はないという基本的な給与計算の考え方です。

給与計算方法解説部

「ノーワーク・ノーペイの原則」の法的根拠となるのは、民法623条と624条とされています。

つまり、従業員が働かなかった時間に対する賃金は、会社には支払い義務がないため、その分を欠勤控除として給与から差し引いて給与計算します。

【欠勤控除額の計算方法】

欠勤控除額=月の給与額÷月の所定労働日数×欠勤日数

給与計算方法のここがポイント!

月によって所定労働日数が異なるため、欠勤控除額が月ごとに変動するのを避けるために、月の所定労働日数は「年間の所定労働日数÷12(か月)」の給与計算方法が一般的です。

給与計算方法に関連するおすすめ記事

欠勤控除の給与計算方法に関しては以下の記事がおすすめです。

「欠勤控除とは?正しい計算方法や注意点などを解説」

給与計算の方法 STEP1-⑥ 遅刻・早退時間

遅刻早退控除とは、従業員が遅刻や早退をした時間に応じて、その時間分の給与を減額する仕組みです。この控除は欠勤控除とあわせて「勤怠控除」とも呼ばれ、根底には「働いていない時間には給与を支払う必要がない」というノーワーク・ノーペイの原則が存在します。

遅刻・早退に関する控除については、労働基準法では明確な定義が定められていないため、企業ごとに就業規則でルールを明記し、従業員に周知することが重要です。就業規則に記載されていないルールでの遅刻早退控除は、適用することができないため、注意しましょう。

合わせて読みたい「役員報酬の支給日」に関するおすすめ記事

役員報酬の支給日がバラバラでも問題ない?定期同額給与との関係性についても解説

ここでは、遅刻早退控除の給与計算方法について具体的に解説します。

【遅刻早退控除額の給与計算方法】

遅刻早退控除額=「月の給与額」÷「ひと月当たりの平均所定労働時間」×「遅刻・早退した時間」

月の給与額とは、1ヶ月分の給与総額を指します。この給与額に含める内容は、控除対象を「基本給のみ」にするか、役職手当などの諸手当も含めるかによって異なります。

例えば、基本給が20万円で役職手当が10万円ある従業員の場合、控除対象が基本給のみなら「月の給与額=20万円」ですが、役職手当を含む場合は「月の給与額=30万円」となります。

給与計算方法に関する気をつけておきたい注意点

遅刻早退控除を適用する際の給与計算方法は、就業規則に定めた通りに行う必要がありますので、必ず就業規則に明確に記載しておきましょう。

「遅刻早退控除の給与計算は?控除できる理由や基本ルール・注意点などを解説」

合わせて読みたい「合同会社の役員報酬の決め方」に関するおすすめ記事

合同会社の役員報酬の決め方とは?決め方の注意点や、役員報酬の相場についても解説!

給与計算の方法 STEP1-⑦ 残業時間

残業手当とは、企業が定めた所定労働時間を超えて働いた場合に支払われる手当です。残業手当には、法定内残業と法定外残業の2種類があり、法定外残業には時間外手当が必要です。時間外手当の割増率は、法定労働時間を60時間まで超えた部分については25%ですが、60時間を超えるとさらに25%が加算され、割増率は50%となります。なお、法定内残業に対する割増率は企業の規定によって異なります。

給与計算方法に関するおすすめ記事

給与計算の方法 STEP1-⑧ 深夜残業時間

深夜残業とは、22時から翌朝の5時までの間に働くことで、その日すでに8時間以上働いている場合のことを指します。

給与計算方法解説部

労働基準法第61条で原則として満18才以上は深夜労働ができます。ただし、一定の条件に該当する場合は18才未満でも深夜労働が認められます。

深夜労働に対する割増賃金は、労働基準法第37条で「25%以上」と定められています。割増賃金の給与計算方法は、「1時間あたりの賃金 × 1.5(時間外労働の1.25 + 深夜労働の0.25)」です。

合わせて読みたい「固定残業代のメリット・デメリット」に関するおすすめ記事

固定残業代とは?労働者と企業それぞれのメリットデメリットや注意点も解説!

この記事では、固定残業代の基本的な仕組みから、企業・労働者それぞれのメリット・デメリット、導入時の注意点まで、わかりやすく解説します。

例えば、1時間あたりの賃金が1,200円で、深夜に2時間働いた場合の給与計算方法は以下の通りです。

1. 1時間あたりの深夜労働賃金 = 1,200円 × 1.5 = 1,800円

2. 深夜労働の総額 = 1,800円 × 2時間 = 3,600円

したがって、深夜に2時間働いた場合の残業代は3,600円になります。

給与計算方法に関するおすすめ記事

深夜残業に給与計算方法は以下の記事も参考になるでしょう。

「深夜残業と割増賃金を解説 – 定義や計算方法」

給与計算の方法 STEP1-⑨ 休日の勤務時間

休日には「法定休日」と「所定休日(法定外休日)」の2種類があります。割増賃金が発生するのは「法定休日」に働かせた場合のみです。

・法定休日に働かせると、割増賃金が発生し、割増率は35%以上となります。

・所定休日(法定外休日)に働かせた場合は、割増賃金は発生しません。

SoVa税理士お探しガイド編集部

休日出勤で深夜残業代が発生した場合の給与計算方法などは以下の記事がおすすめです。

「休日出勤とは?割増賃金の有無や計算方法6パターンを網羅的に解説」

給与計算の方法 STEP2 総支給額を計算

「給与計算の方法STEP1」の勤怠情報を整理した後は、支給額の給与計算に進みます。支給額には、毎月固定の項目と、勤怠状況によって変動する項目があります。まずはそれぞれの項目について給与計算し、最後に全ての合計額を算出しましょう。

給与計算の方法 STEP2-① 基本給

基本給は、昇給や減給がない限り、通常は毎月同じ金額です。月給制の場合、前月の基本給をそのまま転記すれば問題ありません。ただし、「新入社員の初回給与」など、前月に日割りで計算した場合には、次の月には日割り計算を行わないように注意してください。

給与計算の方法 STEP2-② 割増賃金

従業員に時間外労働(残業)、休日労働、または深夜労働をさせた場合は、割増賃金を支払う必要があります。

割増賃金には前述した通り、「時間外労働」「休日労働」「深夜労働」の3種類があり、それぞれの割増率は労働基準法で定められています。従業員の勤怠状況に応じて、割増賃金の有無を確認し、必要な場合は給与計算して基本給に加算します。

割増賃金は重複して発生することもあります。例えば、深夜に法定労働時間を超える労働をさせた場合、深夜労働の割増率25%と時間外労働の割増率25%が加算され、合計で50%以上の割増率になります。

ただし、すべての残業に割増賃金が発生するわけではありません。残業には、法定内残業と法定外残業があります。法定労働時間(1日8時間、週40時間)を超える法定外残業に対しては、割増賃金の支払いが必要です。一方、所定労働時間を超えるものの法定労働時間を超えない残業は法定内残業となり、割増賃金は発生しません。例えば、1日の所定労働時間が7時間の労働者が1時間の残業をした場合、この場合は通常の1.0倍の賃金が支払われます。

また、休日出勤については、法定休日に働かせた場合に35%以上の割増賃金が発生します。それ以外の休日労働でも、時間外の割増対象になる場合があるため、注意が必要です。給与計算を行う際には、割増賃金の対象となる労働とならない労働を正確に把握することが重要です。

詳しくは「給与計算の方法STEP1」を参照してください。

給与計算方法に関するおすすめ記事

給与計算の大きな流れに関しては、以下の記事がおすすめです。

「給与計算のやり方とは?手順や正しい計算方法、注意点などを解説」

給与計算の方法 STEP2-③ 手当金額

割増賃金の給与計算が終わったら、次に会社の賃金規定に基づいて各種手当を確認します。各種手当は、会社が任意で支給するもので、以下のようなものがあります。

・通勤手当

・出張手当

・役職手当

・転勤手当

・資格手当

手当の金額や内容は会社によって異なるため、事前に確認しておくことが重要です。

給与所得となる手当の例などは国税庁のHPを参照してください。

給与計算方法に関するおすすめ記事

給与計算の方法 STEP3 控除額を計算

控除額の計算方法① 社会保険料の計算方法

ここでは給与計算で必ず理解しておく必要がある、社会保険の控除方法について解説していきます。

控除額の計算方法①-1 健康保険料の計算方法

健康保険料は、以下の給与計算方法で求めます。

健康保険料 = 標準報酬月額 × 健康保険料率

従業員が実際に負担する健康保険料は、上記の健康保険料を企業と折半するため、次の方法で給与計算します。

給与計算に関する参考記事:「寡婦控除とは?適用条件や申告方法、ひとり親控除との違いについても解説!」

【従業員が負担する健康保険料】

従業員負担分 = 健康保険料 ÷ 2

また、健康保険には主に「健康保険組合」と「全国健康保険協会(協会けんぽ)」の2種類があります。

・健康保険組合

これは、厚生労働大臣の許可を受けて設立・運営されているもので、常時700人以上の従業員を持つ事業所や、3,000人以上の従業員を有する複数の事業所が集まって設立されます。

・全国健康保険協会(協会けんぽ)

国が設立した公法人で、主に中小企業が加盟対象です。健康保険組合を設立していない事業所が対象となります。

給与計算方法に関するここがポイント!

例として、協会けんぽの健康保険料を計算する場合、協会けんぽのホームページで該当する都道府県の保険料率を確認して給与計算してください。

給与計算方法に関するおすすめ記事

社会保険料の計算方法は以下の記事がおすすめです。

「社会保険料の計算方法まとめ!負担割合から社会保険料控除までわかりやすく解説」

控除額の計算方法①-2 厚生年金保険料の計算方法

厚生年金保険の保険料は、従業員の報酬月額(基本給と手当を含む)に基づいて給与計算されます。この保険料は、1から32までの等級に応じて変動し、令和2年9月からは保険料率が一律18.300%に設定されています。

具体的には、厚生年金保険料は次のように給与計算されます。

【厚生年金保険料の計算方法】

・毎月の保険料額 = 標準報酬月額 × 18.300%

・賞与の保険料額 = 標準賞与額 × 18.300%

この給与計算方法により、毎月の給与や賞与に応じた厚生年金保険料が決まります。

給与計算方法解説部

厚生年金保険料の給与計算方法の詳細は「厚生年金保険の保険料」を参照にしてください。

控除額の計算方法①-3 介護保険料の計算方法

介護保険料は給与に基づいて以下の給与計算方法で求めます。

介護保険料 = 標準報酬月額 × 介護保険料率

標準報酬月額は、通常4〜6月の給与の平均額を給与計算し、健康保険法第40条に基づく「標準報酬月額表」と照らし合わせて決定します。介護保険料率は、健康保険組合ごとに異なり、毎年見直されます。

例えば、標準報酬月額が30万円で介護保険料率が1.82%の場合、毎月の介護保険料は以下のように給与計算します。

介護保険料 = 30万円 × 1.82% = 5,460円

この保険料は労使折半で負担されるため、従業員の負担分は以下の通りです。

5,460円 × 1/2 = 2,730円

給与計算方法に関するおすすめ記事

介護保険料の計算方法は以下の記事がおすすめです。

「介護保険料の計算方法まとめ!制度の概要や計算例を解説」

控除額の計算方法② 税金の計算方法

給与計算において、保険料に加えて「住民税」と「所得税」の計算も必要です。

住民税は、企業が従業員の代わりに支払う場合が多く、給与から自動的に天引きされます。

所得税は、給与の「課税対象額」に基づいて給与計算されます。課税対象額の給与計算方法は次の通りです。

課税対象額 = 総支給額 – 非課税手当 – 社会保険料 – 雇用保険料

この課税対象額を「源泉徴収税額表」に当てはめることで、所得税額を求めます。

給与計算方法に関するおすすめ記事

給与計算の方法 STEP4 差引総支給額を計算

総支給額から控除額を引いた額が「差引総支給額」となり、従業員に実際に支払う給与(手取り額)です。

【差引総支給額の給与計算方法】

差引総支給額= 総支給額-控除額

給与計算方法に関するおすすめ記事

給与計算で注意すべき点

給与計算の注意点 – よくあるミスとその対策方法

給与計算のよくあるミスとその対策方法について、ここでは解説していきます。

給与計算方法解説部

給与計算方法で迷った場合は、「給与計算の注意点は?税理士に丸投げするメリットについても紹介」の記事も参考にしてみてください。

合わせて読みたい「給与計算のミスへの対処法と税理士への依頼」に関するおすすめ記事

給与計算でミスが発覚したらどうする?対処法とおすすめの依頼先も紹介

給与計算ミスの対策方法① 控除の反映漏れ

家族が扶養から外れると、配偶者控除や扶養控除が受けられなくなり、給与から所得税が引かれます。この変更を給与計算に反映し忘れるとミスになりますので、定期的に扶養状況を確認しましょう。

SoVa税理士お探しガイド編集部

給与計算でミスが発覚した場合の対処法に関しては以下の記事がおすすめです。

「給与計算でミスが発覚したら?対処法とリスク、防止策を解説」

給与計算ミスの対策方法② 割増計算の漏れ

法定労働時間を超えた労働には、割増賃金を支払う必要があります。割増賃金の計算を忘れると、給与計算に誤りが生じます。労働時間や割増率を確認し、正確に給与計算するよう心掛けましょう。

給与計算方法に関するおすすめ記事

給与計算ミスの対策方法③ 手当の反映漏れ

基本給以外の手当(役職手当や資格手当)も正確に給与計算に含める必要があります。手当の情報が最新でないと給与計算にミスが生じますので、従業員の昇格や資格取得の情報は常に更新しておくことが重要です。

給与計算方法に関するおすすめ記事

給与計算ミスの対策方法④ 介護保険料控除の漏れ

従業員が40歳になると介護保険料が発生します。これを見落とすと給与計算にミスが生じるため、誕生日月に徴収を開始することを忘れずに、正確な給与計算を行いましょう。

給与計算ミスの対策方法⑤ 社会保険料控除の誤り

月途中で退職した従業員の社会保険料は通常、退職月の保険料は徴収しません。この点を見落とすとミスになりますので、退職者の保険料控除については特に注意が必要です。

給与計算方法に関するおすすめ記事

給与計算ミスの対策方法⑥ 制度改定の対応漏れ

社会保険制度の変更があった場合は、適切に対応する必要があります。保険料率や控除限度額の変更を確認し、給与計算に反映させるようにしましょう。

最新の情報を常にチェックして、制度改定に迅速に対応することが大切です。

給与計算方法解説部

最近では定額減税なども対応する必要があります。

給与計算方法に関するおすすめ記事

まとめ

今回は給与計算方法について解説しました。ここで解説した給与計算方法のSTEPは必ず理解しておく必要があります。この給与計算方法を理解せずに給与計算を行うとミスに繋がりかねません。給与計算のミスが生じると修正するのにも時間がかかってしまうため、給与計算も自信がない場合は税理士や社労士などの専門家に依頼することも検討しましょう。

合わせて読みたい「税理士への給与計算の依頼」に関するおすすめ記事

給与計算は税理士に依頼する?社労士との違いとおすすめの方法を紹介

税理士を探すのが大変と感じた方

Feature

会計事務所SoVaの特徴

専門家の窓口は1つに

税理士業務だけでなく

社労士業務も対応しています

会計ソフト記帳

年末調整

税務相談

給与計算

従業員入社

登記申請

節税アドバイス

補助金

アドバイス

経費削減

アドバイス

一般的な税理士

会計ソフト記帳

年末調整

税務相談

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

税理士業務+社労士業務で、価格はそのまま

一般的な税理士と

同水準の価格で依頼できます

〜5名規模

〜10名規模

〜20名規模

〜30名規模

¥29,800/月(税抜)~

※士業の独占業務に該当するものは、SoVa提携士業と協業して対応します

SoVaをもっと知りたい!